民生加银积极配置6个月持有混合型FOF(简称“民生加银积极配置”)成立于2021年12月,成立以来(截至2023年10月16日,下同)净值累计亏损32.78%。其中,2022年、2023年净值收益分别为-23.30%、-12.95%,业绩表现连续2年在同类产品中排名垫底。

“民生加银积极配置”是民生加银基金旗下一只混合型FOF。2023年二季度末,该产品超八成资金投资于被动指数基金,但仍然以混合型产品的标准收取1%的管理费,费率是否合理?民生加银基金是否应该降费让利持有人?

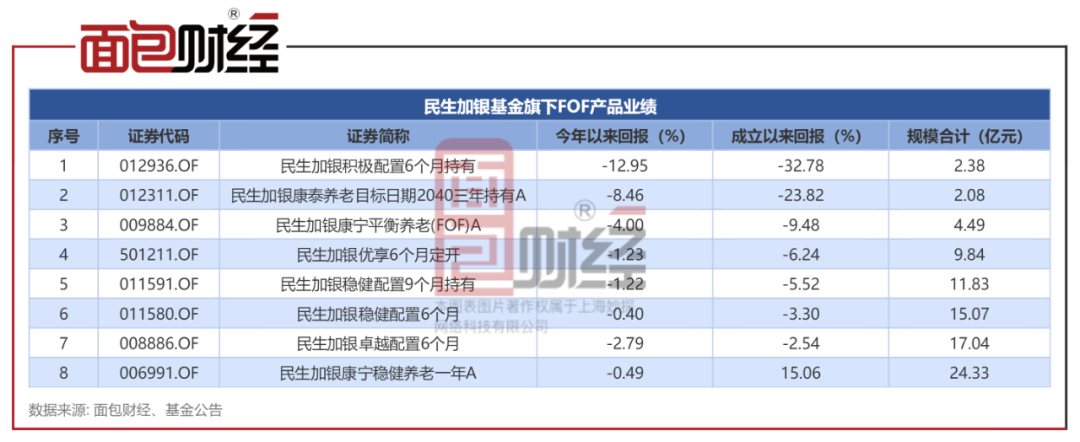

目前,民生加银基金在管8只FOF产品2023年以来收益全部告负,其中7只成立至今累计回报为负,8只产品成立至今平均跌超8%。

民生加银积极配置:成立以来累亏32%

民生加银积极配置6个月持有混合型FOF成立于2021年12月,募集份额约3.72亿份,认购总户数2145户。截至2022年二季度末,该基金的基金份额总额已下降至3.18亿份。

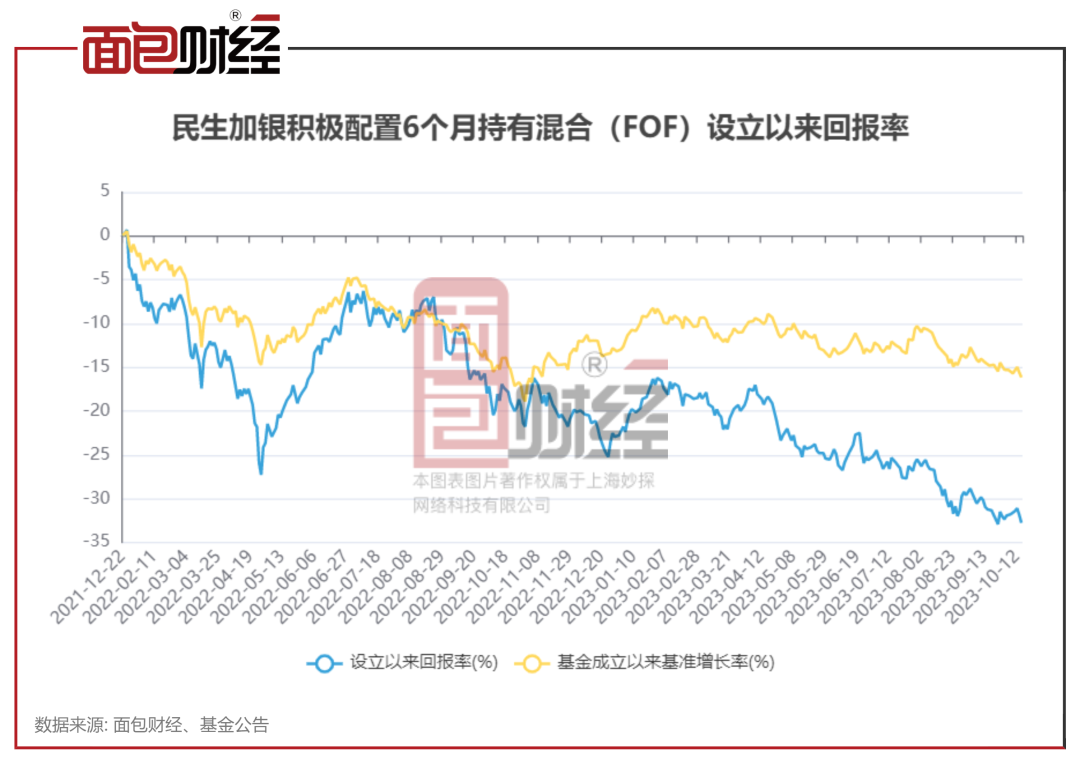

“民生加银积极配置”截至今年10月16日的累计收益率为-32.78%,跑输业绩比较基准超16个百分点。

2022年,该基金净值回撤23.3%,跑输业绩基准,同类排名65/70。同期混合型FOF基金平均下跌16.71%,沪深300指数回撤21.63%。

2023年初至今,该基金净值回撤12.95%,跑输业绩基准超9个百分点,同类排名136/138。

超八成资金投向被动指数基金,收取1%管理费

定期报告显示,2023年二季度末,“民生加银积极配置”基金投资占总资产的比例为93.68%,银行存款和结算备付金合计占总资产的比例为5.91%。

持仓方面,该产品前十项投资资产占组合净值的比例合计为70.05%。其中,二季度末持仓比例较高的国泰CES半导体芯片ETF、鹏华中证酒ETF、国泰中证军工ETF占组合净值的比例分别为9.83%、9.02%、8.88%。

前3大持仓均为规模超百亿元的被动指数型基金,前十大持仓中有9只是被动指数基金,对被动型指数基金的持仓合计占比超八成。

统计数据显示,该基金成立以来至2023年二季度末,累计亏损9274.55万元,为民生加银基金贡献管理费447.88万元。

民生加银积极配置业绩表现较差,收取明显超过同类产品,高达1%的管理费是否合理?

旗下8只FOF:成立以来7只收益仍为负

民生加银基金管理有限公司是2008年成立的银行系基金之一,由中国民生银行、加拿大皇家银行和三峡财务有限责任公司共同发起设立,公募资产管理规模1552.52亿元,业内居前。

目前民生加银基金共在管8只FOF产品(初始基金),成立以来平均收益率为-8.57%,其中7只产品成立至今单位净值收益率为负,同类排名靠后。

民生加银康泰养老目标日期2040三年持有A成立至今约2年,单位净值下跌23.82%,跑输业绩基准逾12个百分点,业绩表现同类排名56/68。

民生加银康宁平衡养老(FOF)A成立至今单位净值下跌9.48%,跑输业绩基准,业绩表现同类排名48/52。

表现相对较好的民生加银康宁稳健养老一年A成立以来收益为正,但仍然跑输同期业绩比较基准。

近期,证监会根据行业发展实际和投资者需求,制定了公募基金行业费率改革工作方案,指导公募基金行业稳妥有序开展费率机制改革,支持公募基金管理人及其他行业机构合理调降基金费率。

下一步,证监会将全面优化公募基金费率模式,稳步降低行业综合费率水平,逐步建立健全适合我国国情市情、与我国公募基金行业发展阶段相适应的费率制度机制。

今年以来,民生加银基金旗下FOF产品集体回撤,是否应该尽快遵照监管精神,下调高额管理费率?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。