根据新华财经和面包财经不完全统计,2023年前三季度,4000余只主动权益基金的平均收益率为-7.91%,跑输沪深300指数超4个百分点。实现正收益的产品数量占比不到两成,业绩首尾相差95个百分点,分化较为显著。

具体来看,东方基金、东吴基金、国融基金等旗下产品收益率排名靠前。

前三季度跌幅超20%的基金产品数量有300余只,相较二季度末明显增加,跌幅居前的基金多重仓能源板块。相较而言,上半年表现亮眼的“AI+”基金虽然回吐不少收益,但年内表现依然领先。

平均亏损7.91% 东方基金、东吴基金、国融基金旗下产品收益靠前

数据显示,2023年以前成立并运作至今的主动权益基金(包括普通股票型、偏股混合型、灵活配置型、平衡混合型)共有4000余只(初始基金口径,下同),基金规模超过4.6万亿元。

2023年前三个季度,主动权益基金平均收益率为-7.91%,中位数收益率为-8.06%。同期,沪深300指数下跌3.03%。其中,实现正收益的产品数量占比约17.75%,29只产品盈利超过20%,绩差产品和绩优产品业绩首尾相差超过95个百分点。

图1:2023年前三季度收益率靠前的主动权益基金

分析发现,业绩相对靠前的主动权益基金大多参与了上半年人工智能的行情,且基金规模普遍不大。

超八成产品收益为负 中航、广发基金等跌幅居前

超八成主动权益基金在2023年前三季度单位净值下滑。其中,34只基金回撤幅度超过20%,这些基金多重仓于电力设备行业。

图2:2023年前三季度收益率靠后的主动权益基金

具体来看,中航新起航灵活配置混合A 2023年前三季度回撤幅度超过40%,同类表现垫底。收益率排名靠后的产品中,广发高端制造股票规模超百亿元,净值回撤超35%,亏损金额较大。

绩优基金“AI”含量高 三季度回吐部分收益

通过梳理2023年前三季度收益率超20%的29只主动权益基金的重仓行业发现,按照申万一级行业分类,2022年末以及2023年二季度末,上述收益率居前的29只产品重仓行业集中于计算机、电子、传媒、通信等“AI含量”较高的相关板块。

图3:2023年前三季度收益率超20%的主动权益基金重仓行业

伴随着ChatGPT、AIGC等概念的催化,2023年上半年AI板块股票走势较强,同时也带动了持有相关股票的基金的业绩,中证人工智能产业指数在2023年上半年上涨35.02%。然而,二季度末以来,AI行情开始退潮,多只基金因没有及时退出而回吐部分收益,该指数三季度收跌16.93%。

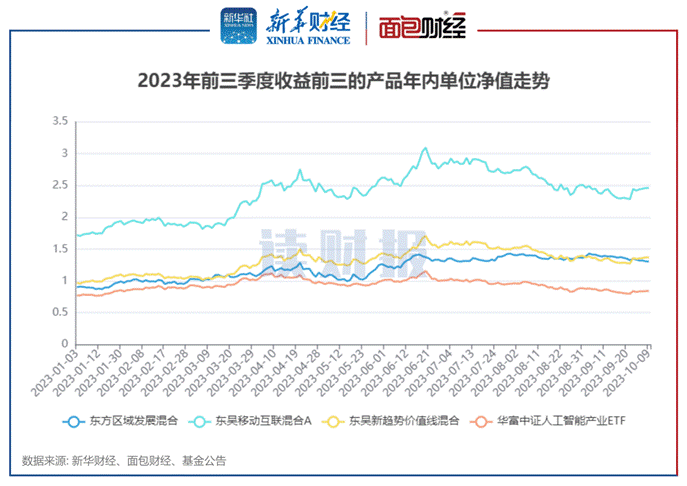

具体来看,收益率较为靠前的东方区域发展混合前三季度实现55.32%的收益,跑赢基准超57个百分点。分析其重仓股发现,该基金2022年四季度开始布局AI相关板块,前十大重仓股全部换成AI概念股。今年二季度,该基金已将前十大重仓股全部更换成白酒板块。

另外,东吴移动互联混合A、东吴新趋势价值线混合在同期实现超过40%的收益率,同类排名靠前。这两只产品都受益于上半年的AI行情,今年二季度末这两只基金仍然重仓着AI板块相关个股,下半年以来随着AI行情的退潮,这两只产品三季度分别回撤14.06%、13.22%。

此外、国融融盛龙头严选混合A、金鹰科技创新股票A前三季度收益率超30%。这两只产品的持仓也有相似特征,上半年抓住了AI主线行情,三季度因AI行情退去回吐部分收益。

图4:2023年前三季度收益前三的产品年内单位净值走势

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。