2021.04.09 周五 文/南篱

各位好,我是南篱,一个财经人。

成功的交易=严格的心态控制+正确的资金管理+过硬的技术功力。

且随疾风前行,身后亦须留心。一起来进入分析阶段:

这是连续写的第三篇关于美债的专项文章了,之后大概会放在行情盘面文章中去简略地提到一下或者分析一下即可。

美国10年期基准国债收益率在周四美股早盘曾处于1.67%上方,后很快转降并持续下行,美股午盘下测1.62%,逼近两周来低谷。

到美股收盘时,10年期美债收益率约为1.62%,日内下降5个基点;30年期美债收益率报2.31%,日内降5个基点;2年期美债收益率报0.15%,日内降1个基点。盘后10年期美债一度降至1.62%下方,刷新两周来新低,日内降幅超过5个基点。

各期限美债收益率周四集体下行,长期美债期的收益率降幅更大。到纽约尾盘,10年和30年期的美债收益率日内均下降逾5个基点,7年期的降幅接近5个基点,2年期降不到0.4个基点。

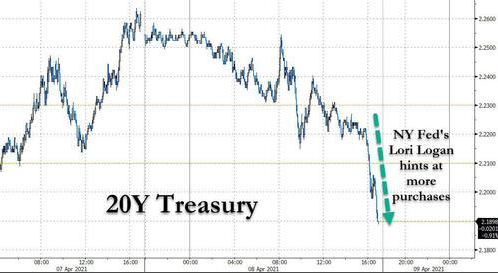

撰稿之际收到一条推送——美联储高官暗示扩大QE?一句“我们计划调整购债配置”,让市场疯抢20年期美债,连美股期货都随之短线拉升,创出历史新高。

隔夜,美国股市收涨,债市也价格上涨、收益率下行,交易员们全天几乎都在单向买入,不止是20年国债,其他期限的国债也被大量买进。我们在此结合上一篇的内容是有理由怀疑美联储开始人为打压美债收益率。对债券购买进行微小的基数调整,市场对风向的变动向来迅速。

但是在这里,鲍威尔的讲话我们仍会是特别在意的。比如说在他看来,全球接种不均造成威胁复苏,缩减QE要现有实际经济进展。希望看到连续几个月每月增加百万就业;美国以外地区的接种进展缓慢是经济前景的重要威胁;通胀上行将是暂时的,美联储有工具应对过高通胀。

其实完全来讲,对于鲍威尔的讲话传出的鸽派发言习以为常,这里只不过是对于“工具”的好奇。市场传闻,所谓的工具也就是调整超额准备金利率,已经开始逐步进入市场。

一旦开始实施,就可以当作短期不准备缩减资产购买计划的信号。换句话说,在市场承压度并不很均衡的时期再来试探一下底线罢了。

说回美债本身,其实还有一点值得我们的注意——最大海外买家撤了,日本投资者持续减持。

这里说仅仅是海外买家之一撤了。但是前面说美债的接收程度明显加量,是不是出现了对冲?其实不然,美债最大的“接盘侠”并不是美国,也不是中国,而是美联储自己。在三月开始的大量购入,单日最高规模达到750亿美元。

简单来说,美债持续扩张的同时,美联储的资产负债表也逐步上涨。美国经济仍需要大量的资金持续注入,对于经济的刺激,只能说姜还是老的辣。举全球之力周转本国资金需求。

当然,是否扩大QE,或者是否使用“工具”,这些让我们去解析其实还是猜测。不过是朝哪个方向走罢了。具体的,还需要持续关注鲍威尔的讲话,下一次再开国债专题可能就是事情转机。

—————————————————————————————————————

投资必须是理性的,如果你不理解它,就不要做。

免责声明:文章通知会有滞后性,更多建议以实盘为准!

本文只代表个人观点,仅供参考,投资有风险,入市需谨慎!

标签阅读:

技术分析

市场热点

经纪商

商品期货

期权

品种多空:

现货黄金 看涨