黄金价格的上涨动能近期有所降温,但这并不意味着金价的技术结构已经转为看跌。实际收益率仍然很低对金价继续构成支撑。

黄金价格在上周刷新2011年高点后走势似乎较为疲软,涨势似乎陷入停滞,但这并不一定意味着金价将转为下行。金价上涨动能不足,特别是美元指数下滑(过去九个交易日中有七个交易日收跌)可能会引发部分交易员的担忧。

即便如此,黄金价格的基本面支撑仍然十分强劲。得益于超宽松的货币政策和前所未有的财政刺激政策,加上疫情大流行导致的全球经济不确定性,全球实际收益率仍然很低,且将在一段时间内继续低迷。历史证明,实际收益率低或者为负往往会利好金价。

在当前环境下,回顾2008-2009年大萧条后的政策环境是十分有必要的。2008和2009年,黄金和白银都表现不佳,这两个贵金属的大部分涨势和真正令人印象深刻的表现出现在2010和2011年。分阶段来看,2008-2009以及2010-2011年,美联储都向市场提供了宽松的货币政策,而联邦政府的财政刺激反应平淡无奇,这些是固定变量。

但是具体来看,这两个时间段在大萧条时期内的主要不同体现在经济表现上。政策条件是固定的,都是扩张的货币政策加上微弱的财政政策,导致了低而稳定的短期利率,但与2008年和2009年相比,2010到2011年经济取得了极大改善。

其结果就是,虽然这两个时期都经历了低利率,但只有后者经历了更高的实际和预期的经济增长和通胀上升。这是因为在经历了两年的扩张性货币政策推动实际收益率为负的背景下,市场对经济更好的预期,包括更高的增速和更高的通胀。

综上所述,将大封锁与大萧条时期进行对比是十分重要的。因为目前的情形与当时相似,美联储提供了超级宽松货币政策。

不同点在于,当前联邦政府推出的财政刺激政策反应极为强烈。不断上升的联邦赤字通常会推升通胀预期,并推高实际利率。但是美联储此前已经明确表示,要将主要利率维持在0附近至少到2022年,因此市场最终可能会被强化的财政刺激的结果所困住,即更高的通胀,但却没有更高的利率。

上述这些因素只会强化实际收益率为负的观点,而这种观点最近几个月来一直在推动黄金和白银的上涨。

老李此前数次指出,在当前环境下,黄金价格波动率下降对金价的影响不一定是负面的,但波动率上升往往会利好金价。因此在同样的情况下,黄金价格波动性的横盘整理对金价来说更多的是利好而非利空。这一理论在目前仍然成立,尤其是考虑到目前的市场环境。

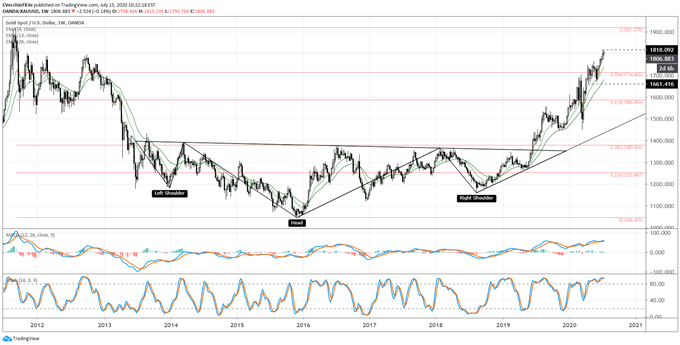

周线图上,此前数年时间构筑的头肩底形态持续发挥作用,本周初金价刷新了2012年11月以来的最高水平。不同的颈线位置决定金价潜在长期涨势最终将触及的上行目标不一样。如果把颈线突破位置画在1433.61(2013年8月高点),那么金价最终或有望触及目标位1820.99。进一步上破后者则有望升至1834.02,黄金这波我们从6.26那篇文章中就提到过,从1760一带我们就说到了1810的目标点,有兴趣的可以去翻翻。

文/本文章由李博夕团队独家撰写,此文章仅供读者作为参考,出于传递给读者更多信息之目的。

标签阅读:

原油

黄金

技术分析

白银

环球财经

品种多空:

现货黄金 看涨