隐含波动率,作为期权最重要的指标信息之一,对构建策略起着至关重要的作用,善用隐含波动率,可有效提高获胜概率。

隐含波动率偏度特征

通过分析上证50ETF期权9月合约挂牌交易以来的隐含波动率数值发现,隐含波动率随执行价格的变化曲线呈现以下偏度特征:

6月26日到7月7日,隐含波动率曲线呈现右偏,即隐含波动率随执行价格的增加而增加;7月8日至7月13日,隐含波动率曲线呈现左偏,即隐含波动率是关于执行价格的减函数;7月14日开始,隐含波动率再次呈现右偏。

右偏

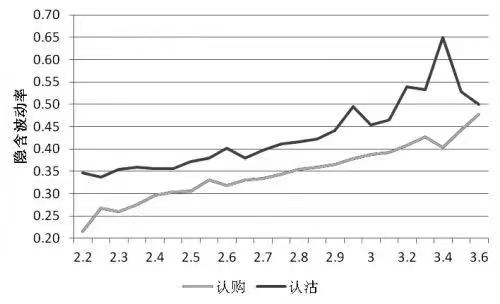

图1代表的是从7月14日以来(以交易日7月27日为例)9月合约的隐含波动率偏斜特征。显然,均产生了相同的特征——右偏。

图1为7月27日“50ETF9月”期权合约隐含波动率变化

左偏

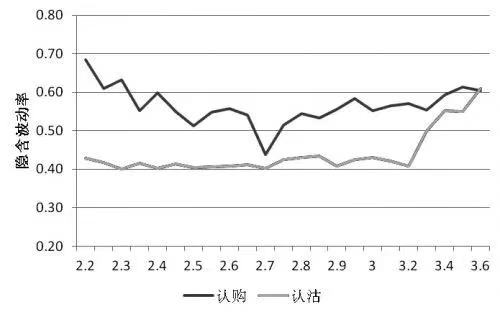

图2代表的是7月8日—7月13日(以交易日7月9日为例)9月合约的隐含波动率的偏斜。显然,均产生了相同的特征——左偏。

图2为7月9日“50ETF9月”期权合约隐含波动率变化

微笑

在对9月期权合约数据的检验中,还发现在6月24日当天,隐含波动率随执行价格的变化呈现出“微笑”的特征,深度实值和深度虚值期权的价格均被低估,如图3。

图3为6月24日“50ETF9月”期权合约隐含波动率变化

总之,不同日期下,隐含波动率随执行价格变化而产生了不同的偏度特征。

如何根据偏度构造合适的交易策略

偏度,尤其是左偏与右偏,作为描述不同期权隐含波动率大小的指标,可清晰表明期权价格的相对高低,间接对交易具有一定指导意义。及时观察并合理利用偏度特征,可以有效提高获胜概率。

左偏下的交易选择

当左偏发生时,低执行价格的期权定价相对偏高,高执行价格期权定价偏低,此时卖空低执行价格期权,买入高执行价格期权,这从概率上讲占优。

表1为左偏下的投资策略选择

右偏下的交易选择

当右偏发生时,低执行价格的期权定价相对偏低,高执行价格期权定价偏高,此时卖空高执行价格期权,买入低执行价格期权,这从概率上讲占优。

表2为右偏下的投资策略选择

标签阅读:

技术分析

市场分析

金融期货

期权

品种多空:

原油 看跌