首先,作为一种定价复杂的衍生品,期权能够利用自身性质,灵活应对市场行情,为投资者提供精确的风险对冲。

其次,对投机交易者来说,直接买入期权节省了保证金,同时将最大亏损控制在期权权利金范围之内。

最后,投资者持有的大部分头寸,都能有机地与期权策略相结合,从而满足多种多样的投资与避险需求。

本文的目的便是向具有期权入门知识的投资者传授涉及卖方的两条腿进阶策略。为了各位投资者对即将上市的商品期货期权有更直观的理解,后文均以期货期权为例。

一、入门策略回顾

投资者投资期权的目的大致有两种:投机与套保。

1.以投机为目的

买入Call或Put是投资者首选的入门策略。在这种投机策略中,买方有很大的优势,不仅合约对标的物替代性高、权利金便宜、风险有限、无需保证金,而且最重要的是简单明了、容易上手。

2. 以套保为目的

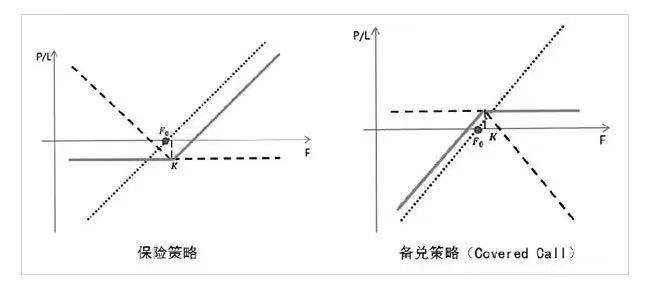

以持有期货多头为例,投资者既可以买入同等合约价值的Put(保护性策略),也可以卖出同等合约价值的Call。后者在50ETF期权交易中被称为备兑开仓,也就是经典教材中经常提到的Covered Call.

备兑策略(Covered Call)将期货多头与期权的卖方策略有机地结合在一起,投资者也可以此为起点,逐步熟悉卖方策略。卖Call在这个策略中的目的,主要是在下跌行情中,为期货多头提供安全垫,在期货亏损的同时会赚到卖出Call收到的权利金作为补偿。当然,如果期货继续下行,投资者还是要承受巨大的亏损。那么,可不可以利用期权组合将这一部分风险锁住呢?答案是肯定的。

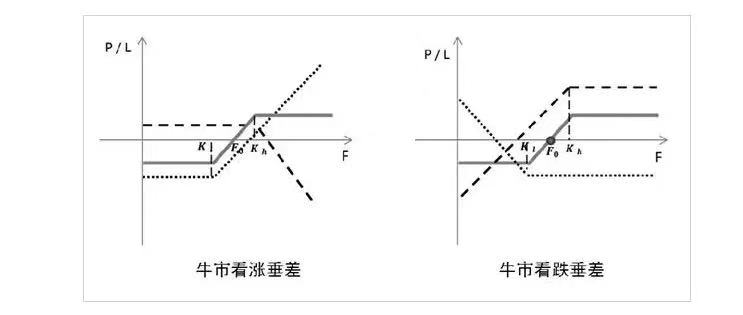

投机策略提到,买入Call本身就是买入期货很好的替代品,不仅提供更高的杠杆,而且能锁住下行风险。那么借用备兑(Covered Call)的模式,买入一个Call,并在较高的行权价上卖出同一到期日的Call。这样一来,不仅下跌时风险有限,上涨时只要期货价格没有涨过卖出的行权价,就可以在买Call收益上额外获得卖出Call的权利金,代价就是牺牲掉买Call继续上涨的收益。这种风险有限、收益同样有限的保守型期权策略就是我们今天要讲的垂直价差策略。事实上,这种策略经常被机构用于增强产品收益。

二、垂直价差策略

垂直价差策略是最基本的两腿期权策略,又名垂直套利,我们这里简称垂差。

垂差的构成很简单,任选同一到期日、不同行权价的两个Call或两个Put,一买一卖即可。根据细节不同还有更为细致分类。

1.垂差分类

(1)牛市垂差与熊市垂差

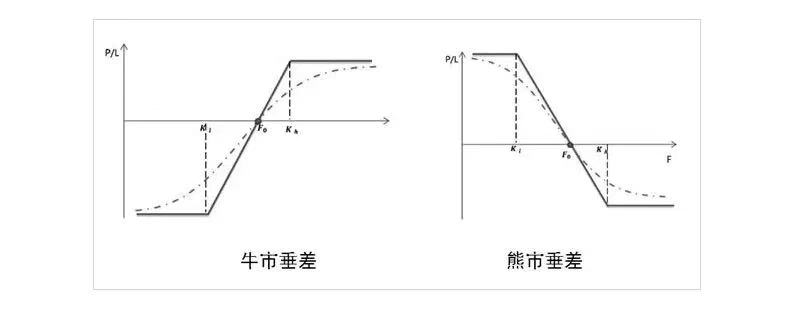

所谓牛市垂差,就是期待后市上涨,随期货价格上涨获利;反之,熊市垂差就是期待后市下跌,随期货价格下跌获利。

无论用Call还是Put,都可以分别构成牛市与熊市垂差,从最终的损益图来看是没有差别的。由Call构成的叫做牛市/熊市看涨垂差(Bull/Bear Call Spread),由Put构成的叫做牛市/熊市看跌价差(Bull/Bear Put Spread),牛、熊市垂差从损益图上可以直观地分辨。即使没有损益图,一个简单的口诀就可以快速分辨二者。牛市垂差就是“买低卖高”,熊市垂差就是“买高卖低”,其中的高低就是指两个行权价的相对位置。

(2)债务垂差与信用垂差

在期权定义中的“债务”与“信用”字眼可能让读者感到意外,这里的“债务”与“信用”可以简单地理解为期权策略权利金的净支出与净收入。无论在牛市还是熊市垂差中,都可以分别找到债务与信用垂差,这主要取决于构成垂差的是Call还是Put。

通过基础策略的学习,投资者就会知道同一到期日不同行权价的Call权利金是不同的,行权价较低的Call在到期日有更高的概率获益,因此更贵。通过“买低卖高”组成的牛市看涨垂差策略需要净支出权利金,即债务垂差;反之,通过“买高卖低”组成的熊市看涨垂差策略可以净收入权利金,即信用垂差。

同样的道理,由于行权价较高的Put更贵,牛市看跌垂差是信用垂差,而熊市看跌垂差反而成了债务垂差。

2. 盈亏特点

无论怎样构成的垂差策略,均有共同的特点,就是潜在的亏损有限,收益同样有限。

不同种类的期权到期盈亏也有自己的特点。两只期权权利金之差是债务垂差的最大亏损,也是信用垂差的最大盈利。在策略建立初期,债务垂差的投资者先垫付了最大亏损,而信用垂差的投资者先预支了最大盈利,这也正是众多国外期权教材提到的信用垂差的优势,这一点后文会做详细分析。

三、垂差策略怎么用

垂差策略是风险有限但收益同样有限的保守型策略,更适用于在行情小幅波动时增强收益,而不是在大行情中追逐盈利。

适用垂差策略的情况往往是:认为未来行情具有一定的方向,但在到期日前发展空间有限,大概率小幅上涨或下跌,并止步于某压力或支撑位。此时,一般可选择在当前位置买入1手Call/Put,同时于支撑或压力位再卖出1手Call/Put,一方面降低买入Call/Put的成本,另一方面在行情于支撑或压力位受阻时增强收益。但是,一定要记住,期权市场同样没有免费的午餐。行情一旦突破压力位发展为大涨或大跌行情,此时卖出部位的亏损将剥夺你继续获利的权利,在这种情况下,直接买入期权无疑是更好的选择。当然,这是垂差最基本的用法,随着对期权学习的深入,可以将垂差策略结合到波动率交易中去,这一用法对于初学者相对复杂。

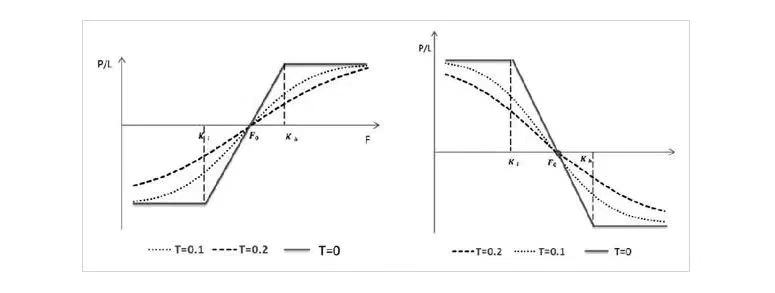

另外,垂差策略的损益实现较慢。在未到期前,即使行情已经运行到卖出行权价附近,盈利也不会增长很多,几乎要到最后一刻,垂差损益才会迅速向到期损益图靠拢。因此,持有垂差策略要做好持有到期的心理准备,很少有未到期止盈的机会(配随时间变化损益图)。

无论这种简单的两腿策略,还是更复杂的蝶式、鹰式等多腿策略,其实际应用远比定义灵活得多。以垂差为例,布局前不仅需要考虑标的物走势、进场时机,而且要考虑Call与Put的选择、行权价的相对位置与绝对位置、标的价格波动率、是否持有到期,等等。期权策略涉及因素众多,往往使投资者对期权交易望而却步。但正是这些看似繁琐的价格决定因素,使得期权能够灵活应对各种行情,这恰恰就是期权的魅力所在。

四、总结

以上便是对垂差策略的简单介绍。正如前文所述,期权组合灵活,能够适应变幻莫测的行情,所以寥寥数语也无法涵盖一个简单策略的所有方面。简单来说,对于垂差策略的使用只需要明确两点:一是对标的物在到期日前的走势看法,不仅包括方向,还包括路径与速度;二是是否需要持有到期。当然,在中国场内期权市场,你还需要额外关注两点:一是市场流动性,二是交易制度,包括保证金计算、行权条件,等等。