研报名称:《选股因子系列研究十三——因子大讲坛》

研报作者:海通证券 郑雅斌

本文收集了海内外常用的 18 种技术因子、 33 种财务因子进行选股效果的具体分析,并根据市场环境、风格等因素进行详细划分,考察因子有效性的稳定程度。

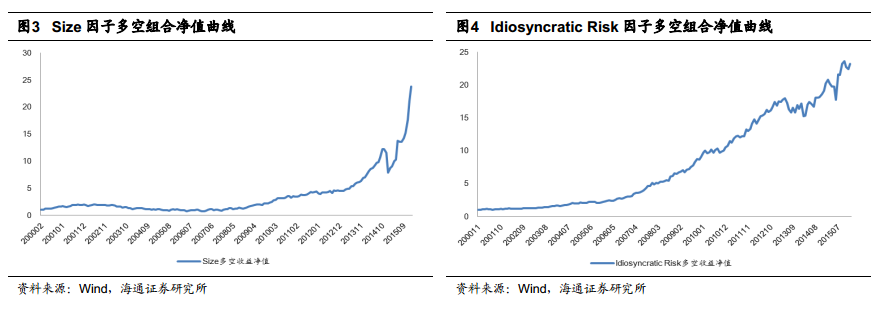

技术类因子对比财务类因子,能起到有效选股作用的数量占绝对优势。 使用量价行情数据按月构建出的因子中, 有 10 种因子的平均年化多空组合收益率超过8%,收益最高的两种因子(Size、Idiosyncratic Risk)分别达到 23.90%与 21.93%,有 10 种因子月收益显著异于 0。这些因子与下月收益的秩相关系同向数显著的概率几乎都在 50%以上,连续两月相关性维持有效的概率也在 50%以上,说明因子的选股能力和持续性都较强。 使用财务数据按季度构建出的因子中,仅 2 个因子有效,总体表现不如行情数据构建的因子。

在本期大盘上涨的情况下,因子构建的多空组合在下月的表现普遍优于总体情况;在本期大盘下跌的情况下,表现相反。 上涨市更容易体现 ALPHA 和选股能力。绝大多数因子在上期市场上涨情况下的表现,要优于上期下跌的情况。我们选取的时间段,上证指数从 1366.58 点上涨至 3539.18 点, 这表示因子对未来收益的预测能力会略有高估, 但是全样本情况下因子对于未来超额收益的预测能力依然存在且显著。 有部分因子在上月大盘上涨与下跌的情况下表现相反,这是该类因子在总体情况下表现不佳的原因之一。

在剔除市值因子的影响后,因子构建的多空组合的表现虽然略有降低,但是仍然具有对未来超额收益的预测能力。 在剔除了市值因子的影响之后,使用行情数据的 17 种因子中有 4 种因子的年化多空收益率依然能够超过 10%,收益最高的两种因子(Idiosyncratic Risk、 Short-Term Reversal)分别达到 17.67%与17.52%,表现总体上比剔除市值因子影响前略有不如,但是市值中性处理后因子稳定性有所提升。大部分因子选股能力保留,少部分因子的预测能力不复存在。 财务因子情况类似。

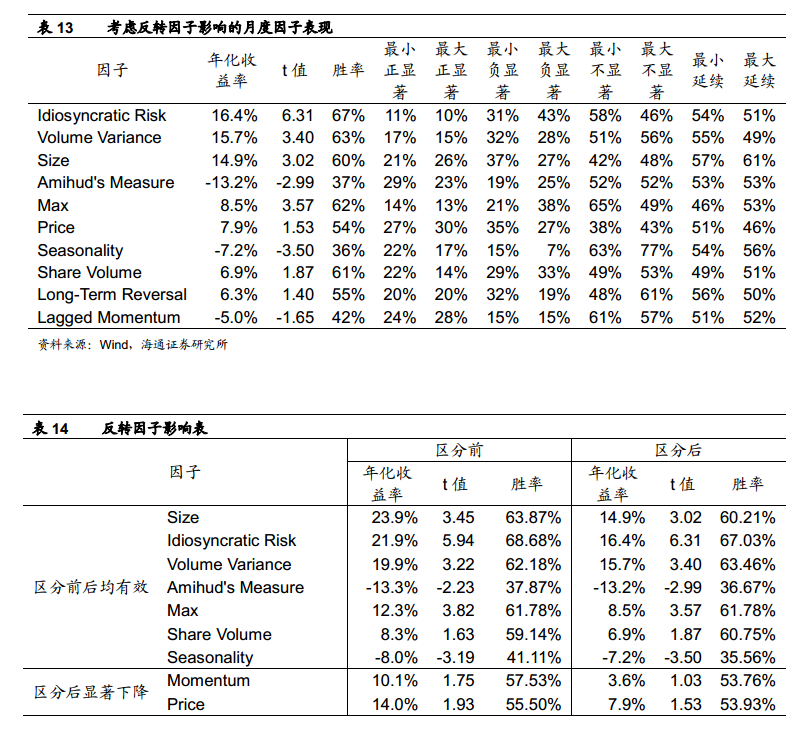

剔除反转因子的影响后,因子构建的多空组合的表现略有降低,但仍具有对未来超额收益的预测能力。 剔除了反转因子的影响之后, 月度技术类 17 种因子中有 4种因子的平均年化多空组合收益率超过 10%,收益最高的两种因子(IdiosyncraticRisk、Volume Variance) 分别达到 16.41%与 15.69%, 因子的收益贡献能力降低,但是稳定性有所提升。

风险提示 市场系统性风险、 资产的流动性风险、政策变动风险会对策略的最终表现产生较大影响

本篇报告主要针对海内外常用的选股因子,进行批量的整理和分析, 探讨多因子选股模型中, 哪些因子能够更为有效的贡献收益,并进一步在不同风格和不同市场环境下,考察因子选股的有效性。

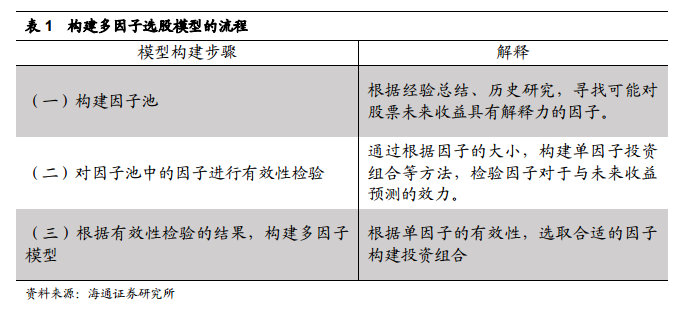

1. 多因子选股概述

多因子选股模型,主要是通过使用可以合理解释股票未来收益的因子构建收益稳定超过大盘指数的投资组合的方法。

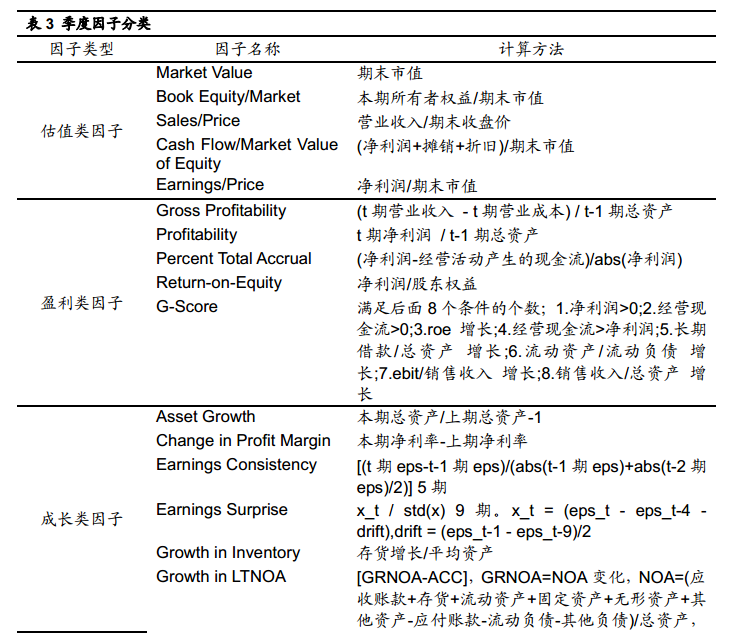

2. 因子分类

股票的数据主要可以分为两类: 二级市场数据和基本面数据。其中,前者的更新频率是实时更新的;后者的更新频率则是季度更新(随财务报表同时更新)。所以,本篇报告将因子分为两大类:月度因子(行情因子),季度因子(财务因子)。其中,两大类因子又分别按自身的逻辑分成多个小类。

3. 单因子绩效检验

本部分使用如下方法来构建单因子投资组合:

对于月度因子来说, 截止每月月底,使用该月及该月之前的数据,计算因子;根据计算因子的大小,将市场上所有可以进行交易的股票分为 10 组;我们通过检验多空组合(做多因子最小组合 做空因子最大组合) 的收益来检验因子的绩效。

对于季度因子来说,截止每季末,使用截止至该时公布的最新财报数据进行因子计算,其余同上。

本部分主要分析多空组合的年化收益率、收益率的 t 值、多空组合的胜率(多空组合收益大于 0)、 因子与下期收益秩相关系数的正向显著概率、负向显著概率、不显著概率、方向延续概率(连续两月秩相关系数符号相同)。

本篇报告选取的数据为 2000-2015 年底的数据;因子中涉及到指数的部分均选取上证指数; 剔除了在期末涨停无法买入的股票;财务数据缺失部分均以上一期的数值计算。

3.1 月度因子检验

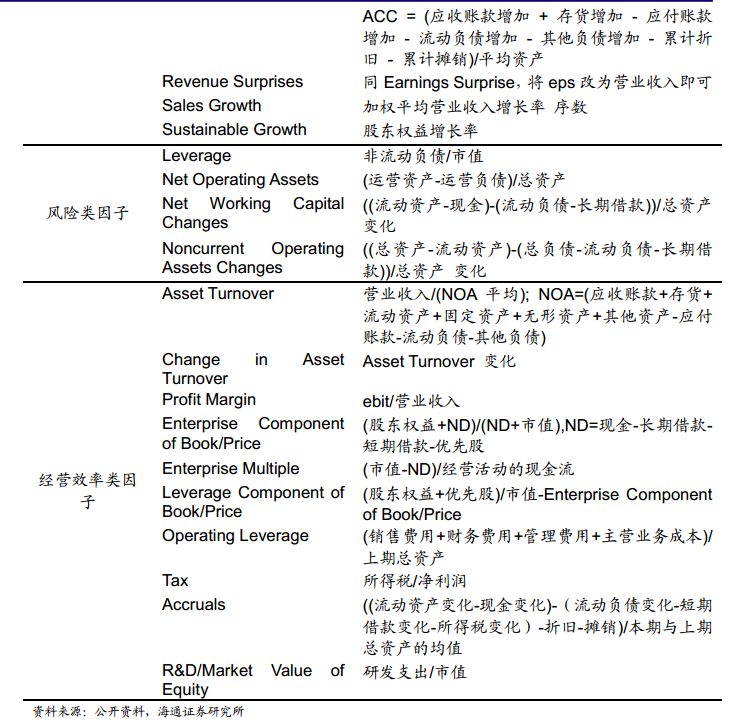

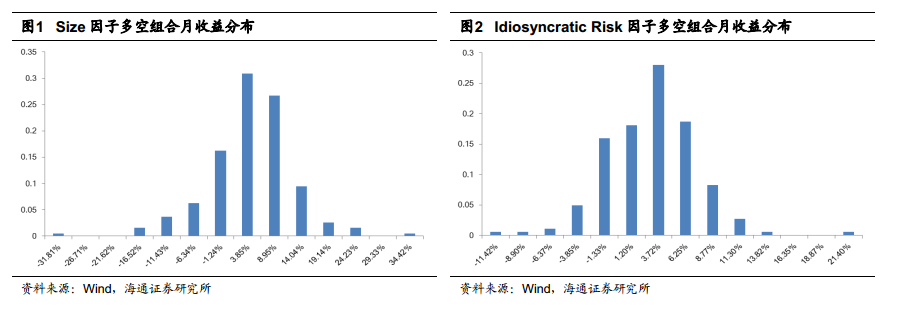

本研究按月回测了 2000-2015 年的表 2 中的 18 种因子。其中,平均多空组合(做多因子最小组合 做空因子最大组合) 年化收益绝对值在 8%以上的共计 10 种因子,多空组合收益显著异于 0 的共计 10 种因子,下面给出收益绝对值前 10 的因子组合统计表:

从上表中可见,在 2000 年到 2015 年期间, 收益绝对值在 8%以上的 10 种因子中绝大多数对于选股都有效:

? 收益率有 9 种收益显著

? 年化收益率为正(负)的,其胜率均大于(小于) 50%, 其因子与下月收益的秩相关系数正(负)显著概率均为三种概率中最大的。这与我们对有效因子的认知相符。

? 此外,上述 10 种因子中,除了最不显著的两种因子以外,其他因子连续两月秩相关系数符号相同的概率均超过 50%(即表格中的延续概率),这也从另一方面证明了这些因子对于收益预测的延续性。

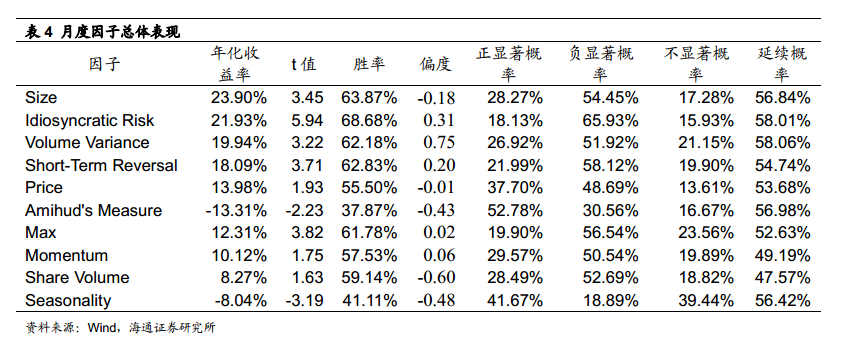

下面我们单独将收益绝对值排在前 2 的因子收益分布给出,进一步分析其因子收益情况。

从上面两张图可以看出, 基于这两种因子分别构建的多空组合绝大多数的月收益均大于 0,产生较低负收益的概率均极低。这说明这两种因子可以在大概率上对未来的投资收益进行预测。

此外,若具体观察两个因子多空组合收益的分布情况,我们可以发现, Idiosyncratic Risk 因子构建的组合收益要比 Size 因子构建的组合收益要稳定得多,即 Size 因子所构建的多空组合会发生更多高收益或低收益,其波动会比 Idiosyncratic Risk 因子构建的组合高得多。而这一点也应是投资者们在构建多因子模型时需要考虑到的问题。

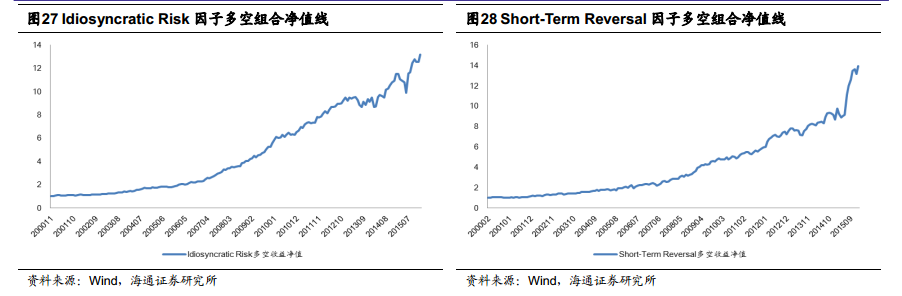

下面,我们加入时间轴的考量,给出两种因子构建的多空组合净值曲线。

从上面两张图来看,与我们之前的分析一致, Idiosyncratic Risk 因子构建的组合产生的收益比稳定得多。 其中, Size 因子是 07 年以后才相对比较有预测的效力,而Idiosyncratic Risk 因子的表现则相对比较稳定。

综上所述, 使用行情数据按月构建出的因子,对于未来的收益是具备相当的预测能力的。 18 种因子中有 10 种因子的平均年化多空组合收益率超过 8%,收益最高的两种因子分别达到23.90%与 21.93%,有 10 种因子月收益显著异于 0。这些因子与下月收益的秩相关系同向数显著的概率几乎都在 50%以上,连续两月秩相关系数大于 0 的概率也在 50%以上。这些都表明了按月构建出的因子可以在大概率上预测股票收益的未来表现。

3.2 季度因子检验

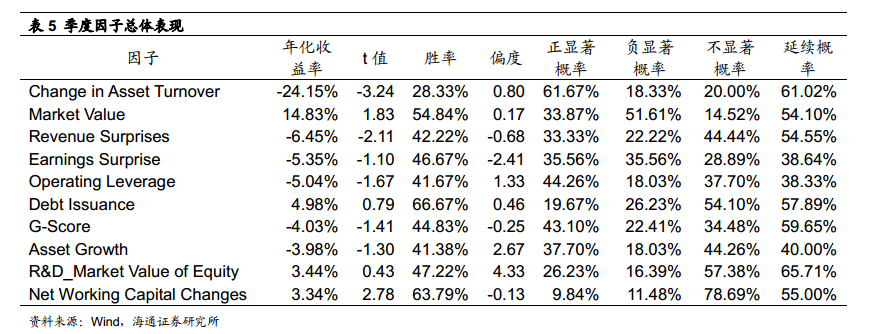

本研究按季度回测了 2000-2015 年的表 3 中的 33 种因子。其中,平均多空组合年化收益绝对值在 8%以上的仅有 2 种因子,多空组合收益显著异于 0 的共计 5 种因子,下面给出收益绝对值前 10 的因子组合统计表。

从上表中可见,在 2000 年到 2015 年期间, 多空组合季度收益显著的 5 个因子均为平均年化收益排行前 10 的因子。然而根据这些因子构建的多空组合的表现情况来看,除了 Change in Asset Turnover 与 Market Value 这两个因子以外, 其余因子在胜率、显著度或延续概率上的表现则有些不尽人意。

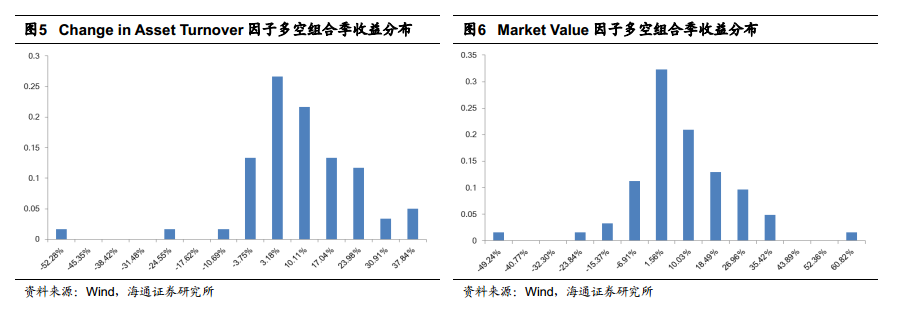

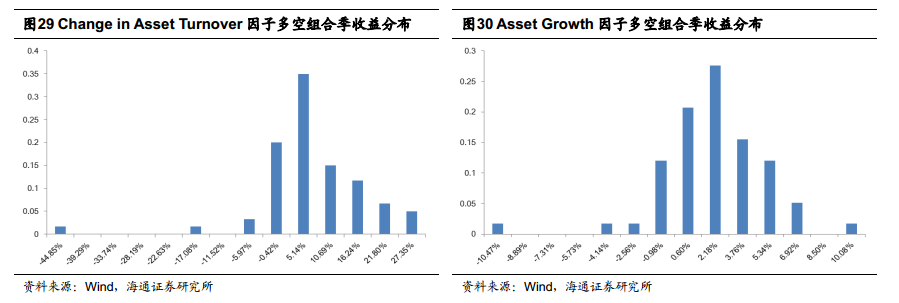

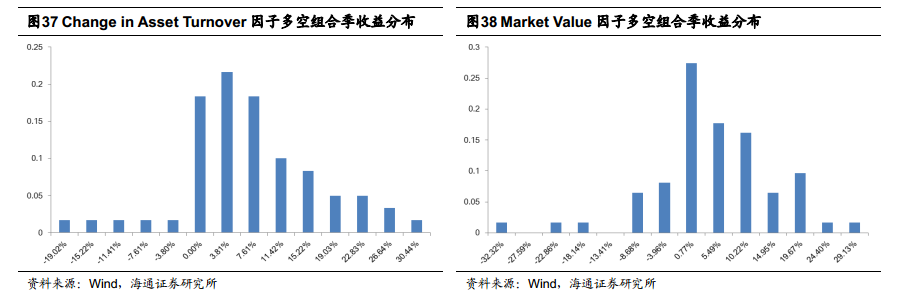

下面我们单独将各方面表现尚可的两个因子收益分布给出,进一步分析其因子收益情况。

从上面两张图可以看出,基于这两种因子分别构建的多空组合绝大多数的季收益均大于 0,产生较低负收益的概率均极低。这说明这两种因子可以在大概率上对未来的投资收益进行预测。

此外,若具体观察两个因子多空组合收益的分布情况,我们可以发现, Change in Asset Turnover 因子构建的组合收益要比Market Value 因子构建的组合收益要稳定一些。但是两种因子均会产生一些少数的极低或极高的收益,这表明了使用两种因子构建投资组合的风险性。

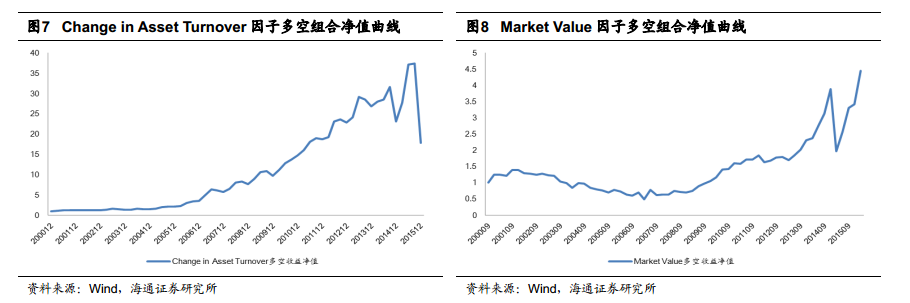

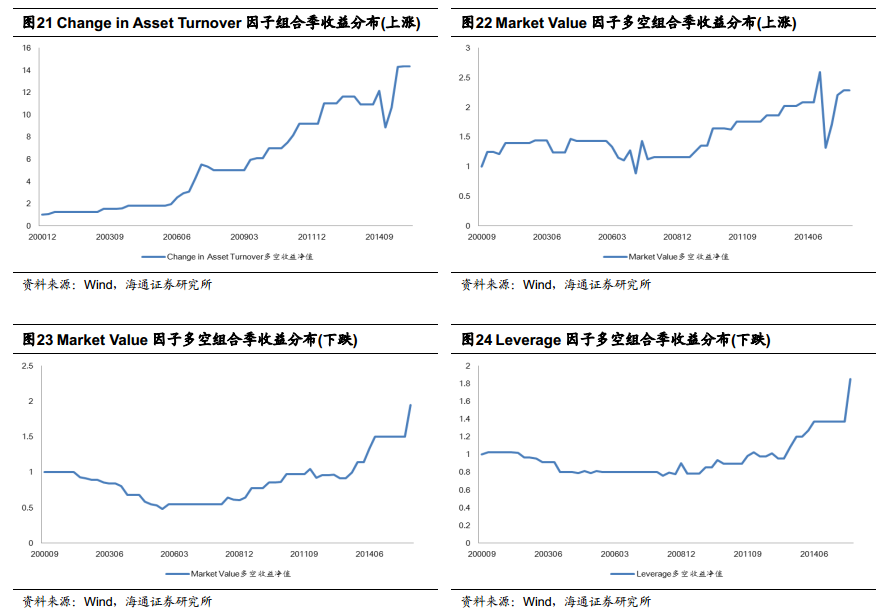

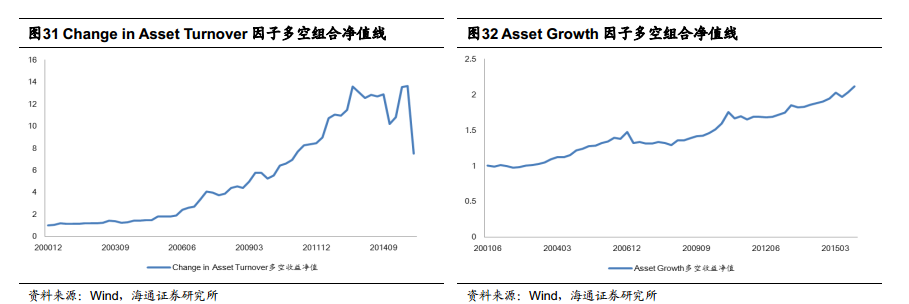

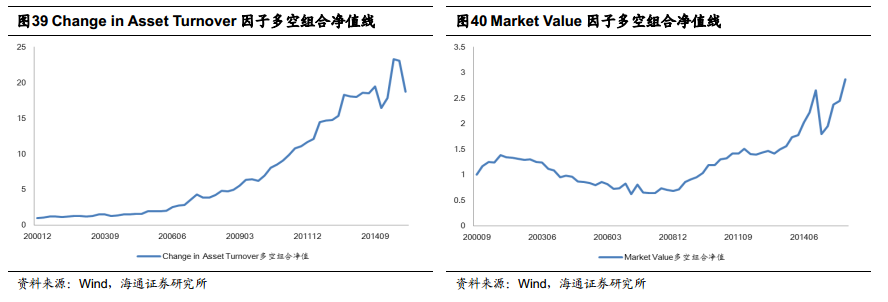

下面,我们加入时间轴的考量,给出两种因子构建的多空组合净值曲线。

从上面两张图来看,与我们之前的分析一致, Change in Asset Turnover 因子构建的组合产生的收益比 Market Value 因子构建的组合收益稳定得多。但是,两者在 14 年底至 15 年底这一波牛熊市中的表现均极不稳定。其中, Market Value 因子是 07 年以后才相对比较有预测的效力,而 Change in Asset Turnover 因子的表现则相对比较稳定。其中 Market Value 与之前的 Size 在计算方法上除了时间段不同以外,其余全部一样,该因子在两个时间维度上的表现也比较相似,但是按月计算的 Size 因子比按季计算的因子要有效的多。

综上所述, 使用按季财务数据构成的因子,在对未来收益预测的效力上相对不如按月行情数据的因子。原因可能是多方面的;第一,国内市场的投机氛围比较严重,导致财务因子相对不够有效;第二,国内市场投资者的投资期限相对较短,按季度计算因子调仓并不太适合国内市场;第三,财务报表数据公布的滞后性,财报数据对股价的影响可能在公布前便已反映在股价上了。

4. 考虑市场涨跌影响后的因子绩效检验

在第 3 节中,我们使用历史数据,对一些因子进行了绩效检验,发现还是存在很多因子对股票的未来收益存在一定的预测能力,投资者可以根据这些因子的表现构建出合适的投资组合获取超额收益。但是,在该节中,我们仅考虑了单个因子对于未来收益的影响,而未考虑其他因素对于因子预测能力的影响。在这一节中,我们试图研究在上月市场总体上涨或下跌的情况下,因子的预测能力是否依然稳健。

4.1 月度因子检验

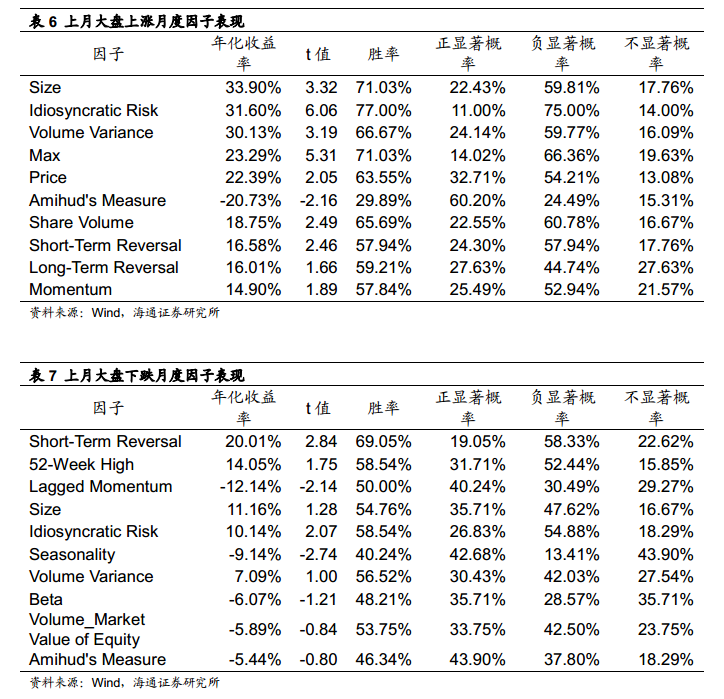

在本节中, 我们先按照第 3 节中的方法,计算出使用因子构建的多空组合的收益,并将这些收益按照上月大盘上涨或下跌的情况进行分类。通过上月上证指数的涨跌来判断上月大盘属于上涨还是下跌,下面我们给出上月大盘上涨以及上月下跌情况下的因子组合统计表(年化收益绝对值排前 10 的):

先看表 6, 首先,表 4 中包含的 10 个因子, 9 个都出现在表 6 中。这说明在上个月大盘上涨的情况下,因子的表现与总体情况类似。再具体观察表 6 中的数据,表 6 中因子的多空组合无论在年化收益率、 t 值、胜率还是显著概率方面,表现均优于表 4 中的因子。这说明在上月大盘大涨的情况下,我们所选的因子大多表现优于总体情况。 再看表 7,表 4 中包含的 10 个因子,有 6 个出现在表 7 中。这说明在上个月大盘下跌的情况下,因子的表现还是与总体情况比较相像的。再具体观察表 7 中的数据,表 7 中因子的多空组合无论在年化收益率、 t 值、胜率还是显著概率方面,表现多数劣于表 4 中的因子。这说明在上月大盘下跌的情况下, 因子的区分度和稳定性会有所下降,但也不乏存在一些更适用于下跌市的因子,如 Short-Term Reversal,52-Week High, Lagged Momentum。

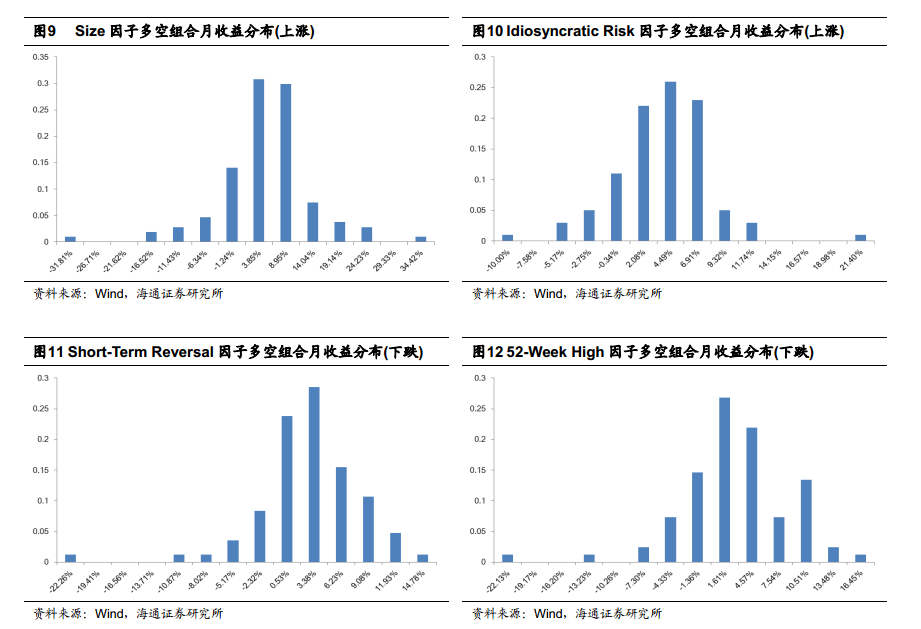

下面我们单独将在上月大盘上涨或下跌时,因子多空组合收益绝对值最高的两个因子收益分布(仅考虑上月大盘上涨或下跌时) 给出,进一步分析其因子收益情况。

首先,可以对比图 9、 10 与图 1、 2,我们可以发现, 在大盘上涨的情况下, Size因子与 Idiosyncratic Risk 因子多空收益的分布与总体情况下的收益分布类似,这与表 6和与表 4 的情况基本一致。再看图 11、 12,这两种因子分别构建的多空组合绝大多数的月收益均大于 0,产生较低负收益的概率均较低。这说明这四种因子可以在一定程度上上对未来的超额收益进行预测。

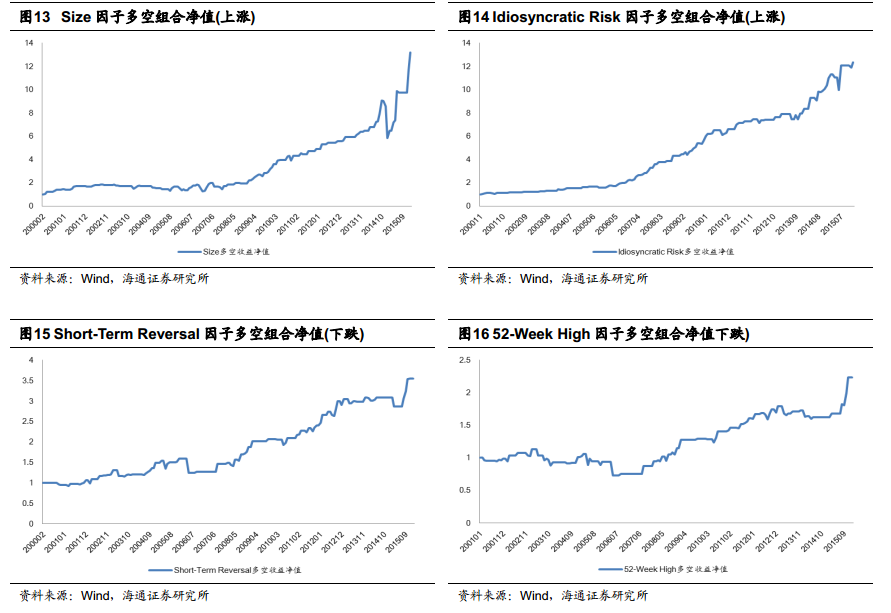

下面,我们加入时间轴的考量,给出四种因子构建的多空组合净值曲线。

在上面 4 张图中,我们将上月大盘上涨(下跌)时表现优异的因子,在上月大盘下跌(上涨)情况下的月收益记为 0。

从上面四张图中,我们可以看出,总体上来说, 4 种因子在总体上来说,都具备一定对未来超额收益的预测能力。但是总体来看,在上月大盘上涨的情况下,因子的预测能力要较上月大盘下跌情况下的因子优异得多。

综上所述,我们可以认为, 本篇研究使用行情数据按月计算的因子,在大盘上涨或下跌的情况下,相对表现基本一致,但是在绝大多数的因子在上月上涨的情况下的表现要优于上月下跌的情况。而我们选取的时间段,上证指数从 1366.58 点上涨至3539.18点,这可能表明第三节中对因子对未来收益的解释的阐述有一点偏高,但是在总体上并不会影响使用行情数据按月计算的因子对未来收益具备解释力的结论。

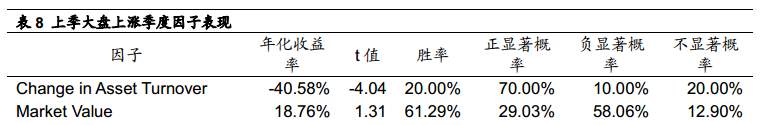

4.2 季度因子检验

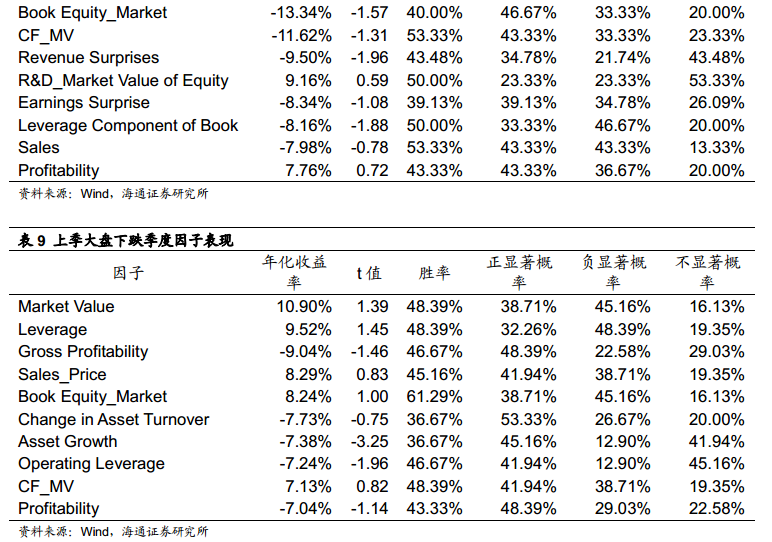

在本节中,我们先按照第 3 节中的方法,计算出使用因子构建的多空组合的收益,并将这些收益按照上季大盘上涨或下跌的情况进行分类。本研究通过上个季度上证指数的涨跌来判断大盘属于上涨还是下跌,下面我们给出上个季度大盘上涨以及上个季度下跌情况下的因子组合统计表(年化收益绝对值排前 10 的):

先看表 8,首先,表 5 中最为有效的两个因子构成的组合,在年化收益、胜率、显著概率方面的表现都优于表 5;其次,表 8 中其他因子的表现也优于表 5 中其他的因子表现。再观察表 9,表 5 中最为有效的两个因子表现在各方面均不如表 5 中的表现,这

一点与前一小节中的按月计算的因子表现类似。但是表 9 中其他因子的表现也优于表 5中的表现。再结合两张表一起观察,我们可以发现,其中, Book Equity_Market、 CF_MV、Profitability 这几个因子,在表 5 中均未出现,但是它们在表 8、表 9 中的年化收益率、t 值、胜率、显著概率等方面表现相反,这说明了这几个因子在上月上涨与下跌的情况下,预测的方向相反,所以在总体情况中呈现了没有预测能力的表现。

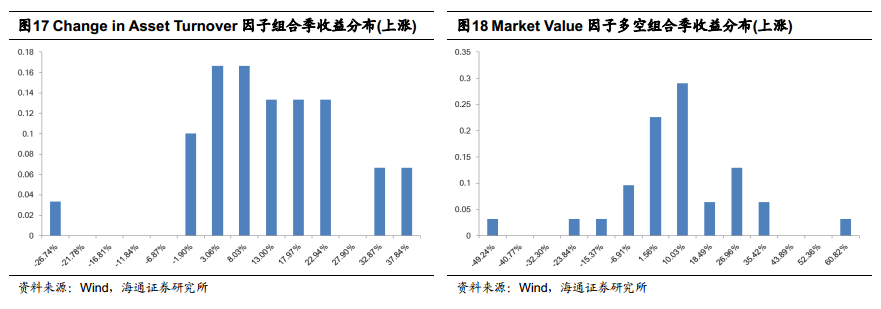

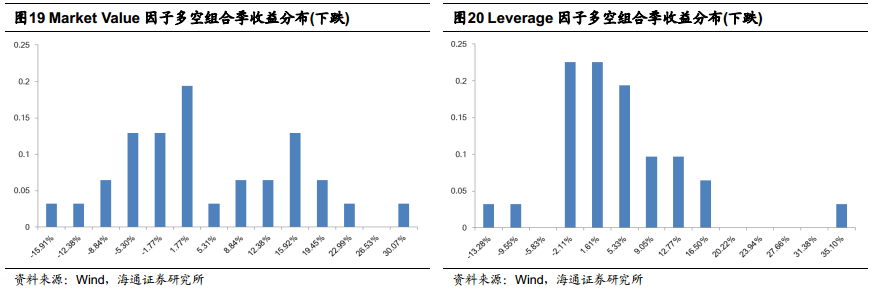

下面我们单独将在上季大盘上涨或下跌时,因子多空组合收益绝对值最高的两个因子收益分布(仅考虑上季大盘上涨或下跌时)给出,进一步分析其因子收益情况。

首先,可以对比图 17、 18 与图 5、 6,我们可以发现,在大盘上涨的情况下, Change in Asset Turnover 因子在上季度大盘上涨的情况下,表现比总体情况要好不少,而 Idiosyncratic Risk 因子多空收益的分布与总体情况下的收益分布类似,这与表 8 和表 6的情况基本一致。再看图 19、 20,这两种因子分别构建的多空组合季度收益大于 0 的较多,但是与上季度大盘下上涨时是无法相比。

下面,我们加入时间轴的考量,给出四种因子构建的多空组合净值曲线。

在上面 4 张图中,我们将上季大盘上涨(下跌)时表现优异的因子,在上季大盘下跌(上涨)情况下的月收益记为 0。

从上面四张图中,我们可以看出,总体上来说, Change in Asset Turnover 因子在上季大盘上涨的情况下具备一定对未来超额收益的预测能力,而其余三种在各自情况下的对未来超额收益的预测能力则值得存疑。

综上所述, 本篇研究使用财务数据按季计算的因子,在上季度大盘上涨或下跌的情况下, 存在部分表现相反。 在之前对于财务因子的整体分析中,我们认为财务对收益的解释和预测能力都较差,这可能很大程度受限于财务因子与市场走势的关系。

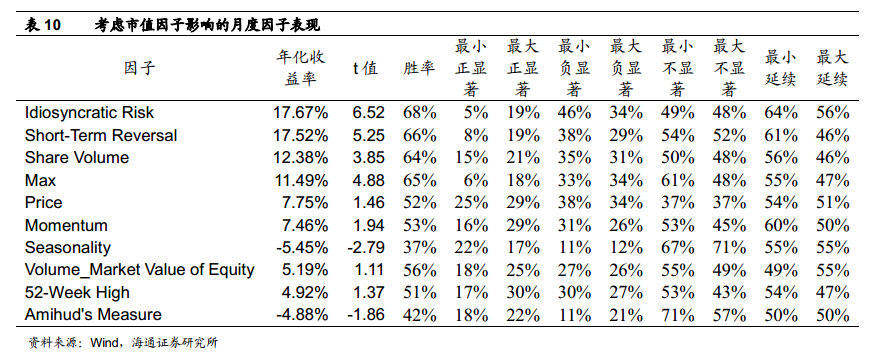

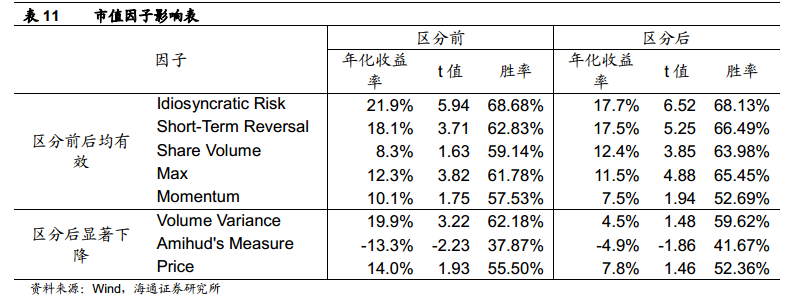

5. 考虑市值因子影响后的因子绩效检验

在之前的 2 节中,我们考虑了单个因子在总体情况下以及在上月大盘上涨或下跌的情况下,因子对于未来收益的影响。但是,我们并未考虑因子之间相互影响的关系,即,某个因子对未来收益的解释力可能是源于其他因子的解释能力,而在当我们剔除其他因子的影响之后,该因子本身对于股票的未来收益不再具有预测能力,亦或是在剔除其他因子的影响后,因子反而对未来的收益具备更加优秀的预测能力的情况。而在众多因子影响中,市值因子是最受关注的因子之一,再加上按月计算的 Size 以及按季计算的Market Value 因子是不同期限的市值因子,且它们在两类因子中都是预测能力最优秀的几个因子之一。所以,在本节中,我们研究考虑市值因子影响后的因子绩效检验。

在本节中,我们在每期按照之前的方法计算因子,然后我们先按照市值因子,将整个市场的股票分为 10 组。之后,我们再将每组中,选取检验因子值最小的 20%与因子值最大的 20%构成多空组合。 之后我们同样选用之前使用的指标来进行绩效检验。 其中,年化收益为按市值分组后, 10 个多空组合的平均收益;与秩相关系数相关的统计变量,我们统计了市值最小组以及市值最大组的正负显著概率以及延续概率。

本节选取的数据以及涨停剔除方法同第三节。

5.1 月度因子检验

本节按月回测了 2000-2015 年的表 2 中的除 Size 因子以外的 17 种因子。在按测试因子分组之前,先使用 Size 因子对股票分组,再将每组中按因子大小分组,下面给出收益绝对值前 10 的因子组合统计表。

从上表中可见,在 2000 年到 2015 年期间, 收益绝对值排在前 10 的因子收益,不再如表 4 之中那么高。之前最高的Idiosyncratic Risk 因子多空组合收益虽然下降了, 但是其 t 值有所上升,从秩相关系数显著方向基本上总体保持不变,从总体来说,该因子对于未来的预测能力依然存在。其他大多数因子的表现也基本上与 Idiosyncratic Risk 因子一致。但是,也有在加入市值因子影响后,基本上可以被认为不存在预测能力的因子,如 Amihud's Measure 因子。

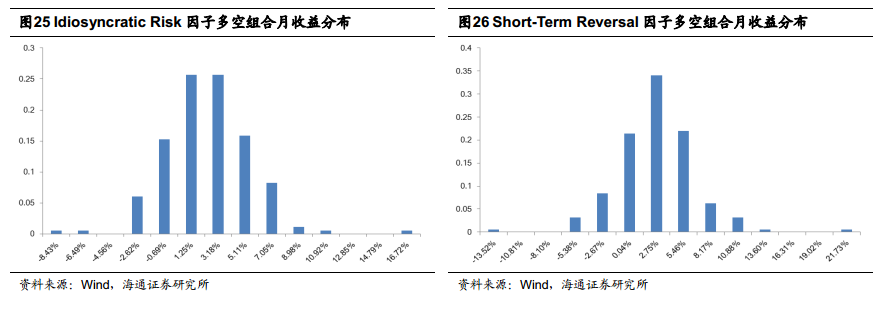

下面我们单独将收益绝对值排在前 2 的因子收益分布给出,进一步分析其因子收益情况。

上图给出了按市值分组后,十组多空组合的平均月收益分布图。 根据因子的直方图来看,我们可以对比图 25 以及图 2,整个因子表现的分布基本不变,所有表现均略有下降。 从因子大小与未来收益的秩相关系数的显著性来看,所有因子的表现均有所下降,但是产生这一现象的原因主要在于样本容量的降低,带来的统计检验结果的变化。 但总体来说,这两种因子分别构建的多空组合绝大多数的月收益均大于 0,产生较低负收益的概率均极低。这说明这两种因子可以在大概率上对未来的投资收益进行预测。

此外, 若具体观察两个因子多空组合收益的分布情况,我们可以发现,图 25 与图26 的因子构建的组合收益要比图 1 与图 2 的收益稳定得多。

下面,我们加入时间轴的考量,给出两种因子构建的多空组合净值曲线。

上图给出了按市值分组后,十组多空组合的平均月收益净值曲线。 从上面两张图来看,与我们之前的分析一致,这两个因子的表现要比第 3 节中按月的两个因子稳定得多,但是其总体收益也相对不如第三节的因子。 但是这并不妨碍这两个因子对于超额收益的预测能力。

综上所述,我们可见, 在剔除了市值因子的影响之后, 使用行情数据按月构建出的因子, 18 种因子中有 4 种因子的平均年化多空组合收益率超过 10%, 有不少因子与市值的相关性较低,依然保持收益的预测能力,但也有部分因子的预测能力不复存在。 收益最高的两种因子 Idiosyncratic Risk 和 Short-Term Reversal,其对于股票收益的区分能力依然很强,虽然累计收益相对不进行风格区分时有所降低,但是进行了市值风格划分股票范围后,选股的稳定性增强很多。

5.2 季度因子检验

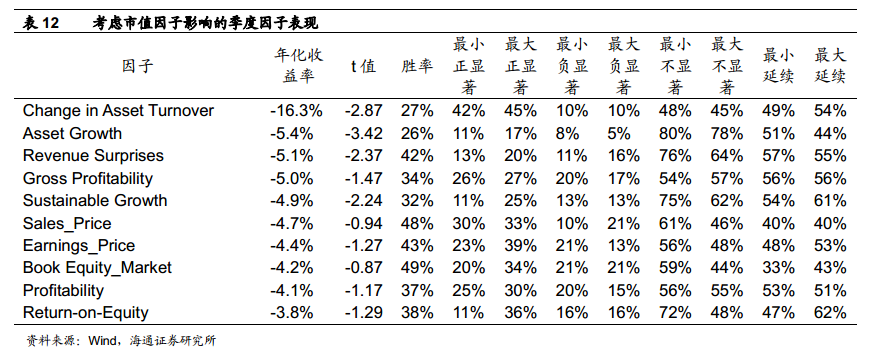

本节按季回测了 2000-2015 年的表 3 中的除 Market Value 因子以外的 32 种因子。在按测试因子分组之前,先使用 Market Value 因子对股票分组,再将每组中按因子大小分组,下面给出收益绝对值前 10 的因子组合统计表。

从上表中可见, 其表现总体与表 5 的表现相似,但是总体来说,略微有所下降。然而根据这些因子构建的多空组合的表现情况来看,除了 Change in Asset Turnover 因子以外,其余因子在胜率、显著度或延续概率上的表现则有些不尽人意。这点都是与表 5的结果相一致的。而 Change in Asset Turnover 因子则在收益率上不如表 5 中的表现,这点与上一小节的按月因子一致。

下面我们单独将各方面表现尚可的两个因子收益分布给出,进一步分析其因子收益情况。

上图给出了按市值分组后,十组多空组合的平均季度收益分布图。 根据因子的直方图来看,我们可以对比图 29 以及图 5,整个因子表现的分布基本不变,所有表现均略有下降。但总体来说,这两种因子分别构建的多空组合绝大多数的月收益均大于 0,产生较低负收益的概率均极低。这说明这两种因子可以在大概率上对未来的投资收益进行预测。

此外,若具体观察两个因子多空组合收益的分布情况,我们可以发现,图 29 与图30 的因子构建的组合收益要比图 5 与图 6 的收益稳定得多,但是收益却相对有所不如。

下面,我们加入时间轴的考量,给出两种因子构建的多空组合净值曲线。

上图给出了按市值分组后,十组多空组合的平均季收益净值曲线。 从上面两张图来看,与我们之前的分析一致,这两个因子的表现要比第 3 节中按季的两个因子稳定一些,但是其总体收益也相对不如第三节的因子。但是这并不妨碍这两个因子对于超额收益的预测能力。

综上所述,我们可见, 1、 即使在剔除市值因子的影响后, 使用按季财务数据构成的因子,在对未来收益预测的效力依然相对不如按月行情数据的因子。 2、 两类因子对剔除市值因子影响是一致的,它们均会使因子构建的组合的收益降低,但却会使得组合的收益相对平稳。这表明了,第三节中,不进行风格区分时, 关于因子对未来收益的预测能力的检验结果可能有所高估, 收益的贡献有一部分来自市值风格的贡献, 但是总体结论并未改变。 3、总体来看,财务因子的收益解释能力并不能通过剔除市值效应有所提升,依然建议大家更多的使用价格面和情绪面因子。

6. 考虑反转因子影响后的因子绩效检验

在上一节中,我们考虑了剔除市值因子影响后的因子绩效检验。而在众多因子中,除了市值因子以外,短期反转因子也是多因子模型中最常用的因子之一。 在前文中,我们按月使用行情数据计算的因子 Short-Term Reversal 就是用来刻画这一特点的,且该因子在第三、 四、 五节中的表现都显著有效。在本节中,我们考虑将反转因子的影响剔除后, 进行因子的绩效分析。

我们剔除反转因子的方法同第五节中剔除市值因子的方法。对于按月使用行情数据计算的因子,我们剔除 Short-Term Reversal 因子的影响;对于按季使用财务数据计算的因子,我们使用上季度的收益率作为剔除因子。其他如选取的数据以及涨停剔除方法同第三节。

6.1 月度因子检验

本节按月回测了 2000-2015 年的表 2 中的除 Short-Term Reversal 因子以外的 17种因子。在按测试因子分组之前,先使用 Short-Term Reversal 因子对股票分组,再将每组中按测试因子大小分组,下面给出多空组合(做多测试因子最小组合,做空因子最大组合)收益绝对值前 10 的因子组合统计表。

从上表中可见,在 2000 年到 2015 年期间, 收益绝对值排在前10 的因子收益,不再如表 4 之中那么高。之前最高的Idiosyncratic Risk 因子多空组合收益虽然下降了,但是其 t 值上升,从秩相关系数显著方向基本上总体保持不变,从总体来说,该因子对于未来的预测能力依然存在。其他大多数因子的表现也基本上与 Idiosyncratic Risk 因子一致,在第三节中收益排前 10 的因子中,仅 Momentum 因子与 Price 因子的收益显著下降,其收益的 t 值、胜率也变得不再显著。 总体而言,大多数在全样本中有效的因子,与反转因子的相关性都较低,在进行了反转因子中性处理后,依然能够有效区分股票表现。

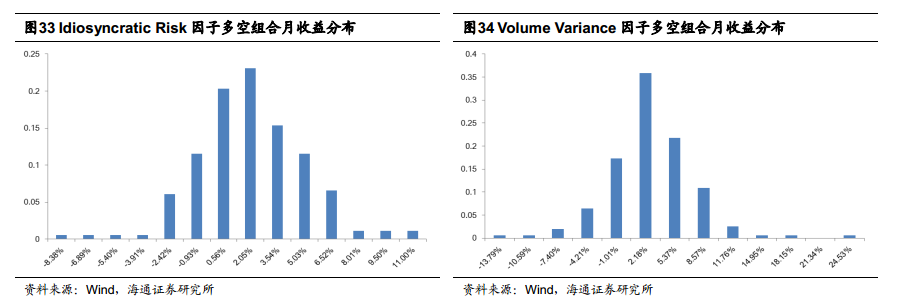

下面我们单独将收益绝对值排在前 2 的因子收益分布给出,进一步分析其因子收益情况。

上图给出了按市值分组后,十组多空组合的平均月收益分布图。根据因子的直方图来看,我们可以对比图 33 以及图 2,整个因子表现的分布基本不变,所有表现均略有下降。从因子大小与未来收益的秩相关系数的显著性来看,所有因子的表现均有所下降,但是产生这一现象的原因主要在于样本容量的降低,带来的统计检验结果的变化。但总体来说,这两种因子可以在大概率上对未来的投资收益进行预测,且不受反转因子影响。

此外,若具体观察两个因子多空组合收益的分布情况,我们可以发现,图 33 与图34 的因子构建的组合收益要比图 1 与图 2 的收益稳定得多。

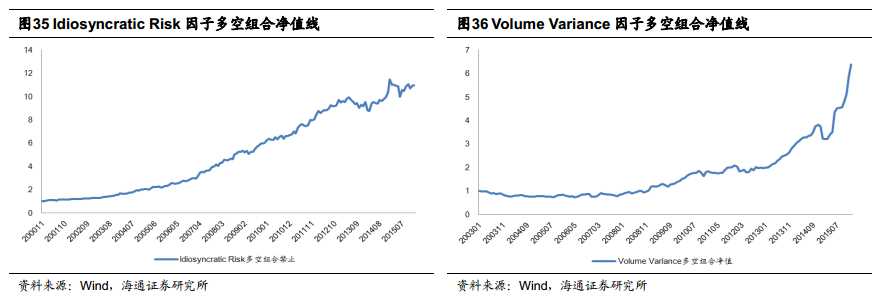

下面,我们加入时间轴的考量,给出两种因子构建的多空组合净值曲线。

上图给出了按反转因子分组后,十组多空组合的平均月收益净值曲线。从上面两张图来看,与我们之前的分析一致,这两个因子的表现要比第 3 节中按月的两个因子稳定得多。其中,值得注意的是 Volume Variance 因子也如 Size 因子一样,大约 07 年以后才相对比较有预测的效力。

综上所述, 在剔除了反转因子的影响之后, 使用行情数据按月构建出的因子, 17种因子中有 4 种因子的平均年化多空组合收益率超过 10%,收益最高的两种因子分别达到 16.4%与 15.7%, 表现总体上比剔除反转因子影响前略有不如。但是,大部分对于未来的收益是具备相当的预测能力的,少部分因子的预测能力不复存在。

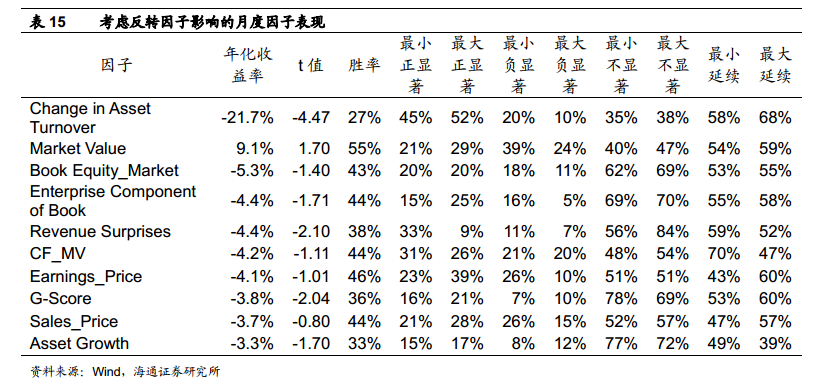

6.2 季度因子检验

本节按季回测了 2000-2015 年的表 3 中的 33 种因子。在按测试因子分组之前,先使用上季度收益对股票分组,再将每组中按因子大小分组,下面给出多空组合(做多测试因子最小组合,做空因子最大组合)收益绝对值前 10 的因子组合统计表。

从上表中可见, 其表现总体与表 5 的表现相似,但是总体来说,略微有所下降。然而根据这些因子构建的多空组合的表现情况来看,除了 Change in Asset Turnover 因子以外,其余因子在胜率、显著度或延续概率上的表现则有些不尽人意。且 Change in Asset Turnover 因子则在收益率上也不如表 5 中的表现。

下面我们单独将各方面表现尚可的两个因子收益分布给出,进一步分析其因子收益情况。

上图给出了按反转因子分组后,十组多空组合的平均季度收益分布图。根据因子的直方图来看,我们可以对比图 37、图 38 与图 5、图 6,整个因子表现的分布基本不变。与之前进行市值和市场环境的划分后效果类似,反转因子中性后,财务因子的收益率分布相对更为稳定,但牺牲的是收益率会有所下降。

下面,我们加入时间轴的考量,给出两种因子构建的多空组合净值曲线。

上图给出了按反转因子分组后,十组多空组合的平均季收益净值曲线。从上面两张图来看,与我们之前的分析一致,这两个因子的表现要比第 3 节中按季的两个因子稳定一些,但是其总体收益也相对不如第三节的因子。但是这并不妨碍这两个因子对于超额收益的预测能力。

综上所述, 即使在剔除反转因子因子的影响后, 使用按季财务数据构成的因子,在对未来收益预测的效力依然上相对不如按月行情数据的因子。 但是两类因子对剔除市值因子影响是一致的,它们均会使因子构建的组合收益降低,但却会使得组合的收益相对平稳。这表明了,第三节中关于因子对未来收益的预测能力的检验结果可能有所高估,但是总体结论并未改变。