本文为中粮期货研究院《更在云山气象中——2019年(春季)大宗商品市场展望与策略分析》棉花棉纱策略报告。

【摘要】

预计2019/20年度全球棉花产需从短缺转向平衡,自2015/16年度以来的去库存周期可能结束,棉价大格局从震荡上涨转为宽幅震荡。结论:美棉区间为(60,88)美分/磅,郑棉区间为(12000,16500)元/吨,棉纱现货区间为(21000,23500)元/吨;节奏上,4-6月偏强,7-10月偏弱。核心因素:印度MSP和中国增发进口配额政策利多全球棉价,美棉震荡略偏强;消费萎缩、天量仓单和增发进口配额政策利空国内棉价,郑棉震荡偏空;预计棉花进口利润将会降低。预期偏差:主要来自中美贸易谈判、天气和政策,整个棉花市场充斥着多种不确定性,可能带来突破区间的力量。操作建议:棉纺企业可在区间底部锁定资源;投资机构可根据形势灵活博弈。

棉花棉纱:产不足需转向平衡,后市看宽幅震荡

一、概况与结论

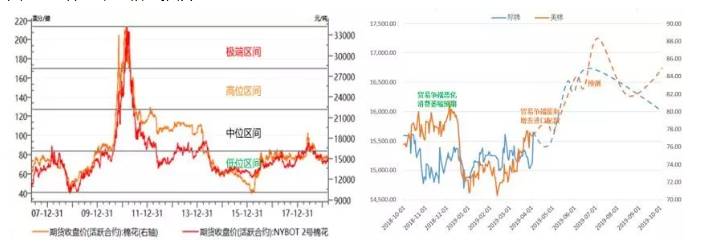

图1-1:棉价历史运行区间

图1-2:棉花市场格局推演

数据源: Wind,中粮期货研究院

2018年10月至2019年4月,郑棉指数运行区间为(14620,16020)元/吨,美棉指数运行区间为(71.11,82.20)美分/磅,市场对中美贸易争端的过度忧虑使得棉价走势略弱于之前预期。

受种植面积和单产预期增加影响,预计2019/20年度全球棉花从产不足需转向平衡,自2015/16年度以来的去库存周期可能结束,棉价大格局从震荡上涨转为宽幅震荡。我们预计,美棉区间为(60,88)美分/磅,郑棉区间为(12000,16500)元/吨,棉纱现货区间为(21000,23500)元/吨;节奏上,4-6月偏强,7-10月偏弱。印度MSP和中国增发进口配额政策利多国际棉价,美棉震荡略偏强;消费萎缩、天量仓单和增发进口配额政策利空国内棉价,郑棉震荡偏空;内外棉价差会缩窄并保持低位运行,主要运行区间为(0,2000)元/吨。预期偏差主要来自中美贸易谈判、天气和政策,整个棉花市场充斥着多种不确定性,可能带来突破区间的力量。操作上,棉纺企业可在区间底部锁定资源;投资机构可根据形势灵活博弈。

二、核心因素

(一)产不足需转向平衡,全球去库存可能结束

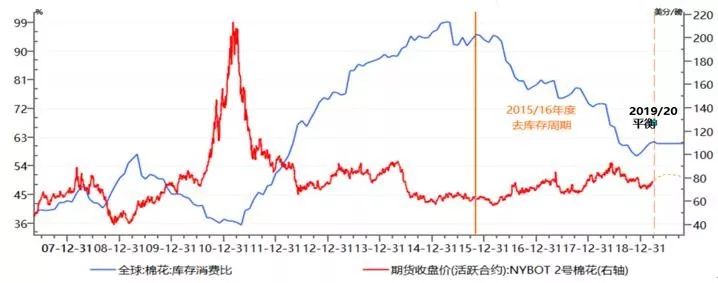

图2-1:全球棉价与库存消费比关系

数据源: Wind, USDA,中粮期货研究院

据USDA,在天气正常的假设下,预计2019/20年度全球棉花收获面积为3450万公顷,同比增加4%,主要受美国和巴基斯坦面积增加影响;全球棉花产量为2754万吨,同比增加6.8%,主要受面积和单产增加影响;全球棉花消费量为2732万吨,同比增加1.5%;全球棉花期末库存为1666万吨,同比增加1.3%;全球棉花库存消费比为61.0%,同比下降0.2%。从近10年全球棉价和库存消费比的关系可知:在去库存周期,棉价倾向上涨;在累库存周期,棉价倾向下跌;在平衡期,棉价倾向震荡。2019/20年度全球棉花产需由短缺走向平衡,棉价大格局可能会从震荡上涨转为宽幅震荡。

国内市场方面,受土地、水等资源短板限制,棉花产不足需的局面维持。2018/19年度,预计新疆棉花产量约515万吨,地产棉产量约47万吨,全国棉花产量约562万吨,消费量850万吨的,产需缺口288万吨;预计进口量为163万吨,需要国储轮出125万吨平抑产需缺口。结合目前公捡消息,预计2019年(自然年)可能抛储86万吨。

据中国棉协2月份植棉意向调查,2019/20年度全国植棉意向面积为4727.2万亩,同比下降3.6%;另据国家棉花市场监测系统植棉意向调查,2019/20年度全国植棉意向面积为4930.9万亩,同比增加0.6%。综合考量,在天气正常的情况下,预计2019/20年度国内棉花产量约为560万吨,消费量约为850万吨,产需缺口290万吨。发改委表示,国储棉去库存任务基本完成,以后国内产需缺口主要由进口调节。那么,2019/20年度将不会再有净抛储,产需缺口将由进口和工商业库存弥补,预计进口约200万吨,国内工商业库存将有90万吨的下降。

(二)印度MSP和中国增发进口配额政策利多国际棉价

受季风带来的降雨不足影响,印度棉协预计2018/19年度印度棉花产量为557.6万吨,同比减少62.9万吨,降幅10.1%。同时,印度政府决定将2018/19年度籽棉价格最低收购价(MSP)提高26%,较长长度籽棉最低收购价由4320卢比/公担提高到5450卢比/公担。目前,印度棉花公司在MSP项下累计收购量折皮棉约20万吨,将提前完成25.5万吨的收购目标。这两大因素导致印度棉价坚挺,给国际市场带来支撑,目前S-6轧花厂提货价45000卢比/坎地(折83美分/磅),通过出口贸易竞争推演,给ICE带来的支撑约在75美分/磅。

3月22日,在CNCE棉花发展年会上,发改委和财政部相关领导表示:国储棉去库存任务基本完成,今后储备棉的定位主要是应急,国内产需缺口主要由进口调节,2019年将会以更大地动作增发进口配额。我们预计,未来中国棉花进口量会从“抛储时代”的约100万吨逐步增长到约300万吨。2019年除了89.4万吨的基本进口配额外,还会增发至少80万吨滑准税进口配额。中国需求重回国际市场,导致美棉震荡偏强。

(三)消费、仓单和增发进口配额政策利空国内棉价

经济惯性下行,整体承压,棉花消费与经济增长息息相关,消费萎缩的利空可能会长期存在。2019年1-2月,中国纺织品服装出口额为381.5亿美元,同比增长-12.2%,小于2018年3.7%的增速。2019年1-2月,国内服装零售额为1727.7亿元,同比增长1%,小于2018年8.6%的增速。虽然有2018年抢出口的影响,但也反映出国内棉纺消费内忧外患的窘境。不过,由于服装消费的刚需特征和国家减税降费刺激消费的政策,需求大概率是台阶式缓慢下降,不会出现断崖式下降。4月1日起,棉花增值税将从10%降至9%,棉价含税价降低约0.91%(141元/吨);棉纱增值税将从16%降至13%,棉纱含税价降低约2.60%(598元/吨)。短期利空棉花棉纱价格,但长期来看利好消费需求。

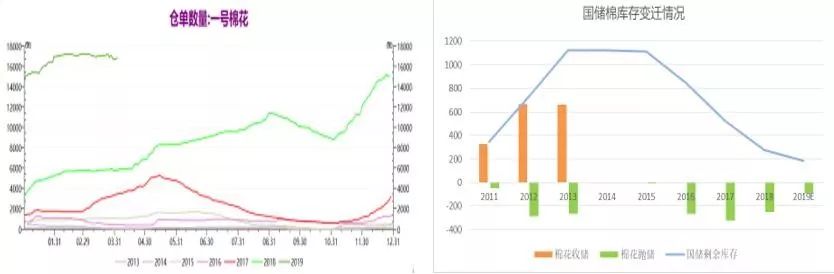

另一个*盘面的利空是天量仓单,截至4月3日,郑棉仓单加有效预报合计21145张,折棉花84.6万吨,约占国内产量的15%;郑棉持仓量78万手,沉淀资金约30亿,实盘率高达43%。天量仓单的形成,一方面是由于现货销售压力催生的套保需求,另一方面是基差交易盛行催生的仓单需求,新疆交割库的增加为这个过程提供了便利。资金在和产业的博弈中处于劣势地位,CF1909合约对应的套保压力位约(16000,16500)元/吨,若无强力驱动恐怕很难突破。

图2-2:郑棉仓单情况图

图2-3:国储棉剩余库存推演图

数据源:郑州商品交易所,Wind,中粮期货研究院

经过三年连续抛储,目前国储棉剩余库存约275万吨。正常情况下,国家会在每年的三月初安排抛储,今年虽然延期但抛储公检已经开始,预计在5-8月会进行最后一次净抛储,我们预计数量可能在86万吨左右。对于国内市场来说,抛储增加了供应属于短期利空,但市场预计这是最后一次净抛储,未来没有国储*,远期市场又充满了想象力,综合影响是“远强近弱”。抛储过后,可能会少量轮入高质量外棉用来优化国储棉结构,预计该项措施可能出现在中美贸易谈判采购清单中,会对美棉形成利多。

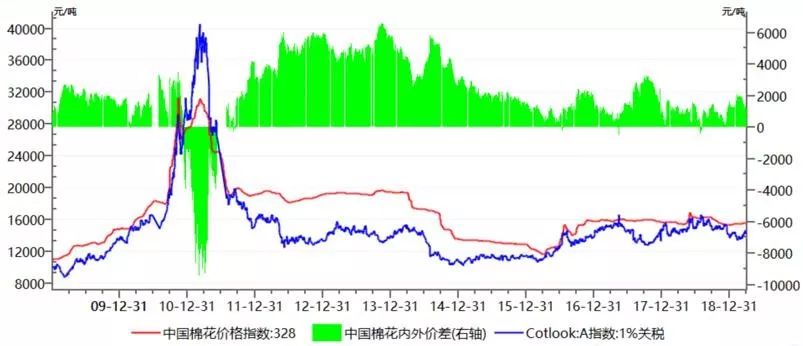

图2-4:棉花长期进口利润图(1%关税)

数据源:Wind,中粮期货研究院

4月2日,配额内1%关税进口棉到港含税价约14352元/吨,理论进口利润约1277元/吨。由于各自驱动不同,料后市棉花市场会产生“外强内弱”的结构性分化,棉花进口利润可能会继续下降。内外棉价差缩窄并保持低位运行,主要运行区间预计在(0,2000)元/吨,有助于国内纺织行业保持国际竞争力。

棉纱价格与棉花价格高度相关,原料棉花约占纺纱成本的70%,是棉纱价格变动的核心因素。2018年10月至2019年3月,受中美贸易争端冲击,C32S价格从24230元/吨下跌至23150元/吨,跌幅4.5%;理论纺纱利润从1071元/吨下跌至483元/吨;内外纱价差均值约197元/吨,进口窗口打开。后市棉纱需求面临贸易争端威胁,预计棉纱现货运行区间为(21000,23500)元/吨。

三、预期偏差

长期中美全面和解难以持续,短期中美贸易谈判呈现拉锯化态势,结果难以预料,给棉花市场带来诸多不确定性,棉花进口、下游消费和国储政策直接或间接都受其影响。目前已经落地的影响有两点:一是中国对进口美棉加征25%关税,除加工贸易外基本杜绝了美棉进口;二是美国对中国价值103亿美元的纺织品加征10%关税。由于上游的体量远小于下游,贸易争端会伤及消费,市场把贸易争端对棉价的影响定性为利空。后市,如果中美和谈、取消关税,则利多棉花消费;如果延期保持僵局,则对市场影响中性;如果恶化,则利空棉花消费,棉价可能大跌。

增发进口配额主要是结构性影响,会造成内外价差缩窄,驱动力度受配额增发额度影响。国储棉轮出会增加国内供应压力,但市场预期未来不会再轮出,会解读为“利空近月、利多远月”,驱动力度受轮出数量影响。天气情况也是重要预期偏差,目前产需平衡的假定是天气正常,若发生类似美国飓风、印度干旱的灾害天气,棉花市场会再度转为去库存周期,价格可能转为震荡偏强。

风险揭示:

1.本策略观点系研究员依据掌握的资料做出,因条件所限实际结果可能有很大不同。请投资者务必独立进行交易决策。公司不对交易结果做任何保证。

2. 市场具有不确定性,过往策略观点的吻合并不保证当前策略观点的正确。公司及其他研究员可能发表与本策略观点不同的意见。

3.在法律范围内,公司或关联机构可能会就涉及的品种进行交易,或可能为其他公司交易提供服务。