大部分投资者认为:个股的择时是无效的,因为个股的时间序列以反转特征为主,动量特征微弱。也有很多交易者凭借主观经验认为个股的择时是有效的,他们的工具,甚至就是双均线这样简单。今天我们试图使用3个风险因子,首先选到个性不同的股票,然后进行择时交易,观察择时规则的设定对于性能有哪些影响。

一、选股部分

市值因子

经典三因子模型里,市值被当做股票收益的其中一个来源,长期来看低市值的股票比高市值股票有更高的收益,即金融市场存在“小市值”效应。国内市场更是如此,诸多研究早已证明了市值因子在A股市场的显著性,因此,本文采用总市值作为市值因子。具体的符号为Market_cap_i,表示个股i的总市值。

价值因子(PE PB PS三因子等权)

价值因子考虑的是股票的价值是被低估还是高估,通常用股票的总市值除以相关的财报指标得到,比如除以权益账面价值构建市净率指标,除以净利润构建市盈率指标,除以销售收入构建市销率,除以经营活动产生的现金流量净额构建市现率等。很多经典文献中都有关于估值因子的讨论,本文以市盈率、市净率和市销率三个指标,等权重构建出一个估值因子的指标,具体构建方式如下:

其中,〖peratio〗(i,t)为市盈率,〖pbratio〗(i,t)为市净率,〖psratio〗(i,t)为市销率,〖Value〗_i为个股i的估值因子。

系统风险因子(beta因子)

对于系统风险因子的计算,本文参照资本资产定价模型。资本资产定价模型求出的个股超额收益与市场超额收益之间的系数即为系统风险因子。具体构建方式如下:

其中,β为系统风险因子;R_m为市场组合的收益率,具体地,是中证800的收益率;R_i为个股的收益率;R_f为无风险收益率,具体地,等于4%;收益率序列长度为252天。

一支股票的市值是市场对这支股票的估值,如果该股票被低估,则意味着未来市值将会反弹,因此小市值股票具有较强的超额收益。另外。诸多研究也表明,小市值股票具有显著的超额收益,因此对于市值因子来说,我们选择因子值最小的10%建仓,在聚宽平台的回测结果如图所示。

市值因子收益曲线

估值因子是由市盈率、市净率和市销率构成的,因此选择被低估的股票即可获取超额收益。我们选择因子值最低的10%建仓,在聚宽平台的回测结果如图所示。

估值因子收益曲线

系统风险因子描述的是个股超额收益对市场超额收益的敏感性,理论上高风险对应高收益,因此我们选择因子值最高的10%建仓,在聚宽平台的回测结果如图所示。

系统风险因子收益曲线

二、择时部分

a.回测区间从2008年1月1日至2019年3月11日

b.股票池为中证800指数动态成分股

c.选股频率为每个月初选股一次

d.双均线模块运行频率为每日运行一次

e.调仓频率为每日调仓一次

f.选股比例为10%

g.选出的股票等权重配置

双均线穿越模式

双均线穿越模块的逻辑为,如果某支股票短期均线高于长期均线且上一日的短期均线低于上一日的长期均线,则买入该股票;如果某支股票短期均线低于长期均线且上一日的短期均线高于上一日的长期均线,则卖出该股票。

我们首先将短期均线定义为2日、5日和10日,长期均线定义为20日、40日和60日,短期均线与长期均线两两组合,得到每个因子9组结果,统计各个因子的平均值。表2披露了每个因子的绩效。

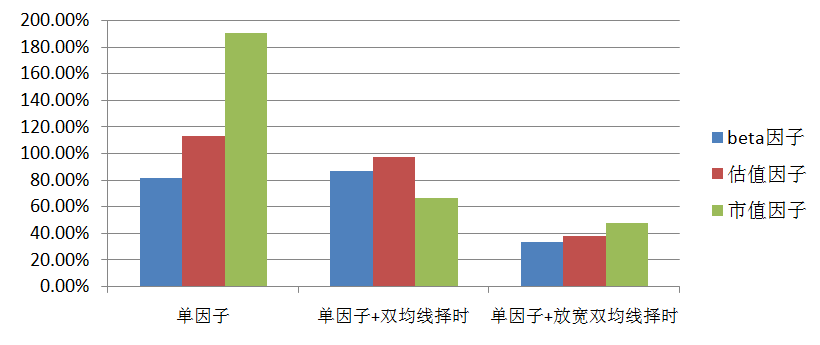

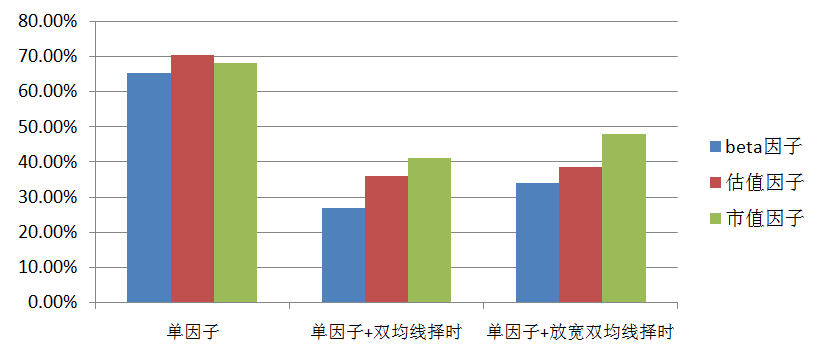

由上述结果可知,平均来看,在收益层面,双均线择时效果并不好,仅有beta因子与波动因子略有提升。但是在风险层面,双均线具有显著提升,所有因子的回撤都减少了一半左右。另外,特定的参数组合(例如5-60)对收益提升比较显著,这说明双均线方法对参数比较敏感。

改进思路:放宽双均线约束

通过分析持仓数量,发现该择时方法过于严格,导致持仓数量较少,进而影响了收益。因此,下面我们尝试了放宽双均线的择时方法,试图提升持仓数量,进而提升绩效。具体为:如果某支股票短期均线高于长期均线,则买入该股票;如果某支股票短期均线低于长期均线,则卖出该股票。短期均线与长期均线仍为上述9组参数,表3统计了各个因子的平均绩效。

收益情况汇总

回撤情况汇总

三、总结

从风险层面(回撤)来看,放宽双均线对比不择时具有显著的提升,说明放宽双均线具有一定的控制风险的效果。但是简单的均线交叉规则,的确降低了模型收益,这说明针对个股的择时需要继续探索,仅用均线这样简单的规则是行不通的。