何謂截面動量

在了解和測試了時間序列動量之後,我們自然想到按照經典策略分類的截面動量。時間序列動量很好理解,就是指單個商品自身是否發生上漲、下跌,以及其幅度是否構成我們應該買入多頭,賣出空頭這樣的操作。時間序列動量的假設是:某品種的價格產生方向會延續一定幅度,並且方向反轉也是個階段性過程,我們可以評估動量反轉而做出平倉或反手交易。

截面動量就不同了,它也被稱作是橫截面動量,在每個日期截面上,選擇上漲最多的N個品種做多,下跌最多的N個品種做空。它的假設是:強者恒強,弱者恒弱。動量是相對出現於品種之間的,而不是以一個絕對數值,體現出方向性。截面動量模型的持倉是對衝形態的,每一期賬戶內總有N個品種多頭,N個品種空頭。

我們查閱資料有顯示:Jegadeesh和Titman (1993)等人在對美國股市的研究開始了最早的金融市場中動量效應的研究,在排序期內考察各個股票的動量表現(即曆史業績),而在持有期開始時買入近期的勝者(業績較好),賣出近一期內的輸者(業績較差),並持有H的長度,直至下一個持有周期。之後Miffre和Rallis (2007),Shen (2007) 以及Szakmary (2010)對國外商品期貨市場中的動量效應也做了測試,發現期貨市場中也確實存在着“勝者更強,輸者更弱”的現象。

截面動量的幾個關鍵問題

1、截面分組大小

首先需要討論的便是截面上不同品種的排名是否真的能夠區分開來,也就是說截面效應是否真的有效。為了查看分組對收益表現的影響,有機構研報里,通過截面動量從大到小的排名進行分組,標記排名前20%為做多組,後20%為做空組。

但是在期貨品種較少的年份,橫截面上品種數量不足20個的情況下,每次做多做空的品種可能只有3~4個左右,無法形成一個穩定的組合。所以我們在後期測試中,也嘗試了,前20%,前30%,前40%,這樣三組參數。

2、動量衡量和持有參數

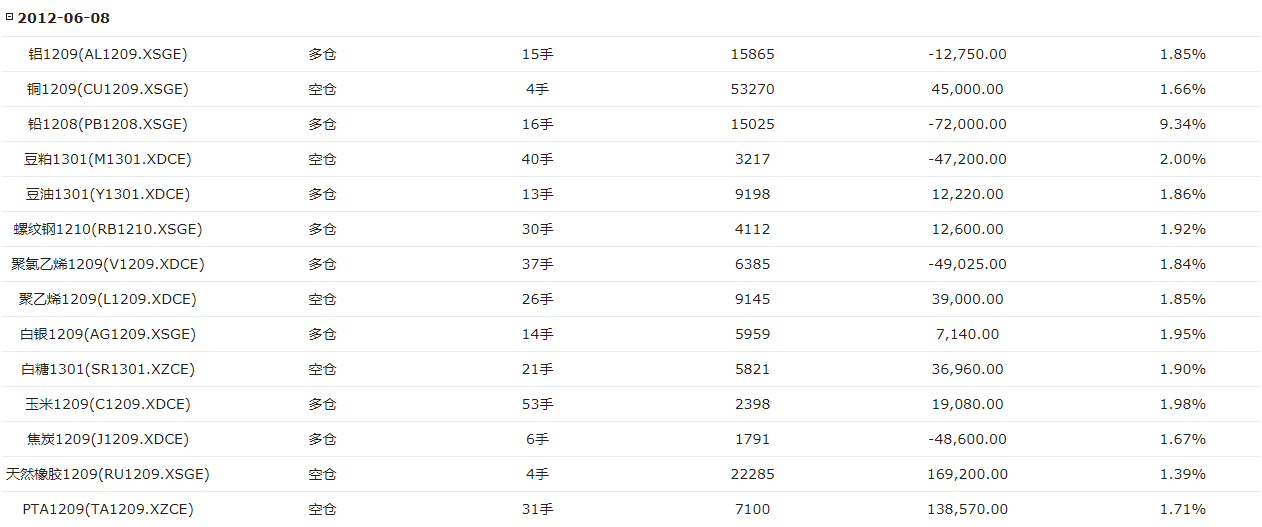

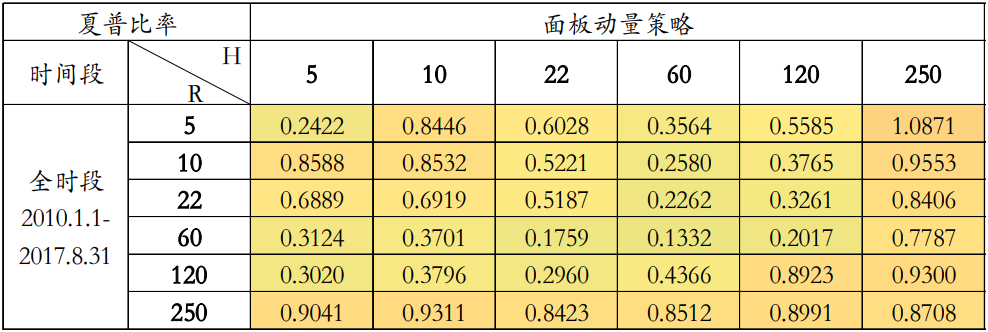

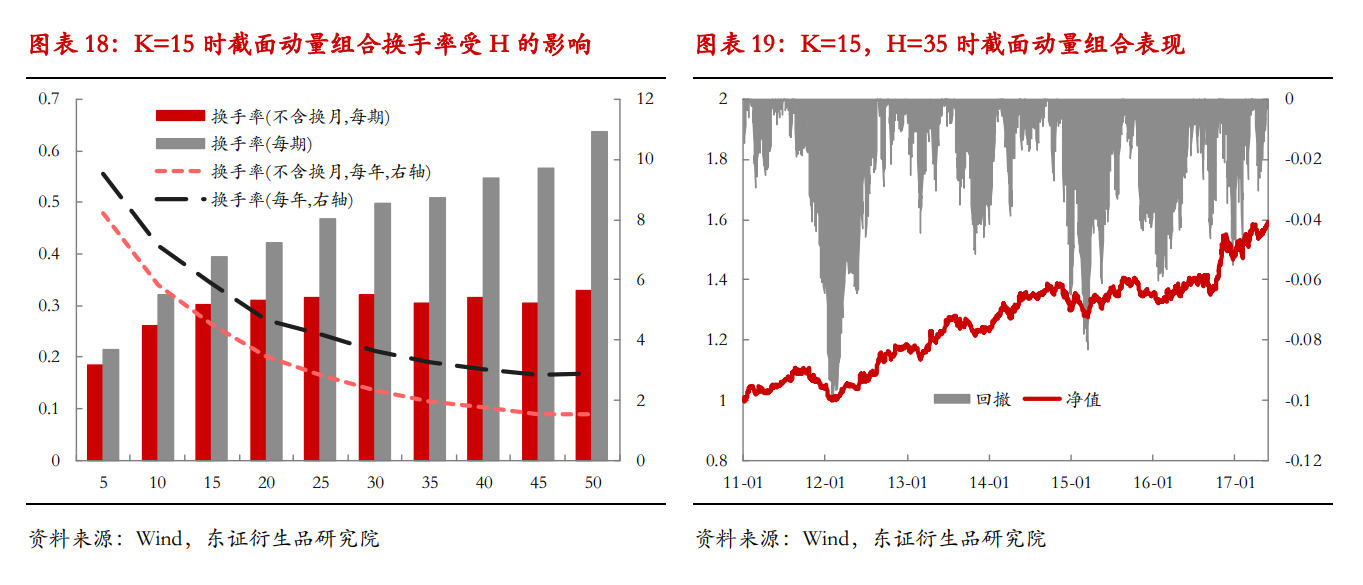

華泰期貨的測試顯示:橫截面動量策略涉及的參數主要有回溯期和持有期。回溯期指計算動量因子的時間長度,用 R 表示,代表建倉日前一天開始向前推 R 天,計算這 R 天的平均收益率;持有期指建倉後持有組合的時間長度,用 H 表示,代表每隔 H 天建倉,持有組合至下個建倉日。回溯期和持有期的取值範圍均是 5 天、10 天、22 天、60 天、120 天和 250 天,用(R,H)表示,共 36 個組合如下表所示。

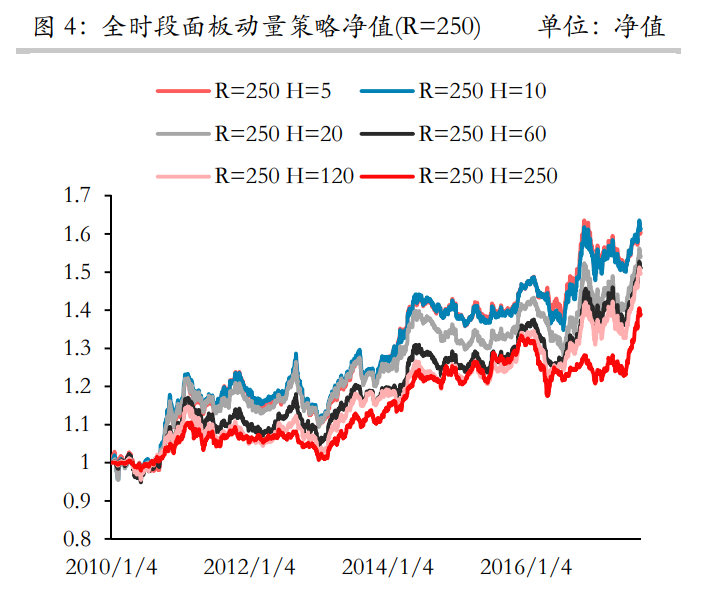

所以按照測試思路,華泰將動量的測試周期放在250日,在此周期下,測試了多個持有期的績效圖如下:

很可惜,我們不能認同250這個動量持有期。原因非常顯著:動量的計算僅考慮了開始和結束兩個時間端點,將近一年(250日)的考核期太過長久,這個策略變為一個典型的長線動量模型。試想,通過一年的考察期來評估各期貨品種動量,這個動量是難以發生變化和排序變化的,在調倉時間點可能不會產生調倉操作。所以實際測試中,我們更傾向於采用較為短期的動量考核期,構成一個相對容易解釋的策略。

截面動量參數問題上,東方證券衍生品研究院的觀點是,截面動量因子的表現具有很強的參數敏感性。這是因為由不同的計算周期所得到動量特征表現結果不一,不同的品種的動量特征也會表現不一,所以在構建截面動量因子組合之後,組合的整體表現就會很強地受參數選擇的影響。

另外一個原因則和前文中提到的換手率的結論是一樣的,即持有期的長度取值較低時,交易次數會很多,由交易成本帶來的負面衝擊也較大。故綜合考慮之後,我們認為截面動量因子的有效性只存在部分參數區域內,較為合適的K值範圍為10天左右,而H的合理取值範圍為25天以上。

總之今天將這個框架公布出來,請大家自行確定動量的考察期和持有期參數。

代碼介紹

具體到寫碼環節,和之前講的價格模型類似,首先是初始化,我們給與的手續費還是挺高的,但是因為這是中低頻模型,對於手續費不敏感。

def initialize(context):

# 設置參數

set_parameter(context)

# 設定基準銀華日利,在多品種的回測當中基準沒有參考意義

set_benchmark('511880.XSHG')

# 開啟動態複權模式(真實價格)

set_option('use_real_price', True)

# 過濾掉order系列API產生的比error級別低的log

log.set_level('order', 'error')

### 期貨相關設定 ###

# 設定賬戶為金融賬戶

set_subportfolios([SubPortfolioConfig(cash=context.portfolio.starting_cash, type='futures')])

# 期貨類每筆交易時的手續費是:買入時萬分之1,賣出時萬分之1,平今倉為萬分之1

set_order_cost(OrderCost(open_commission=0.0001, close_commission=0.0001,close_today_commission=0.0001), type='index_futures')

# 設定保證金比例

set_option('futures_margin_rate', 0.15)

# 設置滑點(單邊萬5,雙邊千1)

set_slippage(PriceRelatedSlippage(0.001),type='future')

# 開盤前運行

run_daily( before_market_open, time='before_open', reference_security=get_future_code('RB'))

# 開盤時運行

run_weekly(market_open, 1,time='open', reference_security=get_future_code('RB'))

# 交易運行

run_weekly(Trade, 1, time='open', reference_security=get_future_code('RB'))

# 收盤後運行

run_daily( after_market_close, time='after_close', reference_security=get_future_code('RB'))

在動量計算方面,代碼如下:

g.Momentum[ins]作為每個品種的代碼dict數據結構,可以看到它實際上是很簡單的一種動量計算方式。

## 開盤時運行函數

def market_open(context):

# 輸出函數運行時間

#log.info('函數運行時間(market_open):' str(context.current_dt.time()))

# 以下是主循環

for ins in g.instruments:

# 過濾空主力合約品種

if g.MappingReal[ins] != '':

IndexFuture = g.MappingIndex[ins]

RealFuture = g.MappingReal[ins]

# 獲取當月合約交割日期

end_date = get_CCFX_end_date(RealFuture)

# 當月合約交割日當天不開倉

if (context.current_dt.date() == end_date):

return

else:

g.LastRealPrice[RealFuture] = attribute_history(RealFuture,1,'1d',['close'])['close'][-1]

# 獲取價格list

#if g.StatusTimer[ins] == 0:

g.PriceArray[IndexFuture] = attribute_history(IndexFuture,g.BackWindow 5,'1d',['close','open','high','low'])

# 如果沒有數據,返回

if len(g.PriceArray[IndexFuture]) < 1:

return

else:

g.ClosePrice[ins] = g.PriceArray[IndexFuture]['close']

g.CurrentPrice[ins] = g.ClosePrice[ins][-1]

g.Price_DaysAgo[ins] = g.ClosePrice[ins][-g.BackWindow]

g.close = np.array(g.PriceArray[IndexFuture]['close'])

g.high = np.array(g.PriceArray[IndexFuture]['high'])

g.low = np.array(g.PriceArray[IndexFuture]['low'])

g.ATR[IndexFuture] = talib.ATR(g.high,g.low,g.close, g.BackWindow)[-1]

g.Momentum[ins] = g.CurrentPrice[ins]/g.Price_DaysAgo[ins] -1

動量的排序在這里:

## 交易模塊

def Trade(context):

# 定義每周買賣的列表

log.info(g.ClosePrice.keys())

BuyList = []

SellList = []

# 將字典進行排序,並將數值前五品種的symbol寫入列表

a = sorted(g.Momentum.items(), key=lambda x: x[1],reverse = True)

for i in range(int(g.Range*len(g.MappingReal.keys()))):

BuyList.append(a[i][0])

SellList.append(a[-i-1][0])

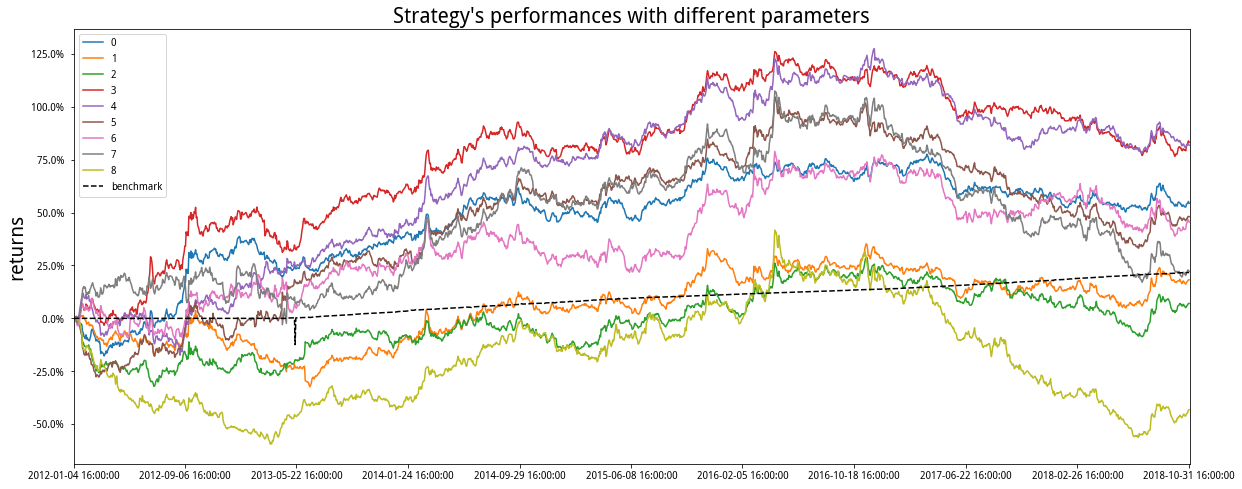

首先放上一個長期測試的績效圖如下,不知道這樣的績效你能否滿意,反正我覺得很難:

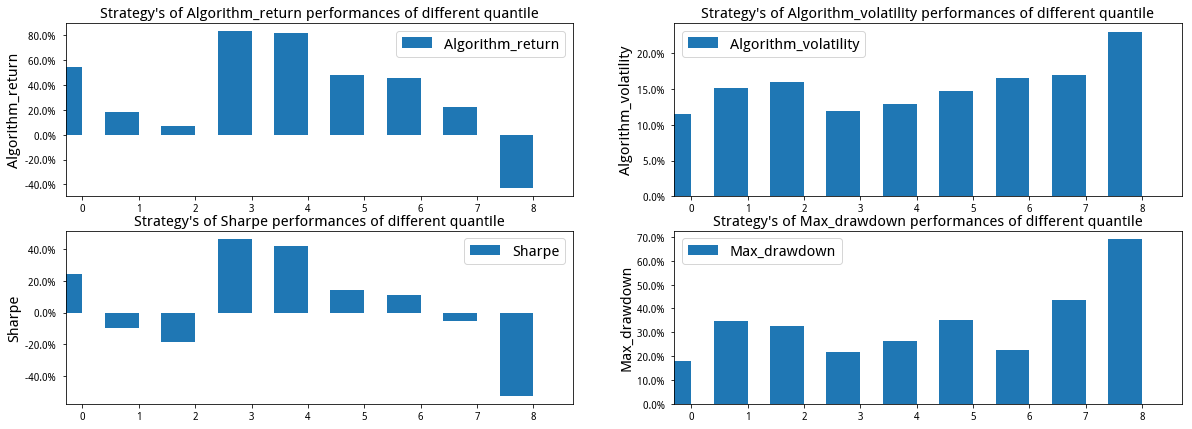

對於橫截面動量,在2017年開始的回撤比較顯著,並且在曆史上也沒有帶來非常理想的回報。我們測試了以5日為持有期,10、15、20這3組動量測算期的績效,並且測試了持有前20%,30%,40%的品種績效組合,也就是3*3=9個參數績效如下圖:

上圖分別是多組參數測試績效、資金曲線圖、收益風險矩陣。它們都是周度調倉,或者說接近研報上的5日調倉(持有)參數H。最終發現,做多前30%漲幅最多的品種,做空後30%跌幅最多的品種,持有5日,以10日考核期動量效應,這個組合績效最好。

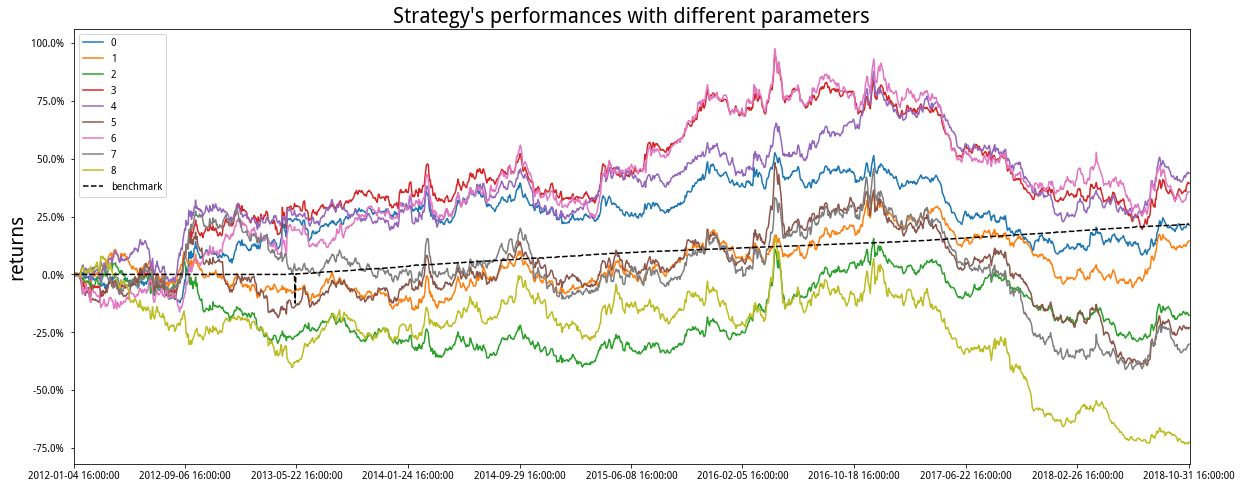

我們還測試了雙周調倉,也就是每半個月調倉的效果,類似於研報中的10日調倉(持有)參數H,情況更不理想。

我們感覺還需要反複迭代或者思考的是:

1、多頭和空頭的動量衡量周期,是不是應該保持一致,還是應該拆分?

2、以較大的周期進行動量考核(某機構給出的250日動量考核期R參數)是否合理?

3、較為嚴格的止損方案,在較短周期的截面動量模型中,是否有效?

總之,還請大家多多提出意見,提出修改觀點,來完善這個多空都持有的比較另類的動量模型。