2019年4月27日,应浙江工业大学汪会普教授邀请,FX168运营总裁张凌骏先生莅临浙江工业大学朝晖校区,为MBA学员授课。

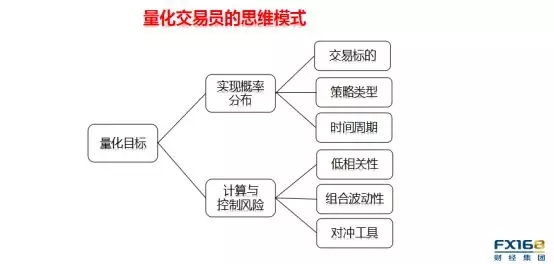

授课主题围绕“量化投资的发展路径概述与实践”展开,为在座的各位学员详细阐述了,传统交易与量化交易的差异;算法交易/机器交易/量化交易的区别;量化交易的发展历程;量化交易存在的风险与未来以及量化交易实战策略分享五个部分,帮助学员深入了解量化投资的本质,更好的在投资中实践量化交易。

传统交易VS量化交易

关于传统交易与量化交易的差异,老师通过两位投资界领军人物的交易案例引入该主题,世界级数学家&全球收入最高的对冲基金经理James Simons,以及耳熟能详的投资界大拿Warren Buffett,通过两位的交易记录、信息来源、成功率与收益率表现,来分析传统交易与量化交易存在的显着差异。

算法、机器、量化交易

探讨交易的本质算法交易、机器交易、量化交易既有联系性又存在差异性,量化交易必然是算法交易,同时离不开机器的执行,所以量化交易多半也是机器交易,但机器自动交易不一定是量化交易,三者存在包含与被包含关系。

量化交易的发展历程

量化交易从出现到现在,经历了产生、兴起、繁荣和危机中前行几个阶段,每个阶段都有其里程碑意义。

1,量化投资的产生(60年代)

1969年,爱德华·索普利用他发明的"科学股票市场系统"(实际上是一种股票权证定价模型),和里根合伙成立了第一个量化投资基金——可转换对冲合伙基金,后改名为普林斯顿-纽波特合伙基金,主要从事可转换债券的套利。该基金成立后连续11年内没有出现年内和季度亏损且持续跑赢标普指数。爱德华·索普被誉为量化投资的鼻祖,宽客之父。

2,量化投资的兴起(70至80年代)

1973年美国芝加哥期权交易所成立,以金融衍生品创新和估值的量化投资革命拉开了序幕。

1983年,时任摩根斯坦利大宗交易部门的程序员格里·班伯格发现了统计套利策略。统计套利策略是一种非常强大的策略,不管市场运动方向如何都能够盈利,许多基金竞相仿照采用。

1988年,曾为数学家和密码学家的詹姆斯·西蒙斯成立了大奖章基金,从事高频交易和多策略交易。基金成立20多年来收益达到年化70%左右,除去报酬后达到40%以上。西蒙斯因此被称为"量化对冲之王"。

3,量化投资的繁荣(90年代)

1991年,彼得·穆勒发明了alpha系统策略。

1992年,克里夫·阿斯内斯发明了价值和动量策略(OAS)。

1994年,约翰·梅里威瑟成立长期资本管理有限公司(LTCM),创立期权定价模型(OPM)并获得了诺贝尔经济学奖的斯科尔斯和莫顿加入。该公司专长相对价值交易,搜寻价格偏离理论均衡水平的证券,并利用超高杠杆放大收益。

1998年,由于采用了过高的杠杆并遭遇小概率事件,长期资本管理有限公司破产。

4,量化投资在危机中前行(21世纪以来)

2000年,互联网泡沫破灭,更多资金进入量化对冲基金。

2008年,由美国次级贷款引发的金融危机使得许多量化对冲基金受到重创,价值缩水,量化投资基金的发展受到抑制。

2011年,量化投资基金管理的总资产再次暴涨,超过2万4千万亿美元。

量化交易的风险和未来发展

量化交易存在的风险

使用量化交易过程中,如果使用的算法相似,效果就会趋同,而趋同的效果会导致正反馈加强,正反馈的加强会导致推涨推跌的结果,最终导致风格转变,集体失效。

量化交易未来发展

这些风险的存在并不表明量化交易就完全“无用”,危机表明模型的假设存在缺陷,更应不断发展,使得其更加完善,风险控制应该得到重视,程序化交易中注重对亏损的管理,交叉学科在量化投资里大有可为:如神经网络、遗传算法、聚类分析、支持向量机等。

量化交易实战策略分享

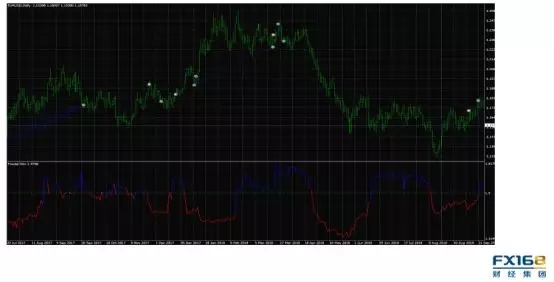

在讲座的最后,也是本次学习分享的核心,老师分享了他个人以及团队在近期量化交易实战中的策略分享,从基础算法到策略逻辑;到在实际的交易过程中如何应用,为学员带来一场别开生面的投资视觉体验,从中深刻感受量化交易带来的投资魅力。

讲座的最后,大家和老师认真的探讨沟通,咨询自己交易中遇到的问题,老师认真的为大家一一解答,最后学员为老师的精彩分享送上真挚的掌声以示感谢。

声明:文章部分文字资料来源网络素材整理。

学习程序化交易,就来MT4-EA训练营

添加小助手,领取试听课