2013 年,尤金·法玛(Eugene Fama)开发了有效市场假设,并获得了诺贝尔经济学奖。 根据他的假设,资产价格能够完全反映所有重要信息。 这意味着没有任何一个市场参与者会比其人更具有优势。

不过,假设本身有一些保留,而有效性可以具有以下三个程度:

取决于有效性程度,市场的可预测性也可拥有不同程度。 对于技术分析师而言,这意味着市场中可能存在不同的季节性周期成分。

例如,市场活动可能年年有别,月月有别,季季有别,时时有别,等等。 甚而,这些周期可以表现出某些可预测的顺序,在其内间或之间,交易者可以找到自己的出发点。 周期可以重叠,并创建不同的合成形态,这些都可以进一步探索。

我们可以巡复合期研究常规周期。 我们来观察一个金融产品每月波动的研究示例。 为此目的,我们将 IPython 语言和 MetaTrader 5 终端结合利用。

为了从终端直接导入报价更加容易,我们会用到以下代码:

from MetaTrader5 import * from datetime import datetime import numpy as np import pandas as pd import matplotlib.pyplot as plt %matplotlib inline import seaborn; seaborn.set() # Initializing MT5 connection MT5Initialize("C:\\Program Files\\MetaTrader 5\\terminal64.exe") MT5WaitForTerminal() print(MT5TerminalInfo()) print(MT5Version())

指定您的终端路径,该路径可能与我的不同。

加入更多行来开始分析:

rates = pd.DataFrame(MT5CopyRatesRange("EURUSD", MT5_TIMEFRAME_D1, datetime(2010, 1, 1), datetime(2020, 1, 1)),

columns=['time', 'open', 'low', 'high', 'close', 'tick_volume', 'spread', 'real_volume'])

# leave only 'time' and 'close' columns

rates.drop(['open', 'low', 'high', 'tick_volume', 'spread', 'real_volume'], axis=1)

# get percent change (price returns)

returns = pd.DataFrame(rates['close'].pct_change(1))

returns = returns.set_index(rates['time'])

returns = returns[1:]

returns.head(5)

Monthly_Returns = returns.groupby([returns.index.year.rename('year'), returns.index.month.rename('month')]).mean()

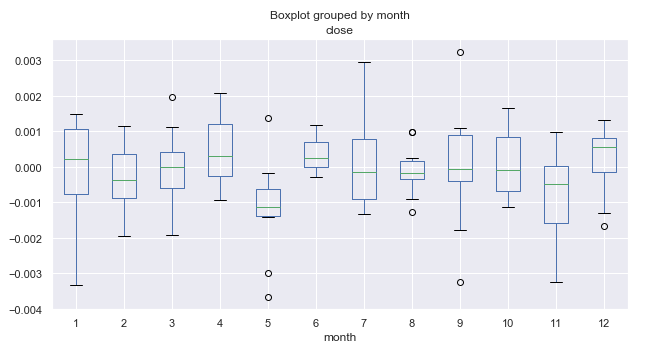

Monthly_Returns.boxplot(column='close', by='month', figsize=(15, 8))

变量 rates 接收含有指定时间间隔(例如,在本示例中为 10 年)内的价格数据帧。 假设我们只对收盘价感兴趣(以此简化往后的解释)。 我们利用 rates.drop() 方法删除不必要的数据列。

随时间和形势趋势变化,价格距均值会有偏移,因此统计分析不适用于此类原始序列。 百分比计量价格变化(价格增幅)通常在计量经济学中使用,以确保它们都位于相同的数值范围内。 可以利用 pd.DataFrame(rates['close'].pct_change(1)) 方法接收百分比变化。

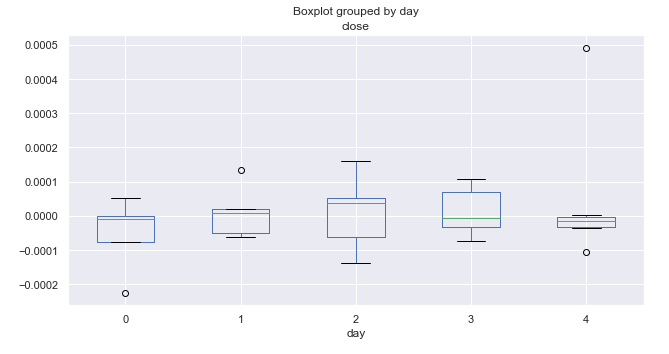

我们需要平均每月价格范围。 我们来安排表格,以便接收按年增幅的月度平均值,并将其显示在箱形图中。

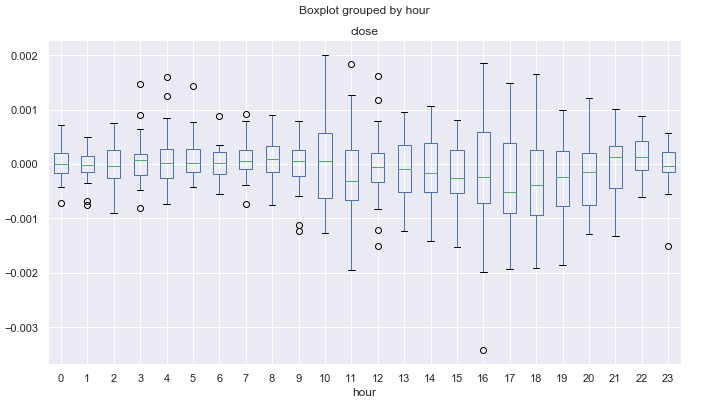

图例 1. 月度平均价格增幅,覆盖 10 年。

我们需要访问选定区间内的价格数据的波动性或其分布数据。 每个单独的箱形图(或箱须图)都能直观地展现数值如何沿数据集的分布。 不要把箱形图与烛条图混淆,尽管它们在外观上可能相似。 与烛条图不同,箱形图基于五种读数提供了一种显示数据分布的标准化方法。

该数据足以评估波动范围,和内部范围内的数值离散度。

我们更详尽地研究图例 1。 我们可以看到,第五个月(五月份)的增幅中位数偏移到零轴下方,且其异常值显见高于零轴。 通常,从十年的统计数据里可以看出,五月份的市场相对于三月份有所下跌。 只有一个年份,五月份市场上涨。 这是一个有趣的思路,很符合交易者的格言“在五月份卖掉,并离开!”。

我们看一下五月份之后的六月份。 相对于五月份,六月份市场几乎总是(排除一年以外)在增长,这种情况每年都在重复。 六月份的波动范围很小,没有异常值(与五月份不同),这表明良好的季节性稳定。

请注意第 11 个月(十一月份)。 在此期间市场下跌的概率很高。 之后,在十二月份,市场通常会再度上行。 一月份(第一个月)的波动性很高,且相对于十二月份有所下跌。

所获得的数据可为交易决策提供很有用的基础条件概览。 而且,概率可以集成到交易系统当中。 例如,可以在某些月份执行更多的买卖操作。

月度周期数据非常有趣,但在较短的日线周期中能更深入地研究其可能性。

我们利用相同的 10 年度观察一周中每个单独交易日的价格增幅分布:

Daily_Returns = returns.groupby([returns.index.week.rename('week'), returns.index.dayofweek.rename('day')]).mean()

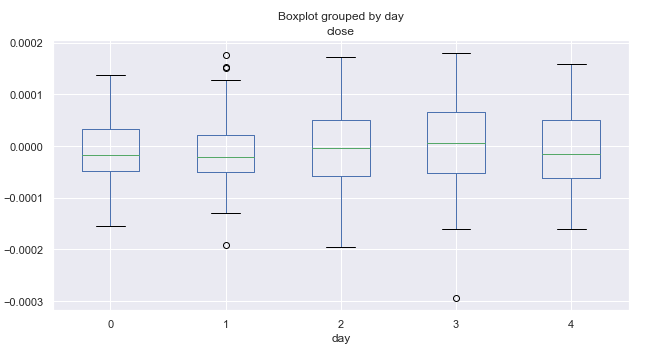

图例 2. 按交易日计的平均价格增幅,覆盖 10 年。

此处零对应于星期一,四则对应于星期五。 根据价格范围,按日波动率几乎保持不变。 然而不能据此得出结论,即在一周中的某个特定日期交易更为密集。 平均来说,市场在星期一和星期五时更倾向于下行非上行。 也许在一些单独的月份中,按日分布的样子会有所不同。 我们来执行附加分析。

# leave only one month "returns.index[~returns.index.month.isin([1])" returns = returns.drop(returns.index[~returns.index.month.isin([1])])

在上面的代码中,1 表示一月份。 通过修改此值,我们可以从 10 年度里获得任意月份的统计信息。

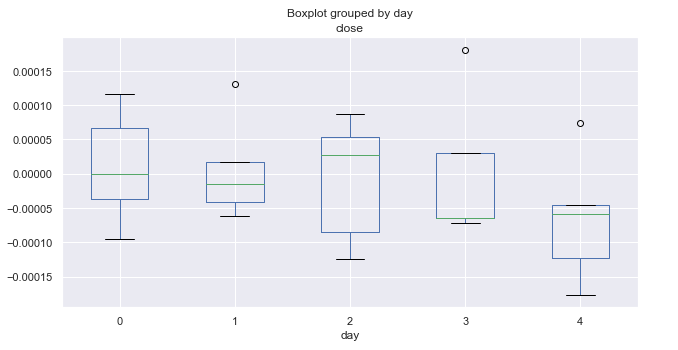

图例 3. 按交易日的平均价格增幅,覆盖 10 年(一月份)。

上图展示了一月份按日的增幅分布。 与所有月份的摘要统计相比,该图现在提供了更多有用的详细信息。 它清晰地表明,周五市场趋于下跌。 只有 EURUSD 货币对没有下跌(所示异常值高于零轴)。

此处是三月份的类似统计信息:

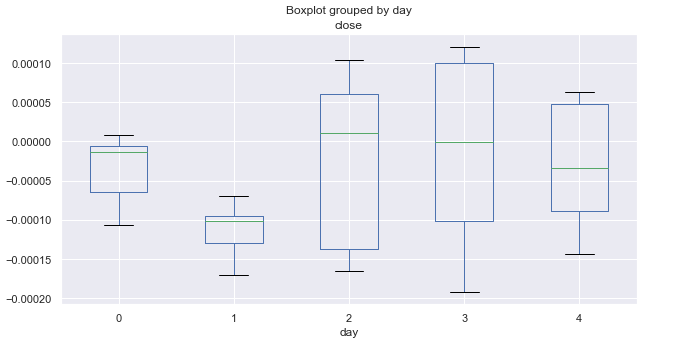

图例 4. 按交易日的平均价格增幅,覆盖 10 年(三月份)。

三月份的统计数据与一月份的统计数据完全不同。 周一和周二(尤其是周二)表现出看跌趋势。 所有周二的收盘价都大幅下降,而其余的几天则在零轴附近波动(平均)。

我们来看看十月份:

图例 5. 按交易日的平均价格增幅,覆盖 10 年(十月份)。

分析按星期的增幅分布没有发现任何突出的形态。 我们只能单挑出周三,这天的价格走势范围和潜力最大。 所有其他日子上行和下行走势的概率表现都相同,且有一些异常值。

在创建交易系统时,通常要考虑日内的分布,例如,除了日线和月线的分布,还要用到小时线数据。 这轻易就可做到。

研究每小时的价格增幅分布:

rates = pd.DataFrame(MT5CopyRatesRange("EURUSD", MT5_TIMEFRAME_M15, datetime(2010, 1, 1), datetime(2019, 11, 25)),

columns=['time', 'open', 'low', 'high', 'close', 'tick_volume', 'spread', 'real_volume'])

# leave only 'time' and 'close' columns

rates.drop(['open', 'low', 'high', 'tick_volume', 'spread', 'real_volume'], axis=1)

# get percent change (price returns)

returns = pd.DataFrame(rates['close'].pct_change(1))

returns = returns.set_index(rates['time'])

returns = returns[1:]

Hourly_Returns = returns.groupby([returns.index.day.rename('day'), returns.index.hour.rename('hour')]).median()

Hourly_Returns.boxplot(column='close', by='hour', figsize=(10, 5))

这些是 10 年度的 15 分钟时间帧报价。 另一个区别是,将数据按日和小时分组,以便得到子样本中所有交易日的小时统计中值。

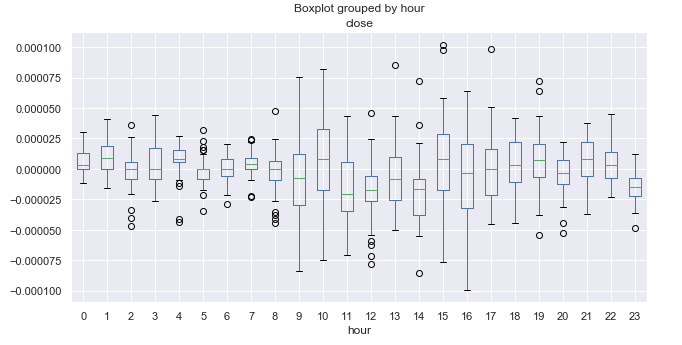

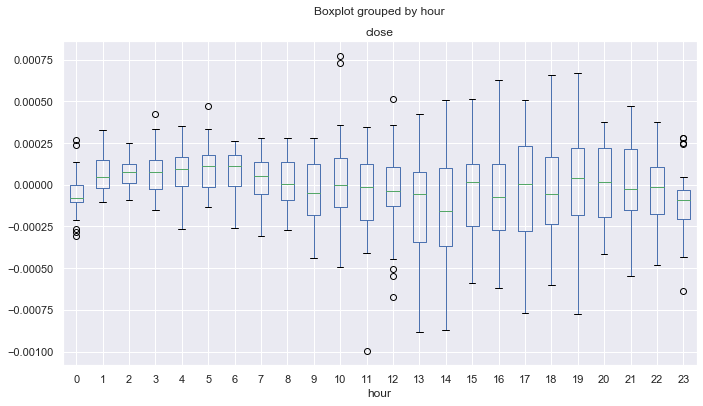

图例 6. 按小时计平均价格增幅,覆盖 10 年。

此处有必要知道终端的时区。 以我为例,其为 +2。 作为参考,我们的主要外汇交易时段的开盘和收盘时间写为 UTC+2。

| 时段 | 开盘价 | 收盘价 |

|---|---|---|

| 太平洋区 | 21.00 | 08.00 |

| 亚洲区 | 01.00 | 11.00 |

| 欧洲区 | 08.00 | 18.00 |

| 美洲区 | 14.00 | 00.00 |

太平洋时段的交易通常较平静。 如果观察箱子的大小,您会很容易注意到,在 21.00-08.00 之间范围最小,这与平静的交易相呼应。 在欧洲时段美洲时段开盘后,范围扩大,然后逐渐递减。 似乎没有明显的周期性形态,而这种形态在日线时间帧内却很明显。 平均增幅在零轴附近波动,且没有清晰的上行或下行的小时线。

一个有趣的区间是 23.00(每周时段收盘),在此区间价格通常相对于 22.00 降低。 这可以表示为交易时段收盘时的修正。 在 00.00 点时价格相对于 23.00 有所增长,因此可以将其视为规律性。 很难检测到更明显的周期,但是我们对价格范围有完整的全景,并且知道该时段的期望值。

用单个滞后造成增幅去趋势化,可以掩盖一些形态。 因此,按任意周期的移动均线来观察去趋势化数据是合理的。

正确检测趋势分量非常棘手。 有时,时间序列可能会太平滑。 在这种情况下,交易信号极少。 如果缩短平滑周期,那么高频成交可能无法负担点差和佣金。 我们编辑代码,以便利用移动平均线进行去趋势化:

rates = pd.DataFrame(MT5CopyRatesRange("EURUSD", MT5_TIMEFRAME_M15, datetime(2010, 1, 1), datetime(2019, 11, 25)),

columns=['time', 'open', 'low', 'high', 'close', 'tick_volume', 'spread', 'real_volume'])

# leave only 'time' and 'close' columns

rates = rates.drop(['open', 'low', 'high', 'tick_volume', 'spread', 'real_volume'], axis=1)

rates = rates.set_index('time')

# set the moving average period

window = 25

# detrend tome series by MA

ratesM = rates.rolling(window).mean()

ratesD = rates[window:] - ratesM[window:]

plt.figure(figsize=(10, 5))

plt.plot(rates)

plt.plot(ratesM)

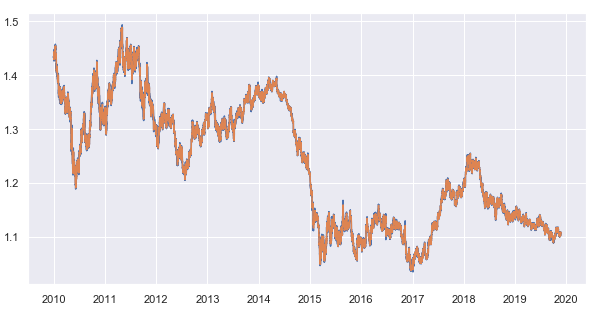

移动平均周期设置为 25。 所需参数作为收盘价的时间周期,参数值可更改。 我使用 15 分钟时间帧。 结果就是,我们得到了小时收盘价与 15 分钟移动平均线之间的平均偏差。 这是结果时间序列:

图例 7. 15 分钟时间帧的收盘价和 25 周期的移动平均线

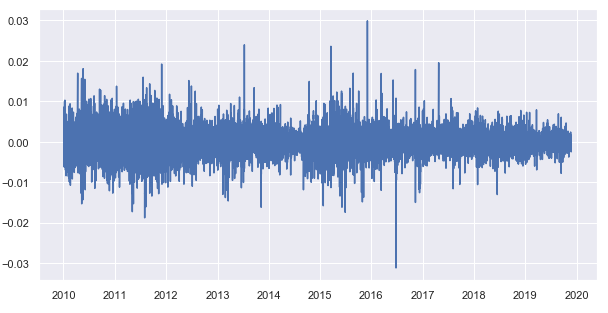

从收盘价中减去移动平均线值,得到一个去趋势化的时间序列(余数):

图例 8. 自收盘价减去移动平均数的余数

现在,我们得到每个交易小时的余数分布小时统计信息:

Hourly_Returns = ratesD.groupby([ratesD.index.day.rename('day'), ratesD.index.hour.rename('hour')]).median()

Hourly_Returns.boxplot(column='close', by='hour', figsize=(15, 8))

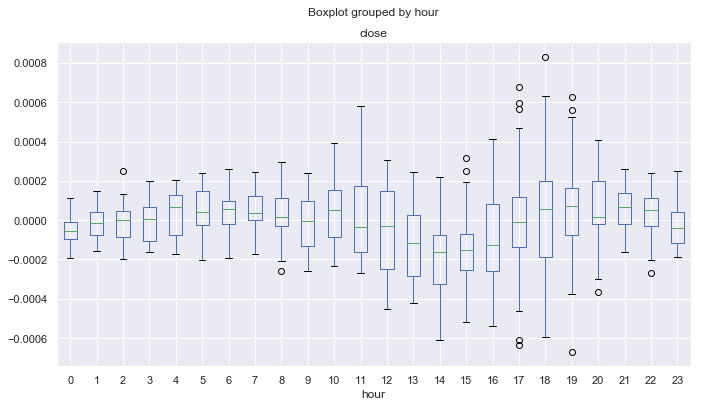

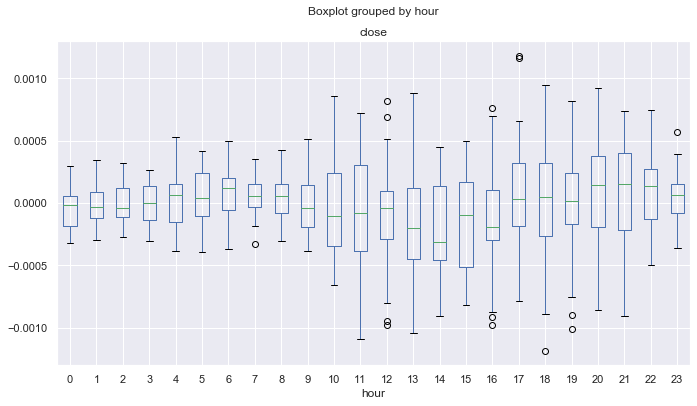

图例 9. 按小时计平均价格增幅,覆盖 10 年,按 25 周期均线去趋势化。

与图例 6 不同,创建的价格增幅有单次滞后,该图例展示的异常值更少,并揭示出更多的周期形态。 例如,您可以看到从 0.00 点到 08.00 点(太平洋时段),价格通常相对于移动平均线平稳上涨。 而在 12.00 点至 14.00 点,可定义为下降趋势。 此后,在美洲时段,价格高于均线上涨。 太平洋时段开盘后,价格自 21.00 点开始持续下跌 4 个小时。

下一个合乎逻辑的步骤是仔细检查分布矩,以便获得更准确的统计评估。 例如,以箱形图的形式计算得到的去趋势化序列的标准差:

Hourly_std = ratesD.groupby([ratesD.index.day.rename('day'), ratesD.index.hour.rename('hour')]).std()

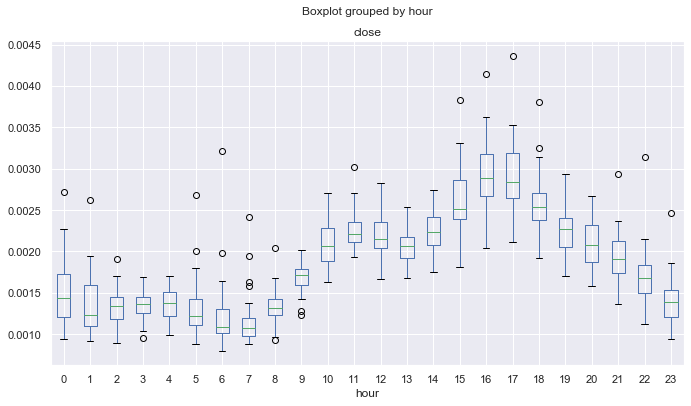

图例 10. 按小时计价格增幅的平均标准偏差,覆盖 10 年,按 25 周期均线去趋势化。

从图例 10 展示出的距数学期望的标准差来看,小时线有最稳定的价格行为。 例如,在所有交易日中,于 4 点、13 点、14 点、19 点都有稳定的分散,这对均值回归策略可能很有吸引力。 其他时间可能会有异常值和较长的胡须,这表明在不同交易日里波动性更大。

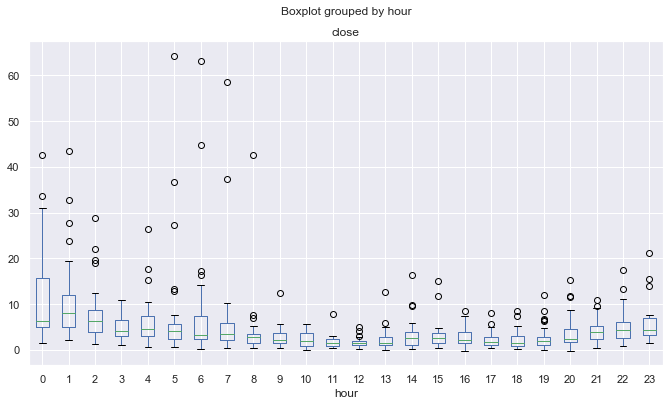

另一个有趣的点是不对称系数。 我们计算一下:

Hourly_skew = ratesD.groupby([ratesD.index.day.rename('day'), ratesD.index.hour.rename('hour')]).skew()

图例 11. 按小时数计价格增幅的平均不对称系数,覆盖 10 年,按 25 周期均线去趋势化。

接近零周和较小的分散度表示增幅分布更“标准”。 此处的图表形式变为凹形。 例如,尽管欧美时段的波动较大(图例 9),但它们的小时分布更稳定且偏差较小,这与太平洋时段和亚洲时段不同。 这也许是由于过去的两个交易日内活动大幅波动所致,当突然的波动取代了几乎为零的交易活动之时,会很大程度上造成分布偏差。

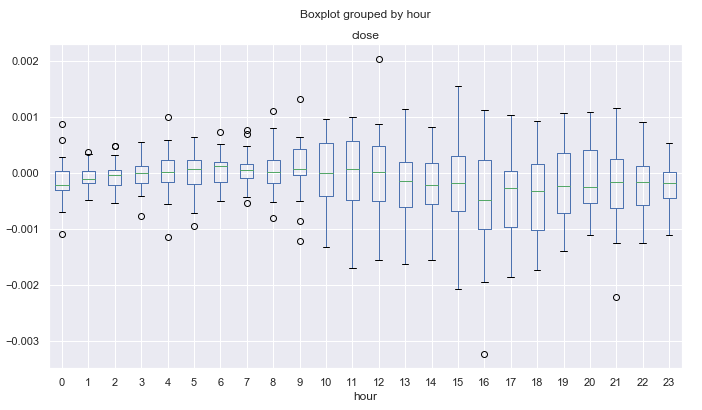

超量的统计数据显示类似的结果:

Hourly_std = ratesD.groupby([ratesD.index.day.rename('day'), ratesD.index.hour.rename('hour')]).apply(pd.DataFrame.kurt)

图例 12. 按小时计价格增幅的平均超量系数,覆盖 10 年,按 25 周期均线去趋势化。

由于上述可能的影响,对于波动性较大的交易时段,分布的峰值较少,“常规”更多;而对于平静的交易时段则是“非常规”。 这有点自相矛盾。

我们可以观察到每个单独月份的去趋势化小时线价格分布,以及一周中的每一天。 完整的代码可在下面的附件中找到。 在此,我仅提供三月份和十一月份之间的比较。

图例 13. 按小时计三月份平均价格增幅,覆盖 10 年,按 25 周期的移动平均去趋势化。

图例 14. 十一月份按小时计平均价格增幅,覆盖 10 年,按 25 周期的移动平均去趋势化。

搜索更小的日内周期也是可能的,包括即时报价数据,但是在这里,我们仅处理基本的季节性形态,根据交易员的观点,这些季节性形态也许存在于金融时间序列中。 考虑到金融产品的季节性特征,您也许可利用此数据开发自己的交易系统。

我们创建一个简单的智能交易系统,该工具将采用图例 9 中所示的形态。 它展示自 0.00 点到 04.00 点(GMT+2)四个小时内,EURUSD 价格相对于其平均价格的上涨。

//+------------------------------------------------------------------+ //| Seasonal trader.mq5 | //| Copyright 2020, Max Dmitrievsky | //| https://www.mql5.com/en/users/dmitrievsky | //+------------------------------------------------------------------+ #property copyright "Copyright 2020, Max Dmitrievsky" #property link "https://www.mql5.com/en/users/dmitrievsky" #property version "1.00" #include <MT4Orders.mqh> #include <Trade\AccountInfo.mqh> #include <Math\Stat\Math.mqh> input int OrderMagic = 666; input double MaximumRisk=0.01; input double CustomLot=0; int hnd = iMA(NULL, 0, 25, 0, MODE_SMA, PRICE_CLOSE); MqlDateTime hours; double maArr[], prArr[]; void OnTick() { //--- CopyBuffer(hnd, 0, 0, 1, maArr); CopyClose(NULL, 0, 0, 1, prArr); double pr = prArr[0] - maArr[0]; TimeToStruct(TimeCurrent(), hours); if(hours.hour >=0 && hours.hour <=4) if(countOrders(0)==0 && countOrders(1)==0) if(pr < -0.0002) OrderSend(Symbol(),OP_BUY,0.01,SymbolInfoDouble(_Symbol,SYMBOL_ASK),0,0,0,NULL,OrderMagic,INT_MIN); if(countOrders(0)!=0 && pr >=0) for(int b=OrdersTotal()-1; b>=0; b--) if(OrderSelect(b,SELECT_BY_POS)==true && OrderMagicNumber() == OrderMagic) { if(OrderClose(OrderTicket(),OrderLots(),OrderClosePrice(),0,Red)) {}; } } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ int countOrders(int a) { int result=0; for(int k=0; k<OrdersTotal(); k++) { if(OrderSelect(k,SELECT_BY_POS,MODE_TRADES)==true) if(OrderType()==a && OrderMagicNumber()==OrderMagic && OrderSymbol() == _Symbol) result++; } return(result); }

移动平均线的运用与统计评估相同。 其周期也为 25。 从最近的已知价格中减去平均值,然后检查当前交易时间是否在 0:00 点到 4:00 点之间。 从图例 9 中可见,此期间收盘价和移动平均线之间的最大偏差等于 -0.0002,且均线高于零轴。 相应地,我们的交易逻辑是在达到此差值时开立多头成交,并在其收敛至零轴时平仓。 测试机器人没有任何停止订单或其他检查,仅用于测试找到的形态。 在 2015 年到 2019 年区间进行测试,15 分钟时间帧(我们的研究中也均线也在此时间帧里创建),每次即时报价模式:

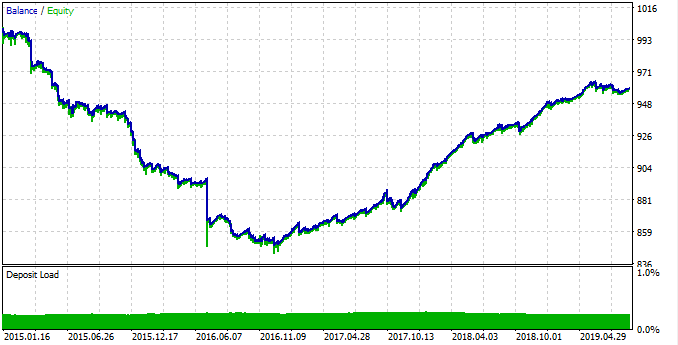

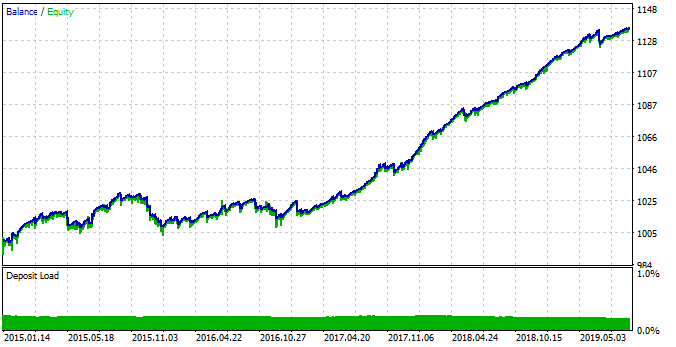

图例 15. 测试找到的形态。

从 2015 年到 2017 年,该形态效果不佳,图表也是下行。 然后,从 2017 年到 2019 年表现出稳定的增长。 因何如此? 为了理解它,我们来分别观察每个时间间隔的统计信息。

首先,是获利的交易间隔:

rates = pd.DataFrame(MT5CopyRatesRange("EURUSD", MT5_TIMEFRAME_M15, datetime(2017, 1, 1), datetime(2019, 11, 25)),

columns=['time', 'open', 'low', 'high', 'close', 'tick_volume', 'spread', 'real_volume'])

图例 16. 2017-2019 的统计。

可以看出,相对于移动平均线,所有小时的中位数(零除外)均大于零轴。 统计原点在我们的交易系统一侧,并且该系统平均保持利润。 现在,这是 2015-2017 年的分布。

图例 17. 2015-2017 的统计。

在此,除第四小时外,所有的小时分布中值均小于或等于零,这意味着获利可能性较小。 另外,同其他时间间隔相比,盒子的平均范围明显更大,其最小值不小低于 -0.00025。 在此,它几乎为 -0.0005。 另一个缺点是仅以收盘价评估分布,因此未考虑价格尖峰。 这可通过分析即时报价数据来修复,但这不在本文的讨论范围之内。 差异很明显,因此您可以尝试对系统进行微调,以便令所有年份的结果保持平衡。

我们只允许在 0-1 点的时间开放交易。 因此,我们假设在接下来的几个小时内该交易会以盈利平仓,因为平均偏差趋向于朝正方向迈进。 另外,将成交平仓阈值从 0.0 提高到 0.0003,因此机器人可以赚取更多潜在利润。 修改展示在以下代码中:

TimeToStruct(TimeCurrent(), hours); if(hours.hour >=0 && hours.hour <=1) if(countOrders(0)==0 && countOrders(1)==0) if(pr < -0.0004) OrderSend(Symbol(),OP_BUY,LotsOptimized(), SymbolInfoDouble(_Symbol,SYMBOL_ASK),0,0,0,NULL,OrderMagic,INT_MIN); if(countOrders(0)!=0 && pr >= 0.0003) for(int b=OrdersTotal()-1; b>=0; b--) if(OrderSelect(b,SELECT_BY_POS)==true && OrderMagicNumber() == OrderMagic) { if(OrderClose(OrderTicket(),OrderLots(),OrderClosePrice(),0,Red)) {}; }

我们测试一下机器人,得出最终结论:

图例 18. 按照更改的 EA 参数测试检测到的形态。

这次系统在 2015 年至 2017 年的时间间隔内更加稳定。 然而,由于季节性形态的变化,该区间的有效性不如 2017 年至 2019 年。 此行为与市场的根本变化有关,这些也可利用箱形图轻松描述。

当然,仍然有许多未探索的形态,但是这个基本示例说明了,运用这种技术能开创新奇有趣的可能性。

本文介绍了检测金融时间序列中季节性形态的建议统计方法。 市场可能会有月度季节性周期,以及依据月份的日内周期。 小时分析显示,按照某些平滑周期(例如,移动平均线),您可以在交易时段内,以及从一个交易时段转移到另一个时搜索到某些周期性。

该方法的优点之一是可以运用特定的市场形态,并且不存在过度优化(参数过度拟合)的情况,因此交易系统高度稳定。

至于说缺点,季节性形态挖掘过程并不轻松,并且涉及各种组合和周期的操作。

针对 EURUSD 货币对执行分析,时间间隔为 10 年。 Python 源代码附在本文的末尾,格式为 .ipynb (Jupyter notebook)。 您可以利用随附的函数库这对任何所需的金融产品进行同样的研究,然后将获得的结果应用于创建自己的交易系统,或改善现有交易系统。

本社区仅针对特定人员开放

查看需注册登录并通过风险意识测评

5秒后跳转登录页面...

移动端课程