本策略通过计算过去两个月的各个因子的IC值,来判断各个因子对是否有效以及应该赋予多大的权重,从而对股票池中的股票进行打分,并选取得分较高的股票,从而获取超额收益。

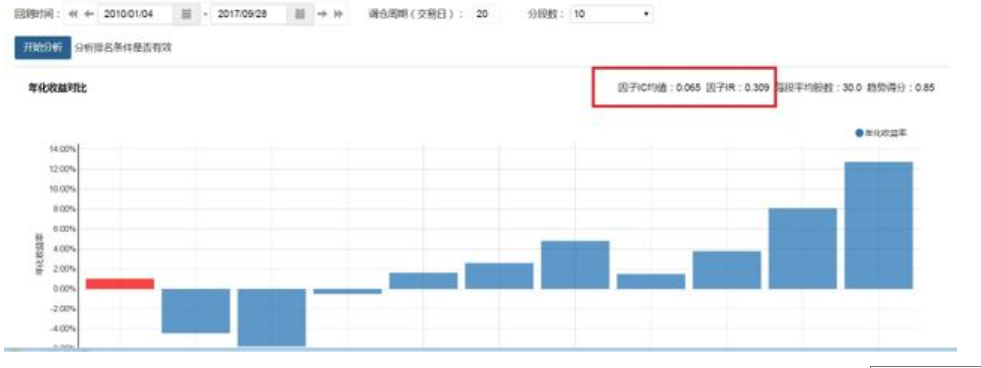

因子IC(信息系数) 代表因子预测股票收益的能力。 IC具体的计算公式是全部股票在调仓周期期初的排名和本调仓周期收益排名的线性相关度。IC均值是多个调仓周期IC的平均值。 IC越大,表明排名分越靠前的股票,未来收益排名也越靠前。 IC的理论最大值为1 ,但对于多年的IC均值来说, >0.05时, 就可以认为因子是有效的阿尔法因子, >0.1时, 就可以认为因子是特别好的阿尔法因子。 当IC均值接近0时,因子可被认为是无效因子。 当IC均值< -0.05, 因子可以被认为是反向有效因子, 只要将排名次序倒过来, 因子就是正向的阿尔法因子。简而言之, IC均值的绝对值越大, 因子越有效。

因子IR(信息比率)代表因子在历史上表现的稳定性。 IR = IC均值/IC的波动率。 因子在不同的历史时期的表现有可能差别很大, 有的时候表现很好, 有的时候表现很差,表现在IC上,就是IC的波动率很大。 假设IC均值一定, IC的波动率越小,因子表现越稳定,IR就越大 。 注意,因子IR 和 策略IR的计算不同,策略IR=超出指数收益/超出指数收益的波动率。策略IR代表策略稳定战胜基准指数的能力。 因子IR和策略IR虽然意义不同, 但是有高度相关性。 如果策略使用稳定的阿尔法因子, 策略的IR也会提高。

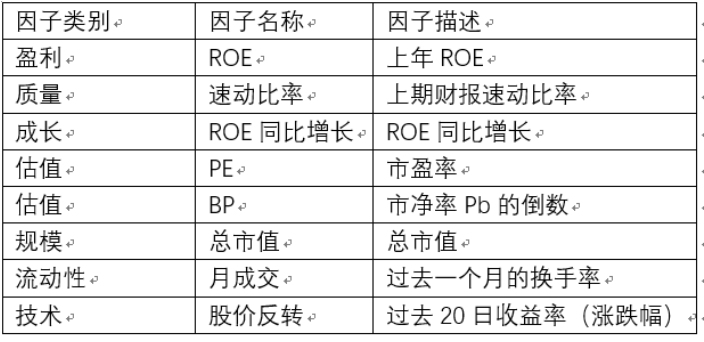

本策略从常见的盈利、质量、成长、估值、规模、流动性、技术等7大类因子中选取7个典型因子作为研究对象,所选因子如下表所示。

因子择时的核心是动态地调整多因子组合中每个风格因子的权重,即赋予未来一期有效的风格因子更高的权重,赋予无效的因子较小的权重或者直接剔除。因子IC表示因子值与个股下期收益率之间的相关系数,能够反映因子提供超额收益的能力。IC的绝对值越大,说明因子取值与个股下期收益率之间的相关系数越高,选股能力越强。

其中,因子间隔10天的IC值表示中证500成份股过去10个交易日的回报率与10个交易日前因子取值之间的秩相关系数,其余不同时间间隔的IC特征与此类似。

本策略选取8个风格因子,盈利因子(ROE)、质量因子(速动比率)、成长因子(ROE同比)、估值因子(PE、BP)、规模因子(流通市值)、流动性因子(月成交金额)、技术因子(20日收益率)。因此,本策略通过以下方式定义因子的有效性:

因子间隔10天的IC值的秩相关系数显著地不等于0时,即因子因子间隔10天的IC值的秩相关系数对应的Pvalue <= 0.05时,接受备择假设认为该因子的IC值不等于0,否则,认为当期的该因子的IC值为0.

每期选股时,只选择过去五期中有三期有效的因子的IC值进行加权;加权的分母是所有有效因子的过去五期IC平均值绝对值之和,分子是该有效因子的过去五期IC平均值。每十天取出沪深300加上中证500所有股票的相应的因子值,并按照各个权值为每一只股票用经典的打分法进行打分,选出十只打分最高的股票并买入。

数据处理方面:

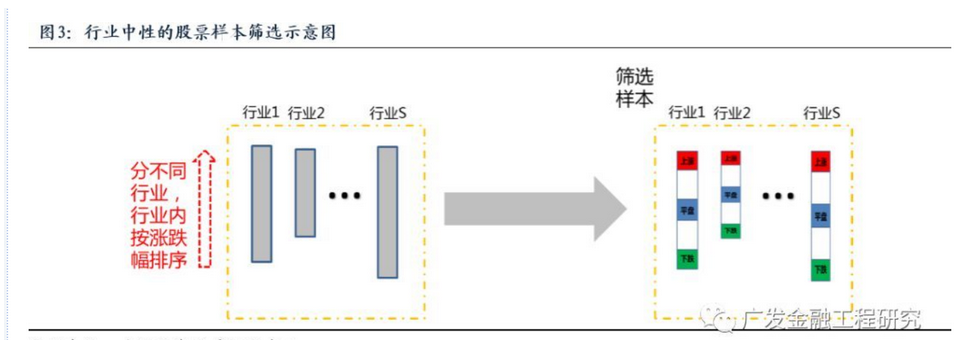

本策略用3sigma法处理极值,并对盈利因子(ROE)、质量因子(速动比率)、成长因子(ROE同比)、估值因子(PE、BP)、流动性因子(月成交金额)、技术因子(20日收益率)进行了了行业中性和市值中性。

行业中性化和市值中性化介绍:

在量化交易中,我们会经常使用某种指标或者多种指标来对股票池进行筛选,这些用于选股的指标一般被称为因子。在使用这些因子进行选股时,有时会因为其它因子的影响,而导致选出来的股票具有一些我们不希望看到的偏向。

比如说,市净率会与市值有很高的相关性,这时如果我们使用未进行市值中性化的市净率,选股的结果会比较集中。同时朝阳行业和夕阳行业的市盈率在大致上也有一定的特点,也就是说行业对估值因子也有影响,那么我们得到的结果是具有一些多余偏好的。

那我们要怎么解决这一由于不同行业和市值大小导致的误差问题呢?

为了让我们在用某一因子时能剔除其他因素的影响,使得选出的股票更加分散,我们需要对其进行中性化处理。上一篇提到,标准化应该用于多个不同量级指标之间需要互相比较或者数据需要变得集中时,而中性化的目的在于消除因子中的偏差和不需要的影响。我们的处理方法是:将因子值对行业哑变量和市值对数回归 把残差作为新因子值

本策略回测区间选取了16-17两年的回测,刚好是16年小市值因子非常好的一年,和17年小市值因子失效的一年,策略表现比较稳定,sharpe为1.2,说明有脑子会调整权重的多因子成功捕捉到了当前有效因子。