写在前面:

本文的历史价格,事件,时间等未必准确。本文的图表数据仅用于静安笔记个人研究。静安笔记不对您的任何投资行为负责。每篇文章即使大致正确也只能涵盖一个角度或领域,不代表符合您的投资利益。欢迎完整转载;单独使用本文图表数据请事先征得本人同意,并注明出处。

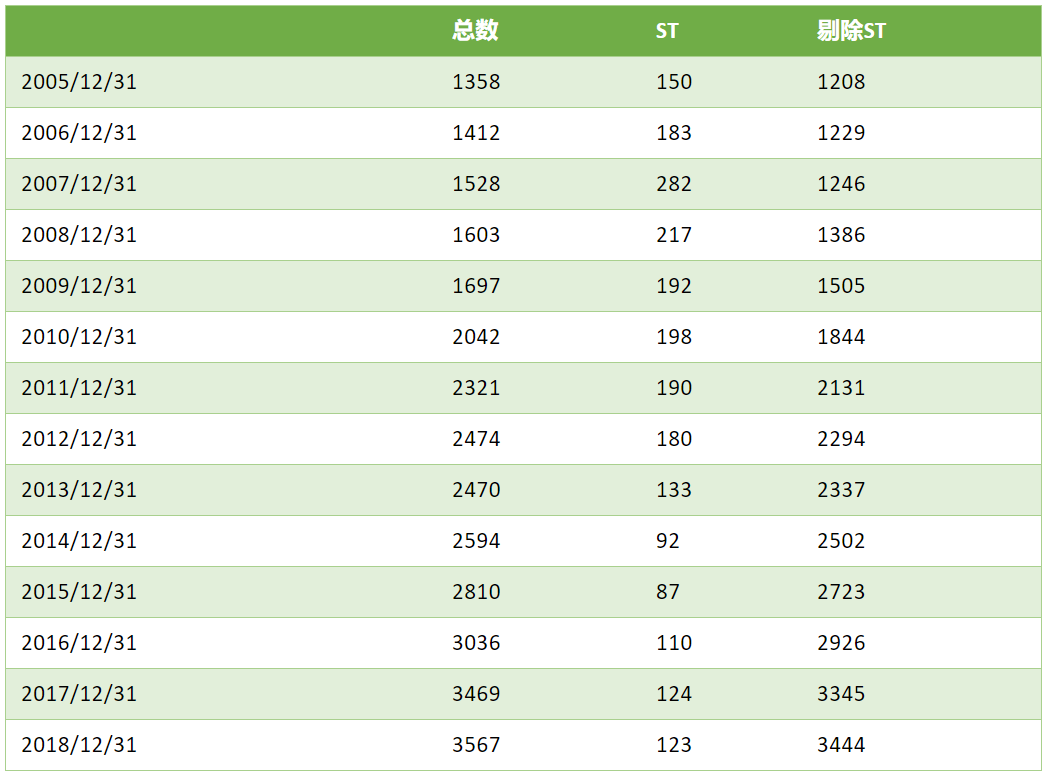

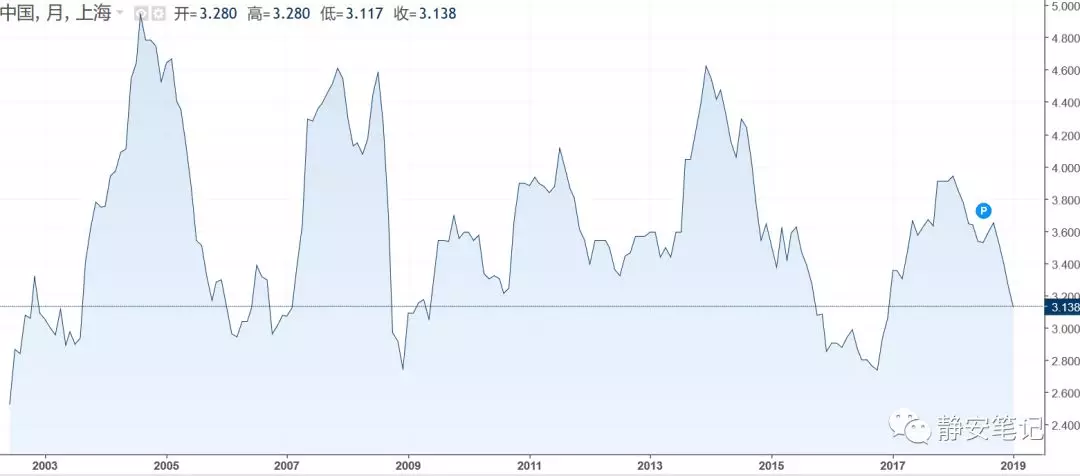

2005年到如今,A股(不含B, H)市场经历了几次大起大落,上市公司也从1300多家增长到3500多家。

市场分红总额也从2005年的815亿元增长到1万1千多亿元【数据】。

投资A股的指数基金,首先要看中国的A股市场整体来看有没有投资价值。

那历史上和如今A股整体市场的内在价值到底如何呢?

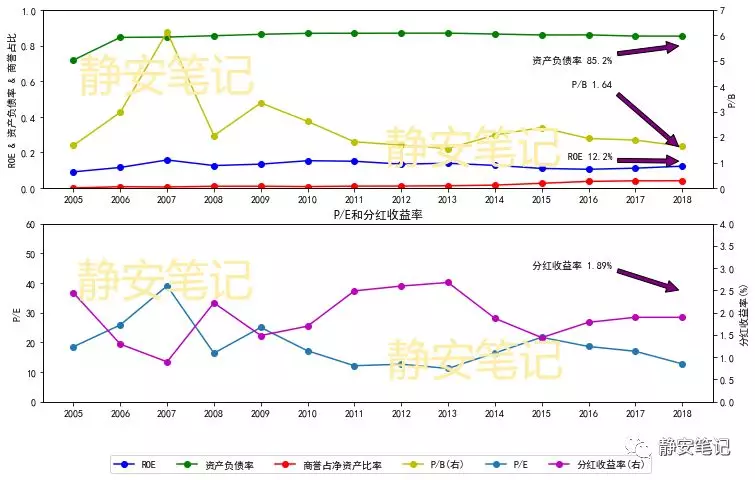

静安笔记对2005~2018这14年来A股市场剔除ST【1】,根据可得数据(也就是并不求精确)作为整体的市盈率(P/E),市净率(P/B),净资产收益率(ROE),资产负债率等进行了勾勒:

【数据】

资产负债率:由于统计了包括银行等金融类上市公司的数据,A股市场的资产负债率一直比较高(85%)。剔除金融类公司,剔除应付类,预收款类无息负债,这个资产负债率会好看些。

净资产收益率(ROE):或许和银行等金融类上市公司的相对优秀ROE有关。而且ROE自从2007年以来有所降低。不过A股整体市场的ROE是相当稳定,相当正常的(平均12.65%)【ROE】。

注意资产负债率和净资产收益率是和市场价格不直接相关的。在资本结构合理的情况下(一般认为不同的行业有不同合理水平的资产负债率), 稳定的长期净资产收益率直接反映整个资产的长期内在价值。尤其我们看到,上图中ROE那条蓝线基本稳定。这个“收益率”远高于同期10年期国债收益率:

P/E, P/B 情况,大家看波动比较大。尤其是2007年P/B高达6.x。相对而言,2018年这些指标都在低位,甚至几乎是历史最低(2018年报还没有出来,这一年数据做了简单平滑)。

4年来大A股分红总额居然从不到1000亿增长到1万1000多亿。这说明这个市场似乎有一定价值。那如何思考它的整体内在价值,而不被指数每天,每年的涨跌波动所迷惑呢? 巴菲特20世纪70年代末谈美国市场和经济时就用了一个很好的类比。我们不妨用他的思路思考A股市场整体价值,思考以上这些花花绿绿的。。。曲线!

整个股市就是一个无固定年息特别的永久债券。我们脱离价格波动,假设整个市场一直是1倍市净率。ROE是12.65%,那每年的收益率是12.65%。

A股市场分红率在28%~45%之间,平均33.4%。也就是12.65%收益的33.4%直接分红给了投资者(包括国资委,地方政府,大老板,小老板,机构财务投资者,个人投资者等所有股东)。

2015年9月7日,财政部,国家税务总局和证监会发文决定个人从公开发行和转让市场取得的上市公司股票,持股期限超过1年的,股息红利所得暂免征收个人所得税。

我们假设大家都是读静安笔记长期持有,分红(目前为止)不用交税。12.65%*33.4% = 4.2%

4.2%的收益进行了分红。整个市场的分红收益率平均为1.9%啊,哪儿有问题?等会儿再看这个。

12.65%的收益率去除33.4%的分红后剩余:

12.65%*(1-33.4%) = 8.4%

8.4%这部分归属股东的收益“暂时”留存在上市公司,进行了再投资再生产,继续赚12.65%!(这也是所有股权投资的核心秘密) 按1倍市净率,也就是整个不固定分红永久债背后的“公司”净资产增长了8.4%。也就是价值增长8.4%(1倍市净率!)。

资本利得税: 政府现在的做法是每年由财政部出通知,今年暂免征收。

中国A股市场一直暂免资本利得税!这么好。世界上罕见。

也就是说,投资者的收益率是(持有一年以上目前为止不收任何税):4.2% 8.4% = 12.6%

等等,好像又回去了。。。嗯,也就是说如果1倍市净率买入大A股所有股票,不收红利和利得税,收益率就是12.6%啊!12.6%啊!

如果6.12倍市净率买入呢?1倍市净率分红4.2%,6.12倍就是4.2/6.12 = 0.68%。

假设市场持续于6.12倍交易,那8.4%的收益率是不变的。如果估值跌到2,那就是8.4%/(6.12/2) = 2.7%

0.68% 2.7% = 3.4%。

这个收益率相比我们前面看到的10年期国债收益率还低不少,更别提有啥“风险溢价”。鉴于A股市场的大幅波动,投资者在疯牛市买入(以上即2007高点暗含长期收益率)的年化收益率是很小的。主要原因并非A股市场没有内在价值,而在于估值波动太大。当然,投资者并不能简单得出结论几倍市净率买入几倍卖出。比如我国商誉占净资产比值比较小,但是也有上升趋势。未来ROE如何还要看经济发展和分给投资的“R"。无论如何,投资者可以大致明白,2018年静安笔记鼓吹买指数基金背后的道理。

总结一下:

1、A股整体市场估值在历史低位。

2、按目前估值(不惧未来估值下降或提升等波动),如果ROE保持12%以上,不发生恶性通胀【2】或者通缩,A股市场现价买入覆盖广泛得指数基金,长期收益率是相当好的。

3、对于长期投资者,真正的不确定性不是股市“熊”多久,而是中国经济整体未来会否持续断崖时衰退【3】(注意A股2008年全球经济危机ROE是12.6%)。

练习一下:

最后,让我们练习一下现在估值买入A股整体(实际上有很多指数基金分红等收益要比A股整体高)暗含长期收益率:

我们还假设ROE为平均值12.65%,长期红利税和资本利得税税率0【4】。2018年底估计P/B是1.64。4.2%的分红在投资者手中收益率是:4.2/1.64 = 2.56%。本文数据图中给出1.89,是按2017年32%分红率推算。两者相近。我们取2%。假设未来中国股市保持1.64倍市净率(不需要是最低,而是您卖出时的市净率),那8.4%部分收益率您全拿到了。

2% 8.4% = 10.4%

大约10.4%,这就是假设ROE保持14年来平均值12.65%,中国股市继续长期保持2018年年底水平(或最终回归目前水平)“熊市“情况下,您买入A股整个市场的长期年化收益率!【5】

【数据】查询聚宽数据JQData,用Python计算归纳了以上剔除ST后几千家上市公司财务和市场数据。以下同。

【ROE】指标是用全年净利和期末净资产计算。其他类似。

【1】很多指数和指数基金剔除了ST股票。

【2】1970年代末媒体问巴菲特面对严峻通胀怎么办。巴菲特说持有股票真实收益率会降低,但是他还是觉得持有优秀公司股票,也就是优秀上市公司的权益是所有不够好的方案中较好的一个。(也要看具体价格和机会成本)

【3】近14年ROE(%):

刚刚辞世堪称指数投资教父的Jack Bogle在2002年一次投资大咖聚会上对“30年后的年轻人”说:1,客户第一,让投资领域成为职业而不是生意。2,每天学习,尤其是从他人经验中学习。3,永远不要放弃理想主义,永远不要对你的国家失去信心。

【4】可以预期,长期而言,中国也会征收这些税。关键是持续在12%以上的,收税也只是分配比率不一样而已,对社会整体还是正面的,至少不是负面的。

【5】买入指数基金就是买入市场有某种代表性的“部分”整体。长期看收益率和整体市场的收益率相似。尤其是覆盖广泛的指数类型。后续有机会再讨论具体的指数。