一.好的投资,首先是选好行业

红杉资本曾经有一条著名的投资经验,大意是:好的投资,首先是选好赛道,其次是赛道上的选手。对于每天活跃于资本市场上的投资者而言,赛道所指的正是你正在投资、或者将要投资的那家公司它所在的行业,更直接的说,你投资于什么行业,投资于这个行业的哪家公司,决定了你最终能获得什么样的收益表现。

那么,红杉资本的这条投资经验是否适用于A股市场,并给我们带来可观的投资收益呢?本文试图通过量化分析和交易回测来验证这一投资模式是否真正有效,所采用的数据取自于聚宽数据出品的JQData本地量化金融数据,通过梳理出自2010年以来A股市场上不同行业的发展情况,进一步构建出一个优质行业龙头组合,观察其从2015年股灾至今的收益表现。最终发现,这样一个优质行业的龙头组合,从股灾至今大幅跑赢了上证指数和沪深300指数高达30%的以上的收益率,可以说是超乎预期的。以下是具体分析过程。

二.「2010-2017」沪深A股各行业量化分析

在开始各行业的量化分析之前,我们需要先弄清楚两个问题:

第一,A股市场上都有哪些行业;

第二,各行业自2010年以来的营收、净利润增速表现如何?

第一个问题很好回答,我们使用JQData提供的获取行业成分股的方法,输入

get_industries(name='sw_l1') 得到申万一级行业分类结果如下:它们分别是:

【农林牧渔、采掘、化工、钢铁、有色金属、电子、家用电器、食品饮料、纺织服装、轻工制造、医药生物、公用事业、交通运输、房地产、商业贸易、休闲服务、综合、建筑材料、建筑装饰、电器设备、国防军工、计算机、传媒、通信、银行、非银金融、汽车、机械设备】共计28个行业。

第二个问题,要知道各行业自2010年以来的营收、净利润增速表现,我们首先需要知道各行业在各个年度都有哪些成分股,然后加总该行业在该年度各成分股的总营收和净利润,就能得到整个行业在该年度的总营收和总利润了。这部分数据JQData也为我们提供了方便的接口:通过调用get_industry_stocks(industry_code=‘行业编码’, date=‘统计日期’),获取申万一级行业指定日期下的行业成分股列表,然后再调用查询财务的数据接口:get_fundamentals(query_object=‘query_object’, statDate=year)来获取各个成分股在对应年度的总营收和净利润,最后通过加总得到整个行业的总营收和总利润。这里为了避免非经常性损益的影响,我们对净利润指标最终选取的扣除非经常性损益的净利润数据。

我们已经通过JQData获取了我们想要的行业数据了。接下来,我们需要从数据中进一步分析,这些行业都有什么样的增长特征。我们发现,在28个申万一级行业中,有18个行业自2010年以来在总营收方面保持了持续稳定的增长。它们分别是:【农林牧渔,电子,食品饮料,纺织服装,轻工制造,医药生物,公用事业,交通运输,房地产,休闲服务,建筑装饰,电气设备,国防军工,计算机,传媒,通信,银行,汽车】;其他行业在该时间范围内出现了不同程度的负增长。

那么,自2010年以来净利润保持持续增长的行业又会是哪些呢?结果是只有5个行业保持了基业长青,他们分别是医药生物,建筑装饰,电气设备,银行和汽车。(注:由于申万行业在2014年发生过一次大的调整,建筑装饰,电气设备,银行和汽车实际从2014年才开始统计。)从上面的分析结果可以看到,真正能够保持持续稳定增长的行业并不多,如果以扣非净利润为标准,那么只有医药生物,建筑装饰,电气设备,银行和汽车这五个行业可以称之为优质行业,实际投资中,就可以只从这几个行业中去投资。这样做的目的是,一方面,能够从行业大格局层面避免行业下行的风险,绕开一个可能出现负增长的的行业,从而降低投资的风险;另一方面,也大大缩短了我们的投资范围,让投资者能够专注于从真正好的行业去挑选公司进行投资。

三.「2010-2017」投资于优质行业龙头的收益表现

选好行业之后,下面进入选公司环节。我们知道,即便是一个好的行业也仍然存在表现不好的公司,那么什么是好的公司呢,本文试图从营业收入规模和利润规模和来考察以上五个基业长青的行业,从它们中去筛选公司作为投资标的。

3.1按营业收入规模构建的行业龙头投资组合

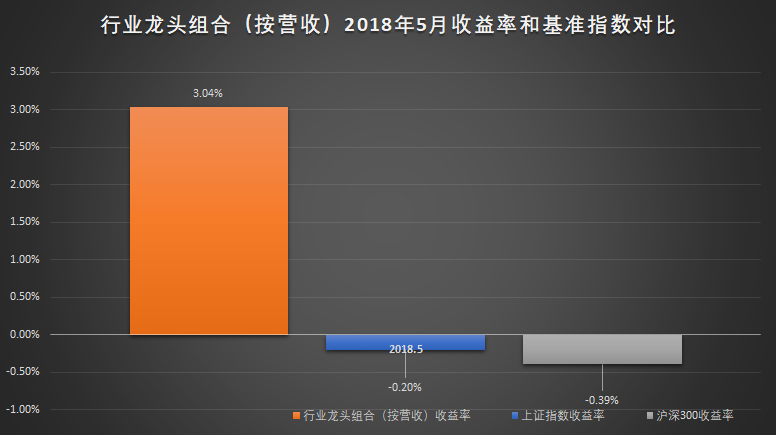

首先,我们按照营业收入规模,筛选出以上5个行业【医药生物,建筑装饰,电气设备,银行和汽车】从2010年至今的行业龙头如下表所示:

可以看到,虽然时间跨度很长,但是在这5个行业中,营收规模大的公司始终处于领先地位。它们分别是【上海医药,中国建筑,上海电气,工商银行,上汽集团】。

由于各年度上市公司年报的公布截止日是4月30日,待所有上市公司年报公布后,确定行业龙头,然后将这些行业龙头构建成一个投资组合。那么,持有投资组合的收益表现如何呢?为了保证投资时间的一致性,我们假设从2015年4月30号之后的第一个交易日开始投资,本金是100万,每个标的投资权重相同,都是20%,并且忽略交易成本,那么持有该组合至2018年4月30号的投资收益是多少呢?

我们利用JQData提供的获取行情接口get_price(security='股票代码', start_date='开始交易日', end_date='投资截止日', frequency='daily', fields=None, skip_paused=False, fq='pre'),分别获取组合中各个公司在各年度开始交易日和投资截止日(4.30之后的第一个交易日)的价格,得到最终的投资结果如下图所示:

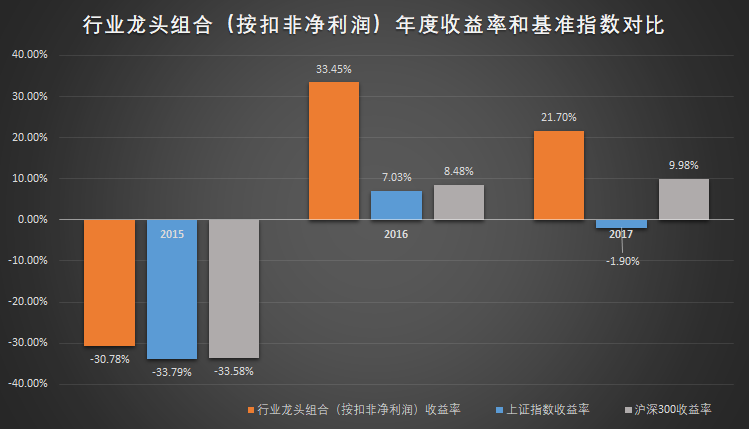

可以看到,除了2015.5.4-2016.5.3股灾期间,该组合投资收益率和上证指数、沪深300指数有一个同步的大幅下跌外,从2016.5.3至2018年5.2,改组合连续两年获得了正收益,并在2016年大幅跑赢另外两个基准指数20%以上。

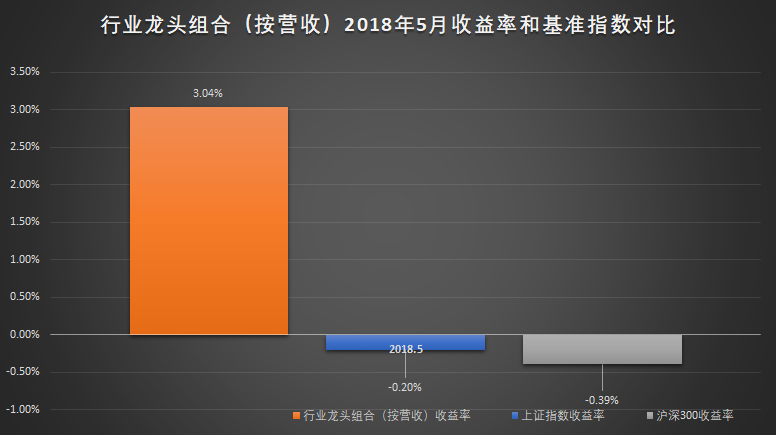

聪明的读者一定会问这样一个问题,如果我从2018年5月2号开始,投资100万买入这样一个按营收规模衡量的行业龙头组合,至2018年5月30号,收益表现会如何呢?答案是【3.04%】,而同期上证指数收益率和沪深300收益率分别是【-0.20%】和【-0.39%】,可以说表现非常之好了。具体收益如下表所示:

3.2按扣非净利润规模构建的行业龙头投资组合

如果我们按照扣除非经常性损益的净利润来衡量,以上5个行业从2010年至今的行业龙头又会是哪些呢,我们查出来如下表所示:

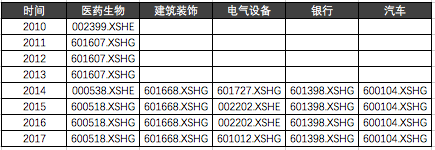

可以看到,按照扣非净利润来构建投资组合,医药生物和电气设备两个行业分别发生了行业龙头的更替,如果要构建基于扣非净利润的投资组合,那么我们就需要每年去调整我们的组合标的以保证组合中都是上一年度的行业龙头。和上述投资回测方式一样,我们从2015年5月4号买入这样一个组合,并在之后每年4月30号之后的第一个交易日调整组合中的行业龙头标的,最终的投资结果如下表所示:

可以看到,即使是2015.4.30-2016.5.3股灾期间,该组合也跑赢上证指数和沪深300指数3%左右;而2016.5.3至2018年5.2期间更是大幅跑赢两个基准指数高达30%以上。

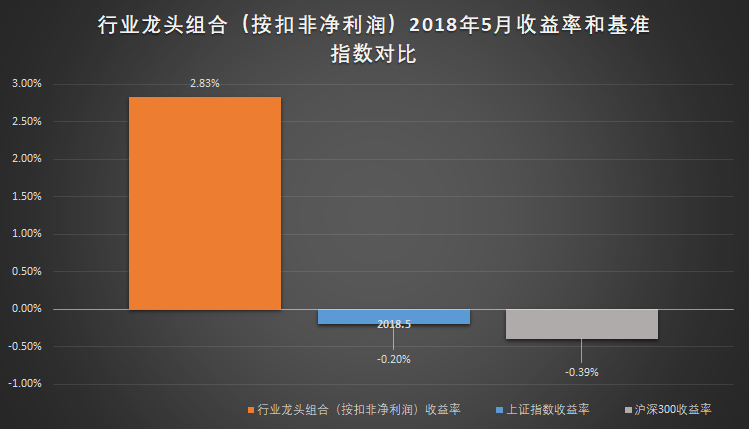

同样的,如果从2018年5月2号开始,投资100万买入这样一个按扣非净利润规模衡量的行业龙头组合,至2018年5月30号,收益表现会如何呢?答案是【2.83%】,对比同期上证指数收益率和沪深300指数的【-0.20%】和【-0.39%】,仍然维持了非常良好的表现。具体收益如下表所示:

四.结论

通过以上行业分析和投资组合的历史回测可以看到:

先选行业,再选公司,即使是从2015年股灾期间开始投资,至2018年5月1号,仍然能够获得相对理想的收益,可以说,红杉资本的赛道投资法则对于一般投资者还是比较靠谱的。

在构建行业龙头投资组合时,净利润指标显著优于营业收入指标,获得的投资收益能够更大的跑赢全市场收益率

市场是不断波动的,如果一个投资者从股灾期间开始投资,那么即使他买入了上述优质行业的龙头组合,在近3年也只能获得12%左右的累计收益;而如果从2016年5月3日开始投资,那么至2018年5月2日,2年时间就能获得超过50%以上的收益了。所以,在投资过程中选择时机也非常重要,如果有机会,下一次我们将探讨投资时机的选择问题,敬请期待。