一、反转因子介绍

在股票市场的量价类因子里,有一个称为反转因子为人熟知。A股市场反转效应比较明显目前是业界学界都比较赞同的观点。因此,反转因子理应具有比较强的选股能力。目前,流传最广的传统反转因子计算方法如下

Reverse:反转因子值

P:股票价格

i:第i支股票

t:当前时间

η:回溯时间,目前业界普遍使用的是22个交易日(一个自然月)

而海通证券出于提升因子性能的目的,对传统反转因子做了改进。根据研报所示,我们认为每天开盘前一个小时的市场噪声最大,活跃的交易不仅意味着多空方向的不明确,甚至其提供的动量会覆盖掉后续时间段内部分反转因子的因子值。(比如在刚开盘的时候高开2%,激活了股民的买入情绪,羊群效应追涨导致高开后进一步上涨,假设在10:30左右上涨到3%,然而如果全天的基调是跌幅,以-1%的涨跌幅作为收盘状态,那么当日反转因子在传统估算方法里就是-1%,事实上,当日实际跌幅达到4%,因此反转因子就被一部分动量因子破坏而被低估,会导致我们对股票反转效应估计的偏误)

因此调整后的反转因子的计算方法是

Reverse:反转因子值

Rate:股票当日10:30到收盘收益率

P:股票价格

close:收盘时间,即15:00

i:第i支股票

t:当前时间

η:回溯时间,目前业界普遍使用的是22个交易! 日(一个自然月)

使用反转因子的交易逻辑是:认为中期市场的猛烈上涨或下跌预示着后市的反弹。因此做多全市场跌幅最大的股票,做空全市场涨幅最多的股票,尽管A股市场并没有做空机制,但这不妨碍我们通过观察空头收益来分析因子的有效性

二、传统与调整反转因子绩效实测

为了对比传统反转因子和调整后反转因子的绩效表现,我们严格地进行了分组实测,也就是每个用来对比的回测结果都是两个因子在除了因子计算部分外,一切条件都完全相同的情况下得出的回测结果,能够比较真实得反应两个因子之间的区别。

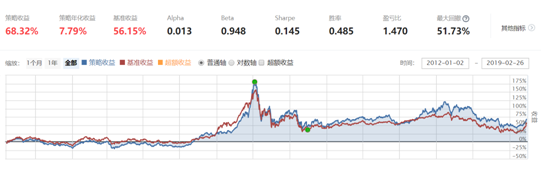

我们按照每10天调仓,反转计算窗口22个交易日,持股前20支股票的规则。对于传统反转因子,选取股票池为中证800,从2012年1月2日到2019年2月26日的绩效表现如下:

而调整后的反转因子绩效表现如下:

在相同条件下我们可以看到传统反转因子只有微弱的超额收益,说明传统反转因子具备选股能力,但是效果差强人意。而调整后的反转因子却具有稳定的超额收益能力,并且超额收益要远远高于传统反转因子。到这里,我们可以认为对传统反转因子的调整增强了因子的选股能力。

如果测试进行到这里就结束了,不免意犹未尽,因而我们做了一些探究,并发现了一些有趣的现象。

限于文章篇幅我们仅展示回测结果并出示对传统反转因子调整是否有效的结论。希望获取对反转因子进一步归因讨论的读者可以关注聚宽微信公众号进行进一步的阅读和了解。