通过持有黄金避险,是长期以来资产配置领域的话题。有古话“盛世藏古董,乱世藏黄金”就是说明这个道理,国际经济环境中,投资者一般都认同:一旦经济进入低迷期,股票、房地产、原油、期货等大宗商品等财富形式呈现大幅缩水,此时买入黄金很有必要。

虽然黄金自身的使用价值已经越来越小,且黄金的国际储藏的货币属性已经黯然失色,但黄金作为保值避险资产功能依然受到市场青睐。

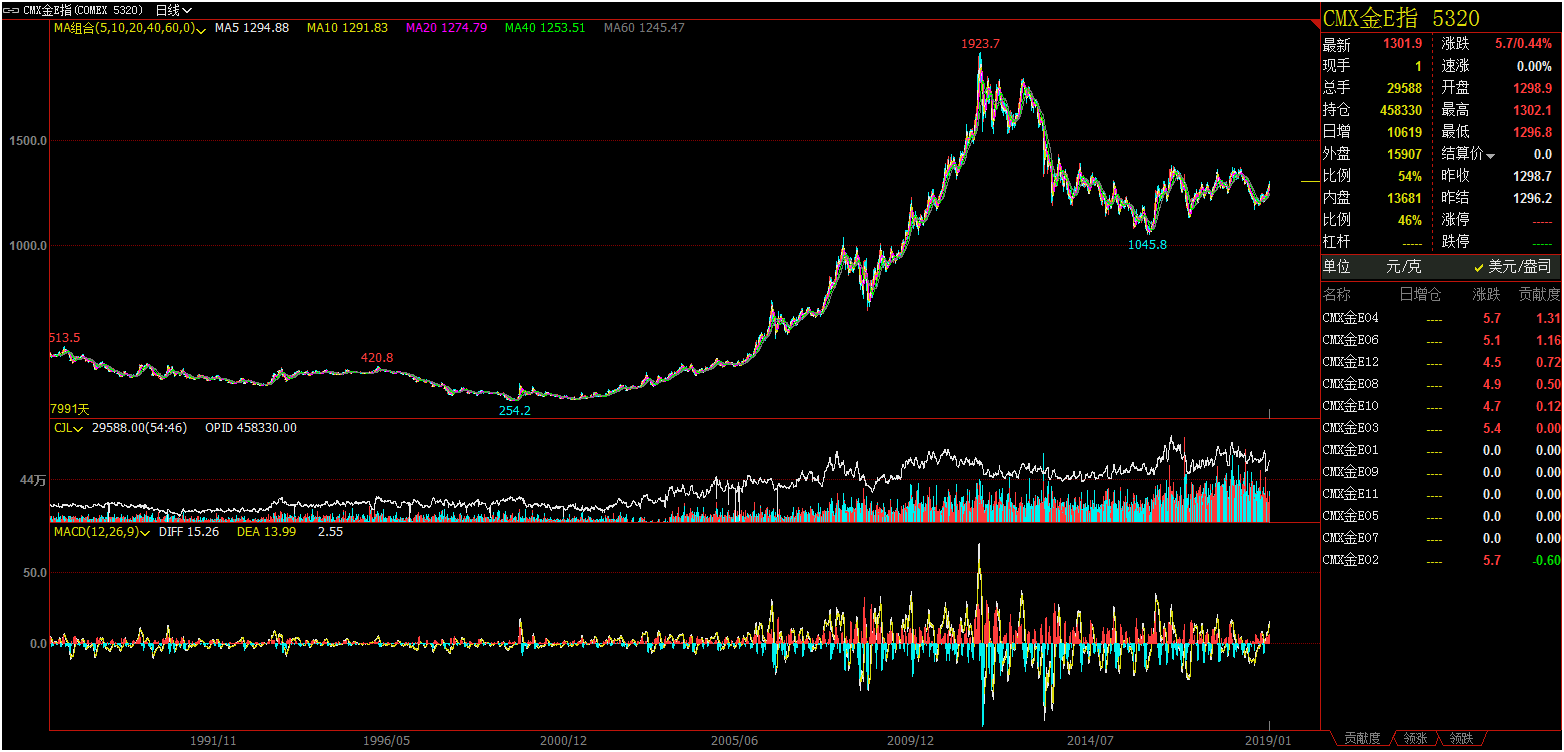

今天我们带着疑问和假设,通过聚宽平台取一些资产数据,试图分析黄金的避险价值。历史上金的最高价格出现在11年,其中在11年9月份国际金价达到1922美元一盎司,然后价格开始回落一蹶不振,所以很多人担心黄金已经失去贮存价值和保值能力。

但是在关键时间点上,以国内资产为例,黄金能否对冲国内股票资产下跌风险?这也是今天我们要关注的问题。除了静态持有黄金和股票之外,我们甚至想到了,能否在股票空仓期,买入黄金,带来更好的收益增强。

一、静态持有黄金收益

因为国内黄金期货上市时间较短,和纽约CMX不同(CMX金通过文华财经等软件可以取到1987年的数据),我们的黄金期货于2008年初上市。

通过简单的一行代码,即可在聚宽平台调取上海期货交易所的黄金期货价格,这里我们选择AU8888指数合约进行展示,获取过去3000个交易日的close收盘价字段,足矣覆盖2008年初时间段。

index_price = attribute_history('AU8888.XSGE',3000, '1d', 'close').close

index_price.tail()

import matplotlib.pyplot as plt

plt.figure(figsize=(15, 8))

plt.plot(index_price)

plt.xlabel('Date')

plt.ylabel('Close_Price')

plt.legend(['黄金期货AU指数合约'])

plt.show()

然后绘图观察结果如下:

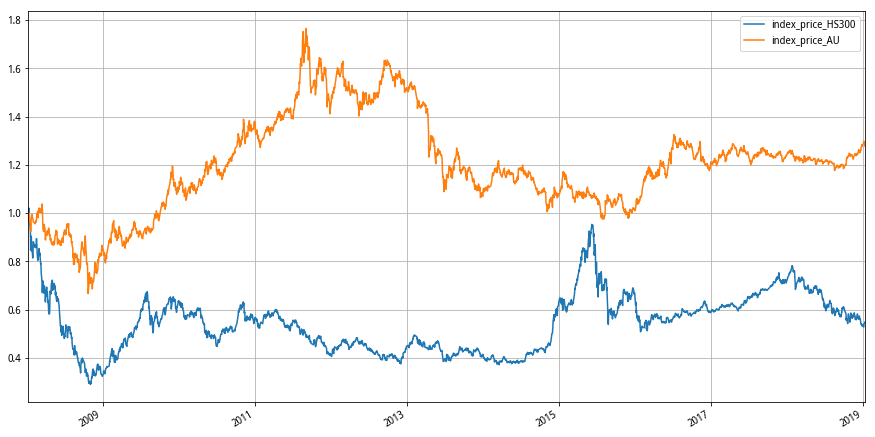

如果从黄金上市开始,我们就持有黄金,收益如何?这需要对数据做净值化处理,得到结论如下:

果然如我们所预料,黄金资产比起股票资产,还是要保值很多的。虽然是期货价格,但是以不加杠杆的形式,持有和账户价值相等的期货价值多单,就等价于持有现货资产。持有黄金带来了大概1.3倍左右的收益,持有沪深300指数,即使是通过ETF追踪,也仅能获得不足0.6倍收益,这种持有方式不仅亏损,回撤还比较严重。

二、黄金和主要大类资产长期相关性

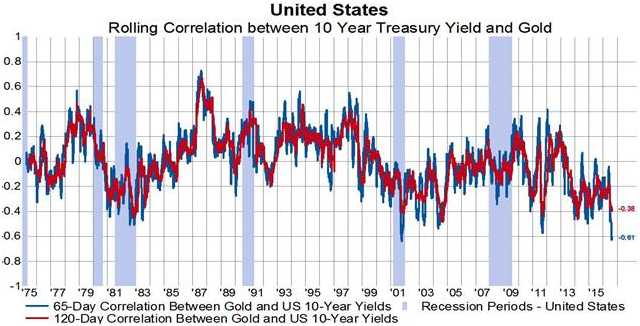

黄金具有天然的避险属性,其价格走势跟市场的避险情绪正相关。自从1974年开始,黄金和美国十年期国债之间的65日移动相关曲线平均值为0,也就是说,通常这二者没有任何相关性。

美国10年期通胀保值债券(TIPS)的收益率就是长期国债收益率扣除通胀预期后的值,是长期实际利率水平的一个度量。黄金价格与长期实际利率的负相关关系非常明显。这种负相关关系并不难理解:当实际利率较低时,代表经济情况较弱,市场有避险需求,有利于金价的上涨;当实际利率较高时,代表经济环境不错,风险偏好提升就不利于黄金价格。

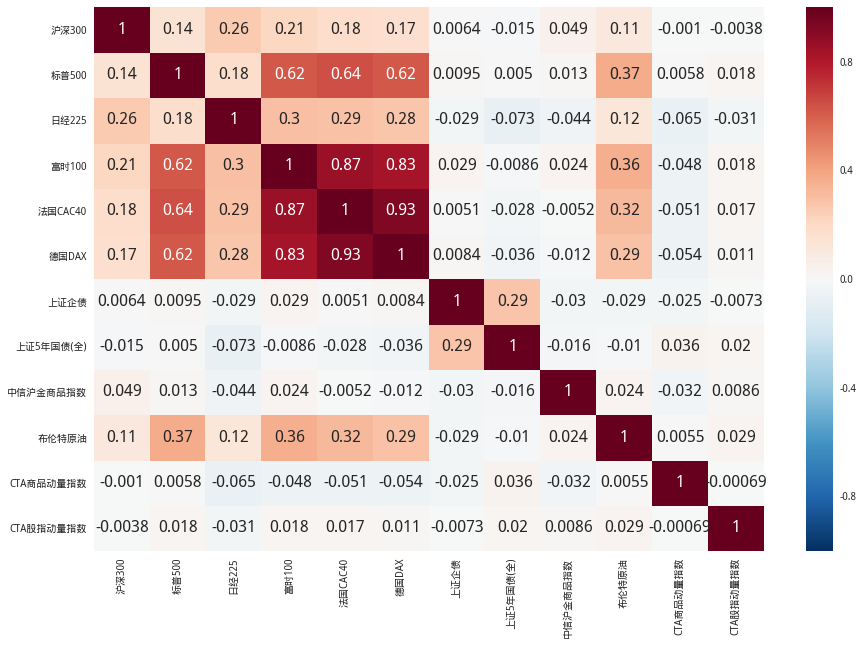

针对黄金这种金融资产配置中的重要大类资产,聚宽之前也做过一些研究,其中《主成分风险平价PCRP模型》中,我们在开头做了一些资产收益率和相关性测试如下:

沪深300、中证500、恒生指数、标普500、纳斯达克指数、富时100、法国CAC50、德国DAX、日经225、上证5年国债、上证企债、中信沪金商品指数、布伦特原油等多种类资产,涵盖全球主要股票市场、国内债券、国内外商品等。选取2009年1月至2018年9月期间上述指数的收盘价数据,并统一以A股市场交易日为准。

可以看到黄金和几个股票指数的相关性,集中在正负0.04左右,可谓是非常低的相关性了,当然也没有体现出显著负相关,这是略微有点遗憾的。债券和原油,和黄金的相关性也比较低,所以在整体资产配置中,黄金是有一定价值的。

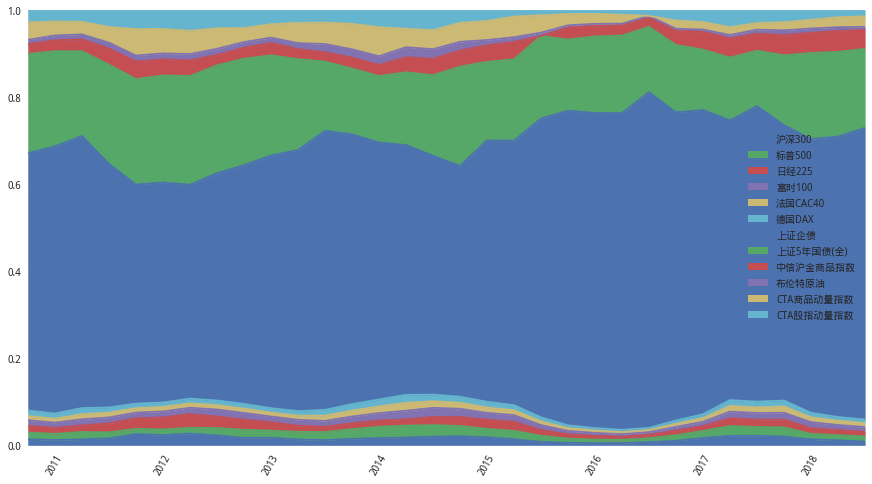

通过完全数理推算的Risk Parity(风险平价)模型资产权重图可以看到,以波动率和相关性进行分析,黄金和几大类资产,在一个等风险贡献的测试中,依然可以拥有大概超过5%的配置权重(最顶部的红色区域,长期被组合所配置),在债券称王的资产配置模型中,黄金能够取得稳定权重,这样的表现非常不错。

我们还可以发现,在Risk Parity(风险平价)模型中,几个主要国家股票指数配置份额之和,大概才能和黄金等价。说明了黄金资产的稀缺性。很难想象我们大部分交易者,之前主要都是以交易或持有股票ETF基金为主。

三、黄金与A股,择时持有,是否有超额收益

我们撰写了一个简单的A股择时与选股模型。

选股逻辑是使用PB_ROE指标,试图选择到ROE较高,且PB较低的股票,该因子是众多基本面因子中较为简单有效的,也是有足够经济学意义支撑的。

择时逻辑是光大证券提出的比较经典和稳定的日频RSRS系统,通过对高低点做线性回归,得到beta,然后对beta做布林带突破交易,实际上是对上波动和下波动进行趋势交易。

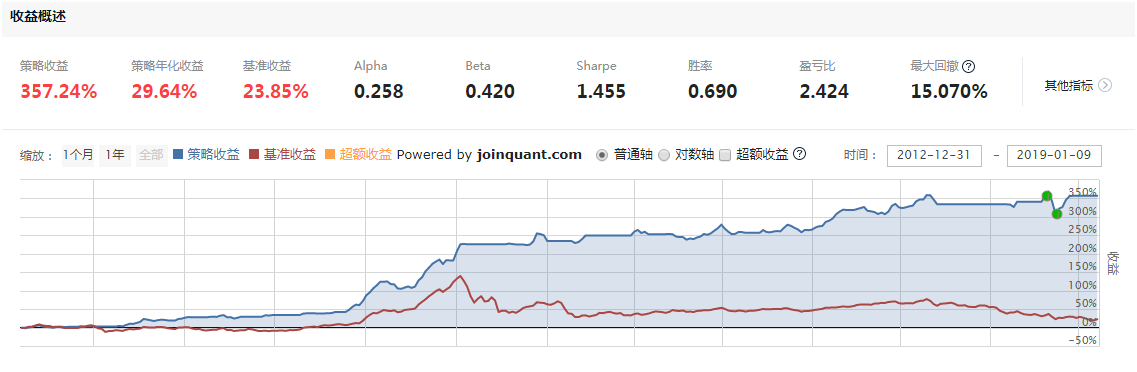

上图是RSRS系统,在空仓期持有黄金ETF的绩效

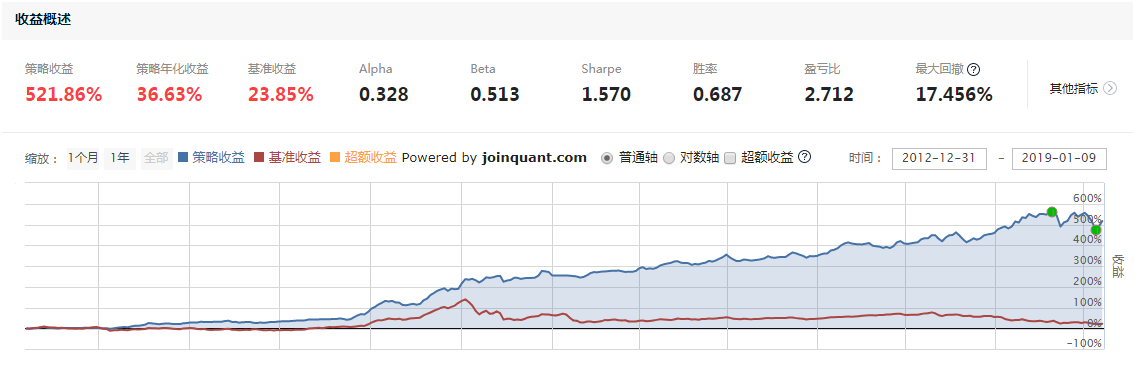

上图是RSRS系统,在空仓期持有现金(什么都不做)的绩效

是不是有点出乎所有人意料?我们如果在卖出股票之后,将所有现金换为黄金ETF,是A股场内最大的一只ETF基金,并没有显著收益提升,甚至还有收益下降(从357%下降到352%),夏普比率也随之下降。这说明两个问题:

A、RSRS系统的择时已经足够精准,或者说RSRS系统对于大盘高低点的判断还算理想,已经回避了较大的下跌。

B、RSRS系统要求空仓的时间段,是股票下跌的时间段,但是并非是黄金上涨的时间段,黄金和股票体现出了低相关,并不是负相关(敲黑板:这里很重要)。所以应该寻找和A股更多负相关的资产,比如说我们测试了纳指ETF基金,追踪纳斯达克指数。

在历史上几个A股停滞不前的阶段,美股都高歌猛进,说明了短期金融资本在两国股市之间的资金互相抽离是比较明显的,特别是2018年,当A股下跌时候,通过全力做多美股,可以带来较好收益,但是也应该意识到,纳指ETF毕竟是股票型指数,不是无风险收益的避险资产,所以回撤较大,且未来充满不确定性。

总结:黄金谨慎择时,积极配置

总而言之,黄金作为一种优秀的特殊金融资产,近几年来表现只能说差强人意。对于操作避险情绪,投资者们需要更为清醒的头脑,因为黄金价格本身也是波动的,也有持有风险。除非经济危机的破坏程度超乎预期,否则,黄金方面也很难有太多的价格支持。

实际上各类金融研究已经发现了黄金的这个缺陷,在金本位之后,通货膨胀将不可避免地吞噬掉的财富,黄金赶不上通胀。事实上,黄金退出流通之后,它除了作为装饰品之外,几乎没有其他作用。但是这并不妨碍我们积极配资这种资产,来平衡其他资产的波动率。

股神巴菲特在2009年谈到:从现在直到将来,黄金对你什么用也没有,只不过你看着它它看着你罢了,就像是一只不会下蛋的母鸡,只会坐在那里,还要不停地吃东西,黄金需要保险费用、保管费用等等。

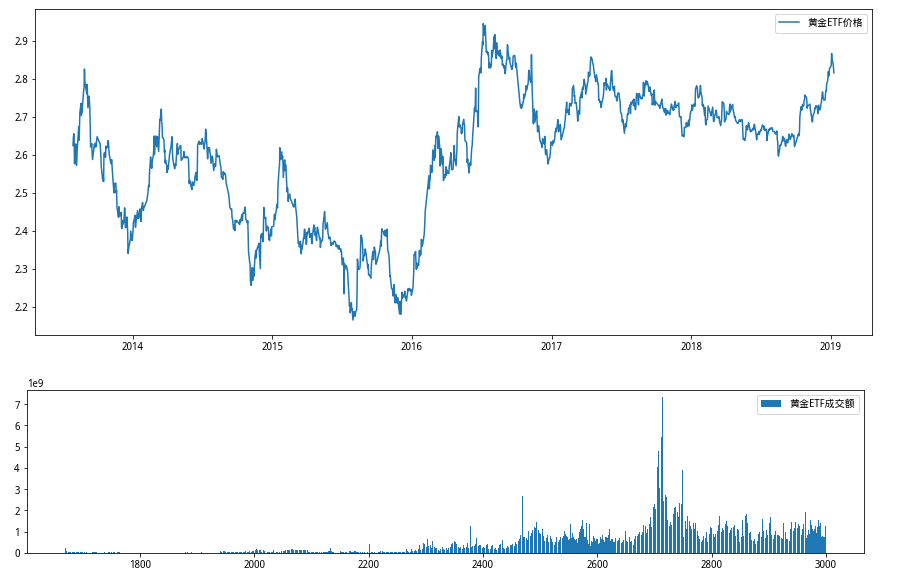

index_price = attribute_history('518880.XSHG',3000, '1d', 'close').close

index_money = attribute_history('518880.XSHG',3000, '1d', 'money').money

index_price.tail()

index_money

import matplotlib.pyplot as plt

plt.figure(figsize=(15, 6))

plt.plot(index_price)

plt.legend(['黄金ETF价格'])

plt.figure(figsize=(15, 3))

plt.bar(range(len(index_money)), index_money)

plt.legend(['黄金ETF成交额'])

plt.show()

但是我们通过观察黄金ETF的成交量发现,它在近几年显著放大,这说明了国内金融市场投资者越来越清醒地发现,需要进行多资产配置才能有效控制市场风险,而黄金和各类资产的低相关性,虽然难以通过择时切换持有,却为配置打下基础。