听说聚宽量化平台能做期货了,有管理员在群里喊了一句,结果很多小白们说“股票模型都没做好,期货不好做啊”,还有诸如“期货都是带杠杆的,容易爆仓”之类的话,这种人我能说什么呢……你们以为python就只能做股票?这个市场主要的可以被数量化交易的,远远不止股票,衍生品才是主力军。

没有在二级市场上谈笑风生的经验,根本没权力评价期货交易。商品期货的动量效应非常强,是做量化最好的选择,非常容易使用现有的分析工具把握。而且做中低频模型,如果你能够忍受回撤,就一定能获得收益。

动量效应,是商品期货模型的永久核心

什么是动量效应?简单说就是波动方向和之前一致,并且维持下去,我们做方向*易因此可以获得盈利。我们一定要明白动量是可以分析观测,并且把握的,而反转则是更倾向于随机的。随机波动非常可怕,这是我们大部分利润被消耗的核心原因,所以做模型,选品种,选周期一定要尽可能避免随机波动,且数据量尽可能大,这样才能准确观测把握动量波动。

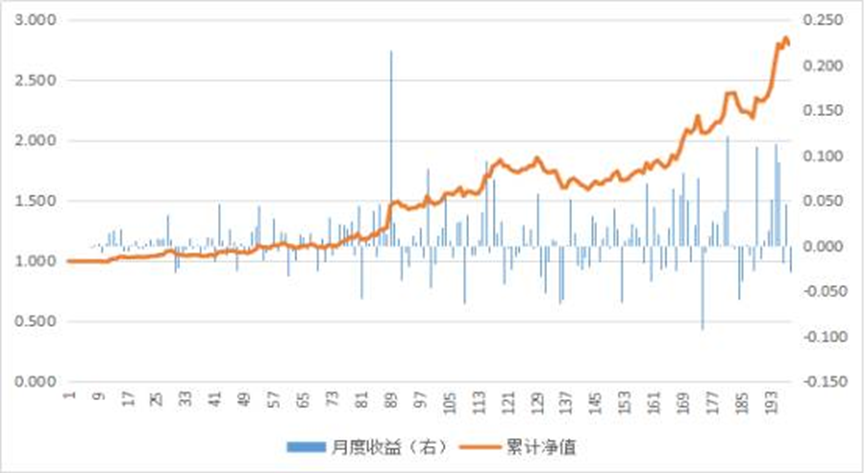

某期货品种的动量效应非常之强,实际上很多品种都是这样

对于资产价格来说,也存在类似的效应。当资产价格严重偏离其价值时,也会进入非稳定平衡态或者直接进入非平衡态。

大部分实证研究结论是中国股市的动量策略利润,只存在于形成期和持有期在4周以内的周期策略中,是非常稀少的;而西方国家股市的动量策略利润一般存在于形成期、持有期为中期(3-12个月)的策略中。

既然股票市场动量很少,那么股票模型的构建不能以时间序列为主,而是截面回归分析为主,此时期货时间序列模型的优势就产生了。这种模型相对容易开发,绩效容易分析。

知道这一点之后,我们要坚信做动量交易,也就是通俗意义上的追涨杀跌,其实是没有错误的,这就是市场上主要的波动特征。如果你偏要做什么反转策略,做什么马丁格尔,去外汇市场做吧,因为主要经济体的汇率都相对稳定,做反方向可以补仓降低成本,但是期货市场,如果你做错方向,及时止损是必须的,所以我们接下来这个模型虽然很简单,但是止损规则也非常刚性,百分比固定区间止损。

也有人说了,止损应该用波动率方法,和目前波动率正相关的一个止损区间,比如ATR止损才是更好的,对,我也明白,但是我一看聚宽社区里很多n*ie的小白,真担心讲点复杂的他们听不懂。

通过简单的方法表达动量

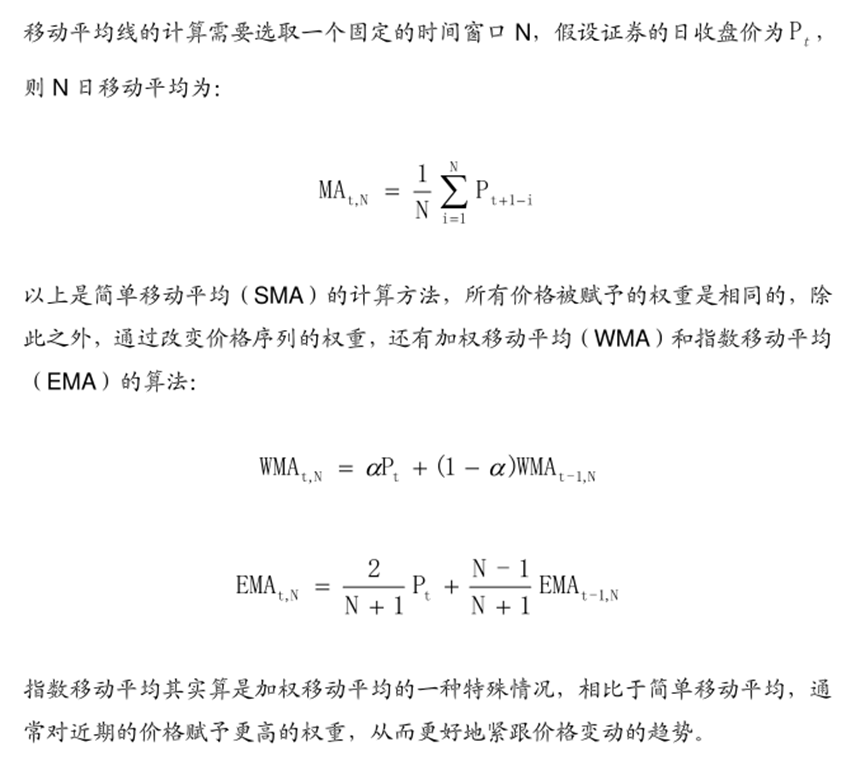

问题来了,表达基本的动量效应,我们用什么工具,回答是:均线类,斜率类,趋势类指标。均线类模型原理简单透彻,它衡量了价格近期均值,然后用当前价格是否高于或者低于均值,来做出信号判断。

这里可以在均线的计算方面做一些文章,比如说使用等权计算的MA或者使用权重随时间变化的WMA和EMA,还可以使用自适应变化的AMA。另一种方案是在规则方面做文章,使用单均线规则,使用双均线规则,或者使用多重均线规则,甚至构建出震荡规则或打分规则。

但是双均线,真的对于期货很有效,也很简单。双均线信号生成规则是利用两条均线的交叉来选择买卖点,它来自于对单均线策略的改进。而单均线策略本质上又是对于价差的数学变化处理。

移动均线(Moving *erage)是一个非常古老的方法,也有很多投资者把移动均线作为衡量买卖时机的准则,特别是20日线已经成为行业内公认的强弱分界法则。但是简单的股价穿越均线法择时容易产生假信号太多的弊病。大家可以构造这样的系统去测试,会发现此问题非常严峻。

对于投资决策而言,更多情况之下需要中长波趋势的判断,在这种情况下,我们采用快均线穿越慢均线,也就是所谓的双移动均线(Double MA)来进行择时,这种方式可以明显降低交易的频率,更容易把握中长波的趋势。

双均线容易产生较好绩效的原因是,其短期均线实质上用来降低噪音,表达一个短期趋势。长期均线来表达中长期趋势。所以这种系统一定程度上降低了噪音,带来了绩效提升,这种提升是以更慢的更谨慎的进场性能牺牲,抵消了更低了错误信号性能消耗。

参数是均线的一个重要属性,对性能起到决定性作用。

移动平均线的特点就是有一定滞后性,其变化滞后于市场的变化,一般时间窗口 越长,滞后性就越明显。不过,尽管短期的均线能减小时滞的程度,但其敏感性 更强,更容易受到市场噪音的干扰,产生虚假信号。因此,时间窗口长短的选择, 对于移动平均线最为重要,往往需要在滞后性和灵敏性之间作出平衡,常用的均线周期数是 5、10、20、40、60 等,这些周期用于日线上可以 近似转化为周、月、季等时间窗口。

日频双均线(多品种同参数)模型实现

如果你知道参数对于均线系统有多重要,就应该明白如果我们给各品种做参数优化,是一定可以做出来好的模型绩效,但是有一个巨大的问题是,样本内表现较好的参数,往往意味着样本外快速衰退……

所以到底应该如何做优化呢?

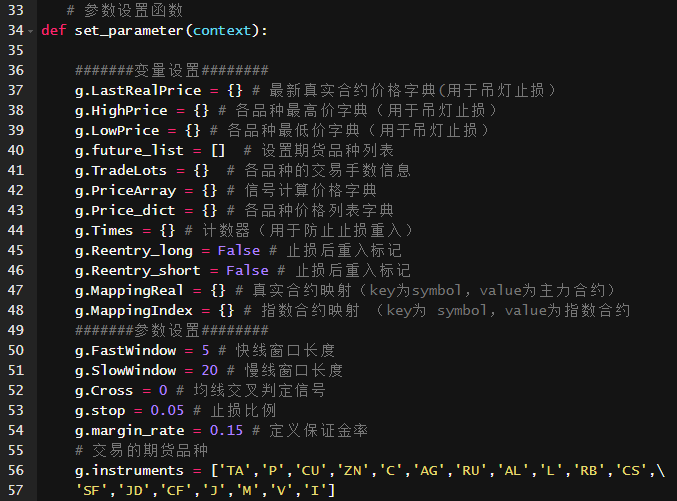

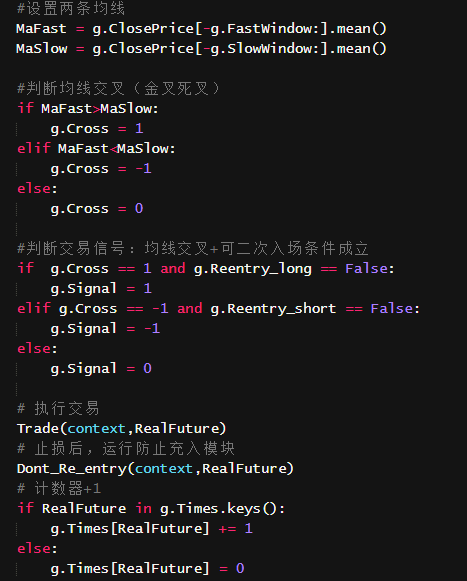

我的答案是,不优化。选择有常规经济意义的参数,所以在我们接下来的模型中,选择了5和20这个参数组合,5大概做了近期的短期趋势描述,20做了中期趋势描述。这样你也可以理解为,双均线的短周期参数,实际上在降噪。降噪是一个很重要的事,单均线和双均线的差异就在这里。

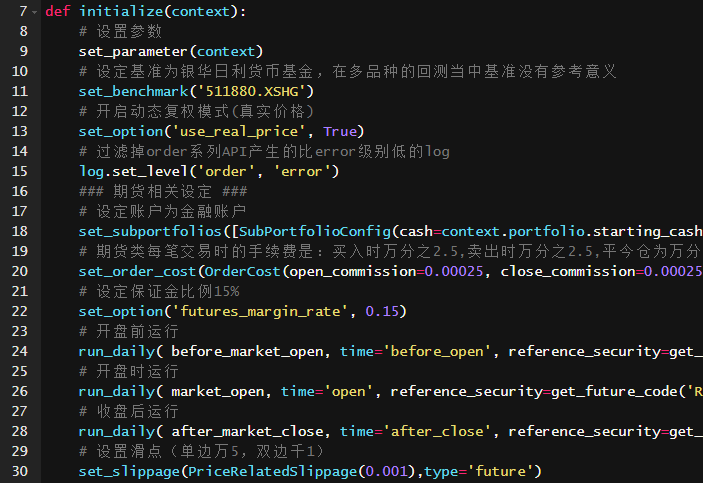

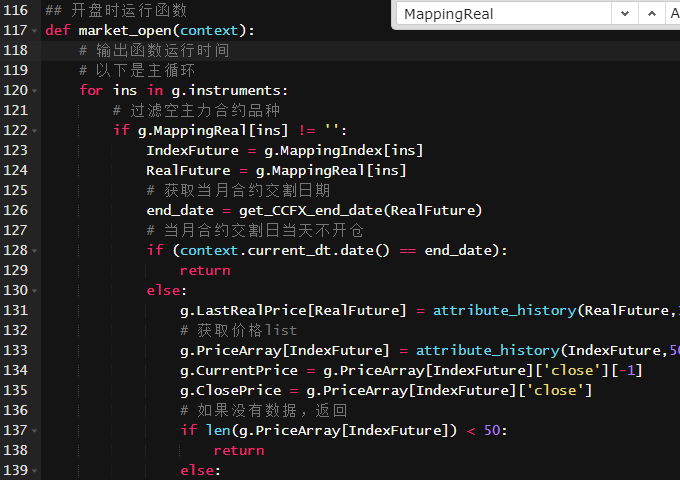

模型头部,我们首先定义了模型运行的初始环境,你可以看到我们设定的手续费和冲击成本,还是挺严格的,因为实际上期货的冲击成本并不高,大概在万分之5以内,对于千万元以内的资金,多品种手续费也大概是万分之1左右:

紧接着就是设定了初始参数

18个品种,涵盖农产品、黑色工业品、化工品、有色金属、贵金属。我不太喜欢交易太新的品种比如苹果,也不喜欢太贵的品种,比如原油。前者动量在短期内呈现爆发后,这个品种的中期基本面属性还需要观察,原油呢,占用保证金太多,一手太贵,开户交易还要考试,数据也太短,难以有统计说服力。

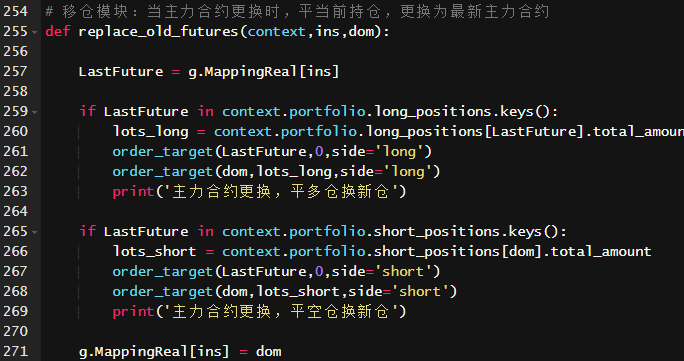

然后就是各种逻辑了,比如说移仓换月部分:

我为什么要着重说这部分逻辑,因为现在很多行业内的软件,在回测的时候,都是通过指数合约回测,并生成绩效。或者通过主力合约回测,然后交易者自己去除了每一个换月的跳空。这里存在不小偏差。

聚宽这个平台,保存了历史上所有的真实合约数据,我们可以在指数合约,如CU8888.XSGE这个铜期货指数合约上生成数据,然后在主力合约去映射交易。这样就保证了回测和实盘的一致性,这种基于python的回测软件,在采用了真实数据后,可以说对于用户比较负责。所以我们特意做了这个移仓换月函数,以后也希望聚宽的IT工程师,把这个做成系统函数,别让我们自己写了,写一次真够费事。

真正用于交易部分的逻辑,双均线金叉死叉,非常简单,你说你看不懂我真不相信。上过小学应该都明白均值的计算,这种简单有效的东西,在期货市场上并不失效,在股票个股上,则大都是反转风险因子,只有在股票指数上,才是有效的动量因子。

追踪止损一定不需要多讲,这个模块添加非常到位,比起硬止损(直接在开仓价位做一个幅度的止损)要更有道理,因为买入后应该看重的是市场价格变化,而不是你自己的持仓成本,你那点钱没人在乎,但是一个市场高点会影响很多人的判断。

止损后,必须防止重新入场,这是规矩。但是依然很多小白们不知道,可惜啊,期货市场上庄家割的就是你们。因为止损后主要的信号逻辑(如双均线本体)还是之前多单或者空单状态,止损是防止较快的市场变化,你必须确保系统在快速出场后,不重新冲入火场。所以必须要防止重新入场,这部分逻辑就不截图了,自己进去看吧。

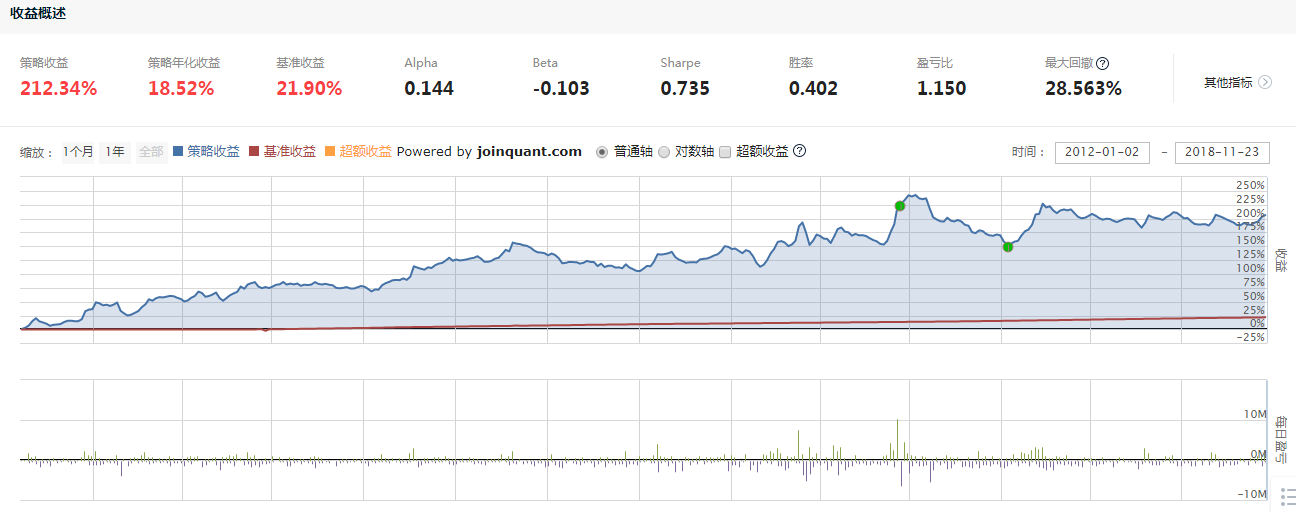

最终绩效如图,其实是非常简单的一个模型原理,即可获得如此绩效,你现在应该明白为什么要做期货了。需要注意的是,本模型的开仓头寸,也是简单的等资金分配,没有使用波动率倒数,或者其他更科学的方法,就是为了让你明白简单的动量因子在期货的有效性。

至于为什么要用python而不是用其他平台,我觉得编程语言的开放性,是主要问题,开放的语言更利于我们了解模型细节,了解模型函数的内部逻辑,进行更复杂的数据*,数据机器学习计算等等。