反向交易是一种马丁格尔方法,这样的系统提出在交易亏损之后使用双倍手数,这样在成功的情况下利润会抵消掉之前交易的亏损。

反向马丁格尔与经典马丁格尔的主要区别就是,在交易亏损之后是在反向加仓的,让我们来看一个例子:

您相信这样的策略能够获利吗?当使用在有趋势的市场时,为什么不呢?这个策略会帮您跟随趋势,如果您在第一个交易中犯错,您只要关闭它再在趋势的方向上开启一个新的交易就可以了。最重要的事情时使用足够大的止损,这样它就不会在市场无序动荡的时候不断止损了,我们将在文章的下一部分中讨论这一点。

在优化下面的 EA 交易时进行了很多测试,如果您想要最小化亏损的风险,我已经准备了一些需要遵守的规则,这些规则不是终极真理,但是对于所有测试过的交易品种和周期数都是适用的。

规则 1: 获利应当大于止损。

有关马丁格尔和反向马丁格尔技术的文章中,都建议止损应当等于获利,但是测试证明了这种观点时错误的。在所有在市场上的测试中,使用相等的止损和获利都会导致亏损。您获利的唯一机会就是把获利设为至少相当于两倍的止损,

这两个参数之间的最优比例依赖于特定的金融资产品种。例如,对于 GPBUSD,比例大约为3:1 或者 4:1;对于 EURUSD,它可以是2:1,也可以是4:1。

2:1 的意思是获利水平应当等于止损的两倍,也就是说,如果止损是40点,获利应当等于80点。

规则 2: 止损要足够大.

在一定波动范围的市场中,例如外汇交易,在反向策略中使用小止损会导致存款的亏损,所有进行过的测试都证明了这个规则。

在下面的 EA 中, 我们将会使用40到90个点的止损,请记住,因为货币交易品种小数点后有5位或者3位,所选的止损和获利应当乘以10 (我不知道为什么,但是在发布于文章部分的EA交易中都是这样做的),也就是说实际的止损是400到900个点。这可以与该金融产品的平均每日波动来比较,

低于400个点的止损值可能不论获利多大都会造成亏损。这个规则的唯一例外会在下面给出,它是关于每天只进场一次的策略的。

规则 3: 时段选择不能太小。

使用大的止损和获利值会减少策略对时段的依赖,仓位会在很长时间内持有 - 从一天到一个或多个星期,但是要注意,在低于M15的时段使用策略,利润会降低。而在高于 H1 的时段上使用也是这样,它会导致交易数量下降。

规则 4: 在适当的时间停止。

从理论上,如果您在亏损仓位之后保持开启新的仓位,您最终总能获利,但是在实际应用中,不断地以双倍交易量开启新的仓位会导致亏损或者完全爆仓。

测试显示,在一定数量的反向交易后利润会开始下降,直到存款全部亏光。这很容易解释,在进行了 N 此亏损交易后的交易量会非常大,如果它又亏损平仓,存款或者会完全亏光或者也可能会亏损很厉害,恢复需要很长时间。

实验中取得的最优反向数量是8,对于一些交易品种,这个数字在止损较小的时候可能会大一些。

在测试中我们将使用8,因为它在大多数情况下都是最合适的,尽管对于一些指标来说,7或9的数值可能更合适。

在本文中,我们将不会探讨开发使用反向马丁格尔方法的 EA 交易的过程,假定我们已经有了一个。EA 交易的源代码在下面的附件中,

可以在 EA 交易的设置中启用某些指标,如需这样做,只需要把想要的指标周期数设为非零值:

在测试中,我们将依次启用每个指标来找出哪个指标是最适合于反向技术的。如果您要进行您自己的测试,不要忘记关闭之前的指标,这样它就不会影响到测试结果。或者您也可以下载所需指标和交易品种的 SET 文件,SET 文件在本文的附件档案中。

请记住本文的目标不是开发有最大获利能力的 EA 交易,所以,我们只会优化指标参数和止损获利水平的数值。指标参数的优化是与止损和获利分开的,所以,得到的结果可能不是最优的,但是它们非常符合我们的目标。

另外,第一个交易的最佳方向是在优化时选择的 (买入,卖出或者任意). 所有其它 EA 交易的设置都没有改变。

我们将会使用两个可能最常用的交易品种来测试 EA : EURUSD 和 GBPUSD。

测试的时段: M15.

时间段: 尽最大的可能,从1998年到2018年7月,差不多等于20年。

首先,我们将测试指标与反向交易技术结合的运行情况。然后,我们将不使用反向交易,使用固定手数进行测试。我们将只使用一种交易品种来测试不使用反向交易 — EURUSD. 因为这篇文章的主要目的是反向交易。

对于每种变化,我们将选择指标中最大获利的参数以及止损点和获利点。然后是利润最高的方法的图表,完整的测试报告在附件中。

所有的测试都将在 M1 OHLC 模式中进行,因为我们工作于 M15 时段,这将不会很大程度影响我们的测试,但却能极大加快它的速度。

我尝试在测试过程中遵循一定的原则,这样来为所有的指标提供类似的条件。特别是:

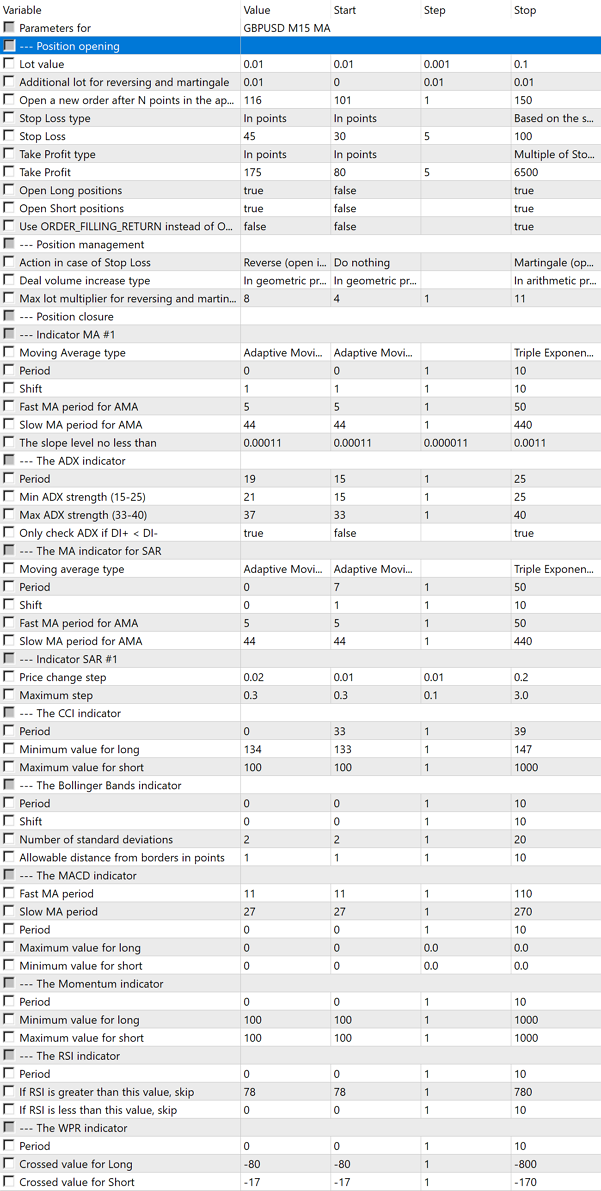

让我们看一些 EA 交易的参数:

其它与指标不相关的 EA 交易参数最好就设为默认的样子。

现在让我们探讨在这个 EA 交易中是如何执行反向交易方法的,实际上它非常简单:

因为仓位和订单的存在与否是在新柱开启的时候检查的,也就是每15分钟一次,所以也有一点可能订单在15分钟内触发并且止损关闭,这将会打断反向交易序列,因为 EA 交易将没有办法创建新的挂单。

这一点我们可以接受,因为测试结果中显示,在新柱开启的时候做检查比在下一个分时的时候检查和创建新订单能够更多地获利。

现在,让我们转到反向交易。这是一个有趣的情况: 在反向马丁格尔交易中,第一个交易的时间和方向没有关系。即使第一个交易是不成功的,相反方向上的下一个交易可以修正这个错误。

所以,我们不需要搜索好的入场点,我们可以在任何想要的时间入场。在理论上,反向交易技术可以当成一个独立的交易系统。让我们来验证它,

在我们的例子中,如果对于某交易品种没有仓位,我们将会每15分钟就入场,

入场方向没有关系... 如果不是为了测试结果,就没有关系。

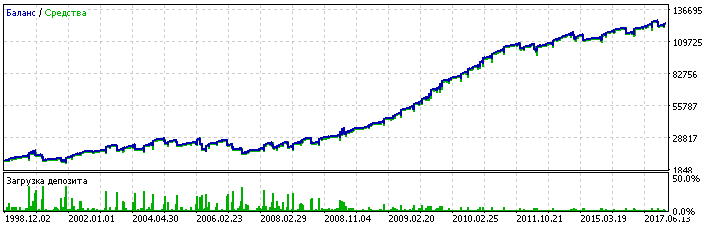

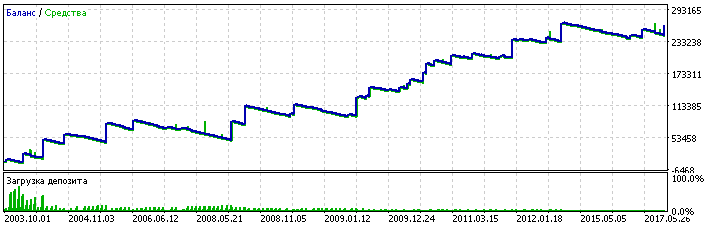

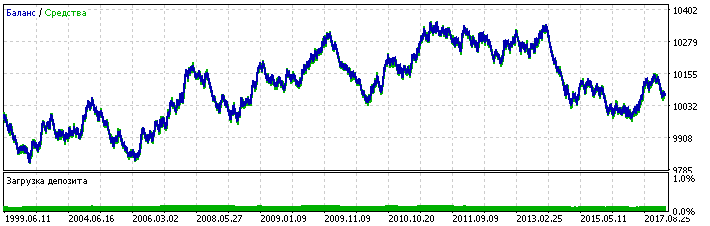

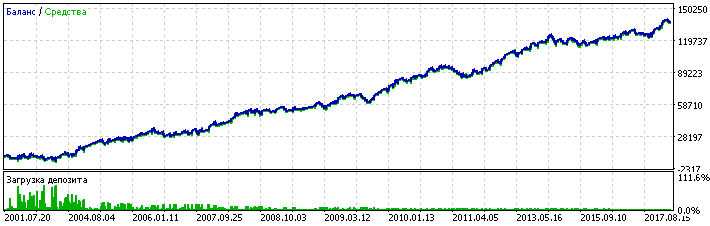

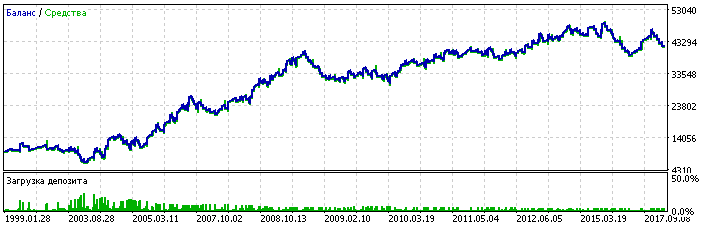

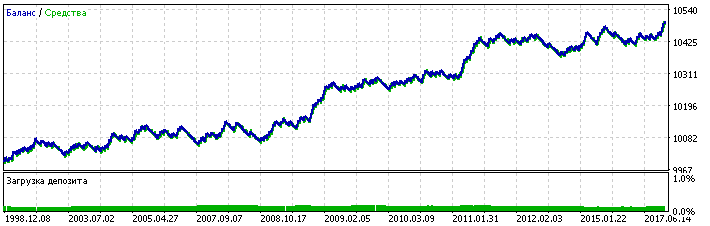

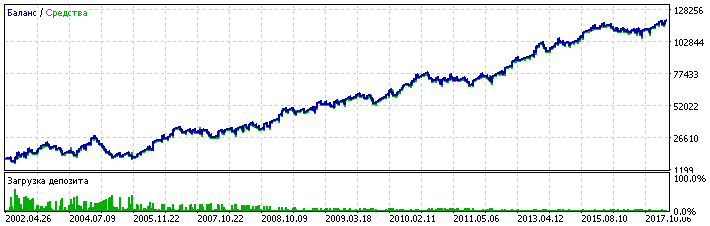

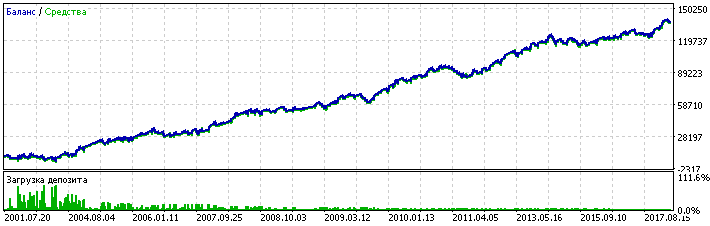

所以,这里是 GBPUSD 余额图表, 其中 SL 85 而 TP 190:

一共由 2647 个交易,在20年中,EA 取得的利润是 115,115,它等于每年 57%。

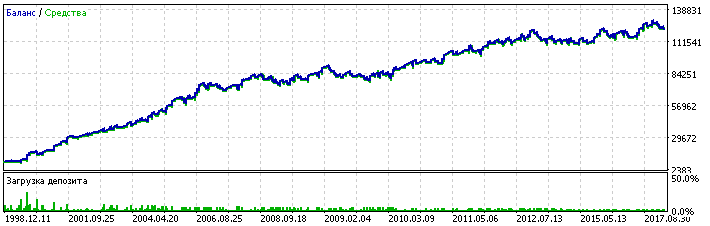

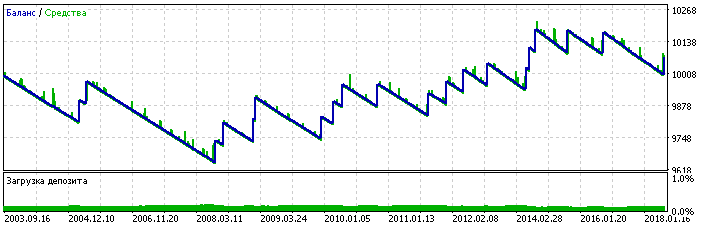

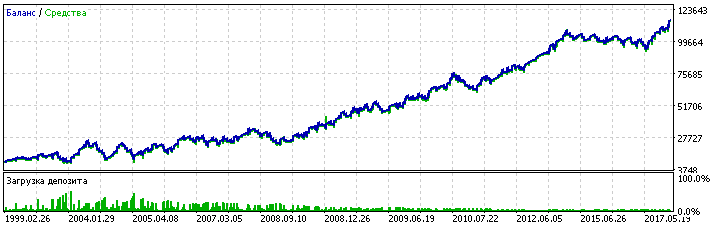

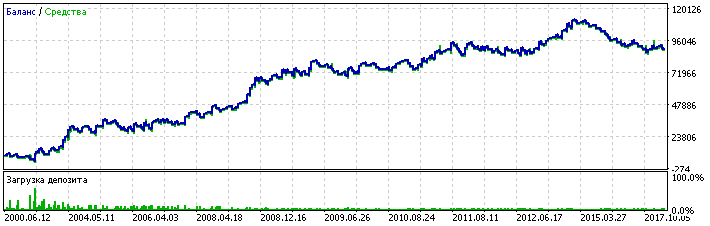

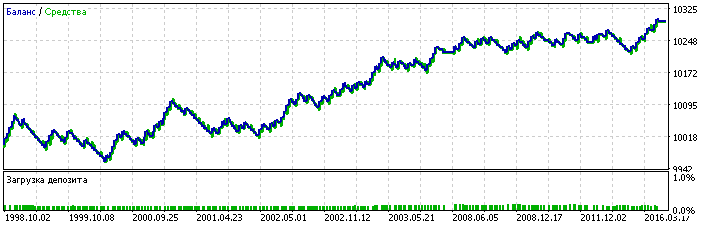

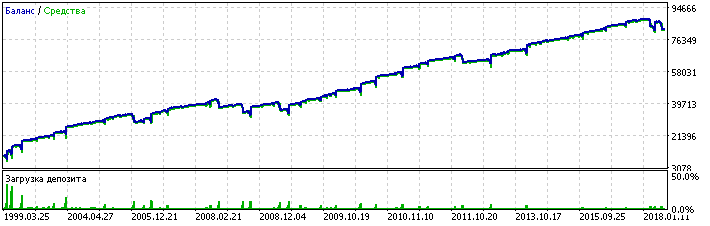

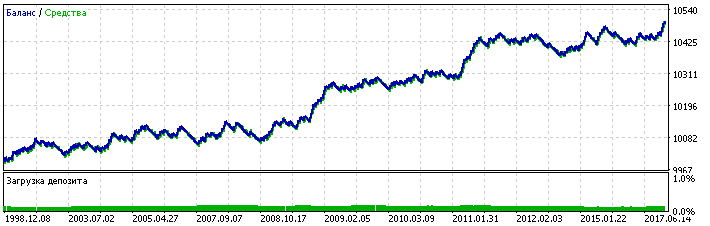

这里是 EURUSD 余额图表,其中 SL 45 而 TP 175:

一共有 3693 次交易,利润: 117,521. 这相当于每年 58%。

对于 GBPUSD 和 EURUSD, 我们只开启卖出仓位,如果启用了买入仓位,利润就变少了。但是策略还是保持盈利的。这表明反向交易可以用作自给自足的交易系统,我们已经成功在两个交易品种中在过去的二十年中取得了利润,

尽管余额图表不是很漂亮。特别是 GBPUSD 在从 2004 到 2008 年中都没有任何利润的增长,但是,也没有大的回撤。

EURUSD 的余额图表要好一些,但是还是有一到两年的持平时间段。

尽管如此,反向交易的获利能力还是很明显的。我想没有必要展示不使用反向交易的余额图表了。从逻辑上,它们应当是亏损的。

有一个有趣的交易系统:它不使用任何指标,而是使用的一些其它方法。方法思路如下: 如果您一直在同一时间入场交易,使用小的止损和大的获利,则很有可能您会获利。

看起来似乎很荒谬,但是,我想这种方法可以用于交易一些指数。例如,对于道琼斯指数,如果您在 16:25 或者 16:30 入场, 也就是在股票市场开市之前。通常,在这个时间内会有较大的波动,可能会有趋势开始。

实际上,它适用与指数交易并显示出了很好的获利能力,即使没有反向交易也是这样。但是这种策略会在外汇交易市场上展示出好的结果吗?

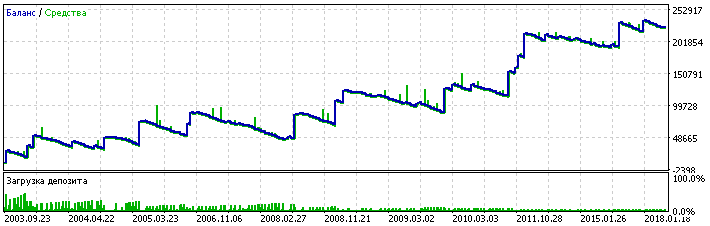

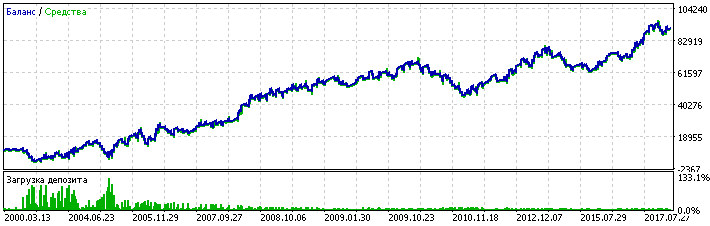

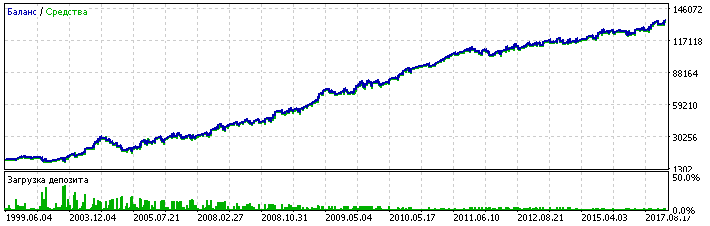

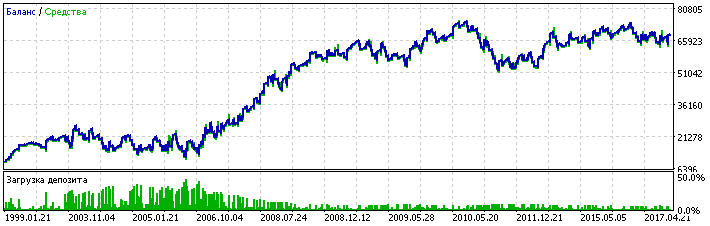

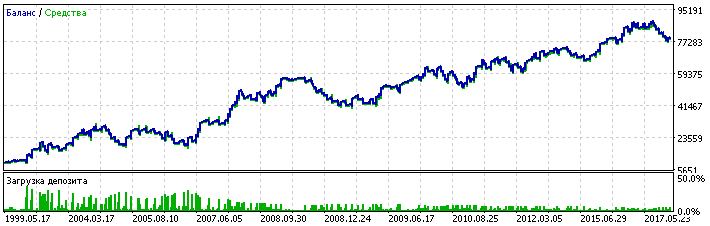

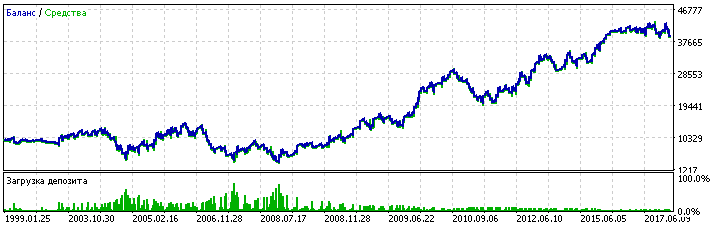

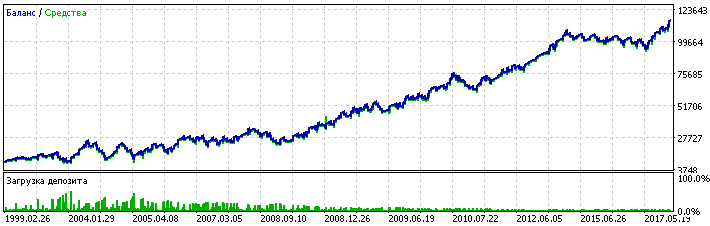

很令人惊讶,对于 GBPUSD, 有两个时间段非常适合这个交易系统的工作,分别是 15:15 和 19:45,我不知道为什么是这个时间,但是请看一下余额图表 (在 19:45 入场, SL 20, TP 750):

总共有 1788 次交易。利润: 215,834. 这等于每年 107% ,

在二十年中每年100% 的利润是非常震撼的,之前讨论的所有指标都没有提供这样的获利能力。

当然,这个系统有很长时间段的亏损,但是使用20个点的止损和750点的获利,这样一个获利的交易可以抵消数以百计的亏损交易。

请注意,我另外在系统中做了几点改变,上面的获利是通过不在星期五入场交易和不在夏季 - 六月,七月和八月交易而获得的(我禁止了对应的入场交易)。如果允许在任何月份任何日子来入场交易,余额图表和总利润会变差一些,尽管策略还是会保持获利,显示出很好的结果。

另外,使用相同的规则 (禁止在星期五和夏季月份交易) 对于 EURUSD 交易品种也是适用的。但是,只在八月份禁止交易而不是在所有夏季月份禁止交易的话会显示出更好的结果。就算我们另外禁止了六月和七月,这大约会减少1000美元左右的利润。

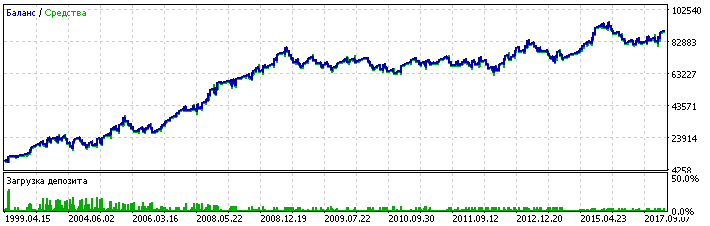

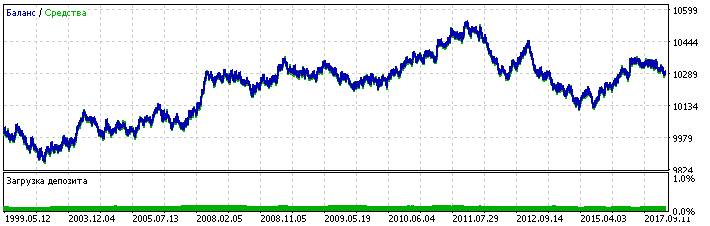

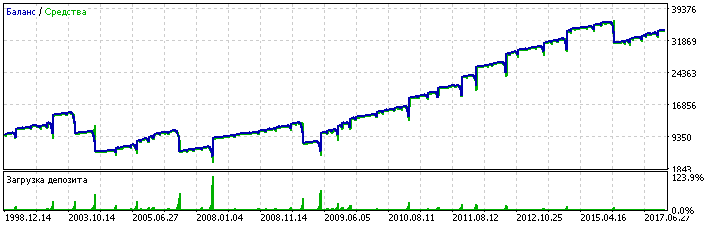

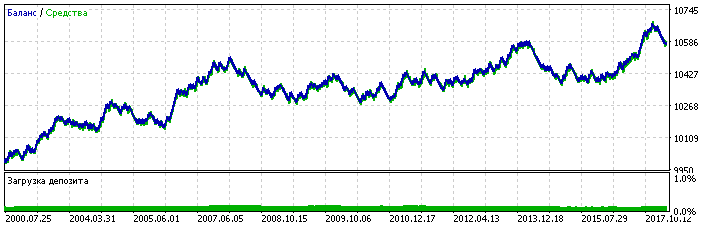

这里是 EURUSD 图表,其中 SL 20, TP 680:

一共有 1379 次交易,利润: 256,280. 相当于每年 128% 。

一个非常有趣的现实情况:禁止在星期五交易在这两种情况下都能够增加利润。为什么是星期五呢?外汇市场上的三倍隔夜息是在星期三收取的,所以星期五是普通的一天。也许,在周末之前动荡性会增加,所以止损更容易触及吧。

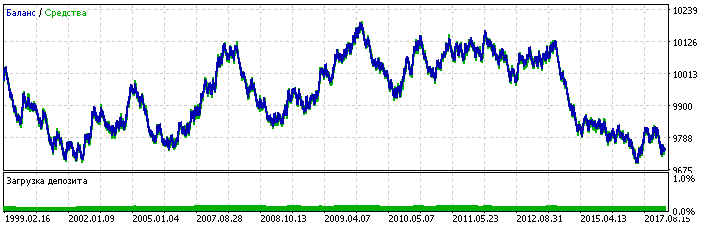

现在让我们看 EURUSD 图表 (SL 20, TP 900), 每天入场一次而且使用固定手数,也就是没有使用反向交易:

共有830次交易,利润: 69. 在这种情况下,利润更像是随机获得的。

让我们尝试通过使用标准指标来改善交易结果。

布林带

入场买入条件:

这里是 GBPUSD 余额图表 (SL 44, TP 167):

4158 次交易利润: 81,894. 这等于每年 40%,

图表显示出没有明显改善,利润甚至比不使用指标交易更少。

现在,这里是 EURUSD 余额图表,其中 SL 45 而 TP 160:

3135 次交易,利润: 77,090. 相当于每年 38% ,

图表变得更差了,利润继续下降。

不使用反向交易的 EURUSD 余额图 (SL 80, TP 180) 看起来很差:

交易数: 1358. 利润: 74.

平均方向性移动指数 (ADX)

指标将会如下使用: 如果 ADX 值大于参数值,并且 DI+ 高于 DI-, 就不应该入场交易,在所有其它情况下都开启一个买入仓位。

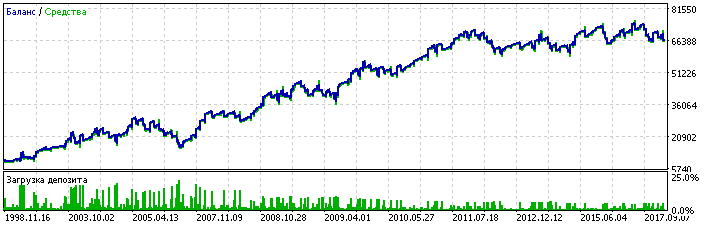

GBPUSD 余额图表, SL 45, TP 140:

交易数: 5795. 利润: 120,043. 这相当于每年 60%,

结果要好多了。使用 ADX 指标,与不使用指标交易相比,会使利润增加,增加的利润不是非常多。交易数量也增加了两倍,因为止损值更低了。也有比较平缓的区间: 1998-2004, 2005-2008, 2015-2017.

EURUSD 的余额图表和不使用指标交易 (SL 45, TP 140) 相比差别不大:

交易数: 3903. 利润: 116,791. 这相当于每年 58%。

不使用反向交易的 EURUSD 余额图表看起来差得多,然而还是有一个小的向上趋势的 (SL 45, TP 140):

交易数: 3613. 利润: 283.

商品通道指数 (CCI)

买入入场条件: 指标值超过对应的参数,卖出入场基本上没有获利,所以我们只启用买入入场。

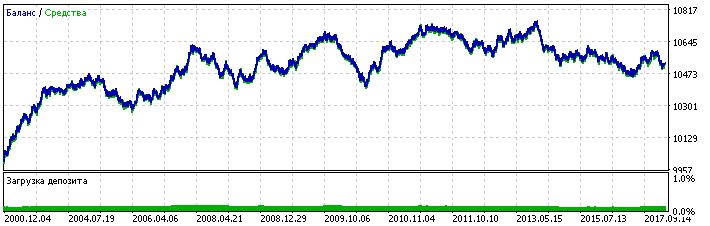

GBPUSD 余额图表 (SL 40, TP 135):

交易数: 5285. 利润: 132,990. 这等于每年 66%,

结果甚至比使用 ADX 指标还要更好,但是,利润没有比不使用指标交易更高。还是有一些持平的时间段。在这些时间段中,回撤没有像使用 ADX 那样大, 但是比不使用指标交易要大。

EURUSD 余额图表, SL 45, TP 230:

交易数: 2381. 利润: 78,913 或每年 39%. 结果要比完全不使用指标要差的多。

不使用反向交易的 EURUSD 余额图表只有在2005年之前有明显的上升趋势 (SL 90, TP 120):

交易数: 1687. 利润: 522.

动量指标

这个指标的用法和前一个指标类似: 指标值超过了对应参数的时候进行买入入场。

GBPUSD 余额图表, SL 45, TP 170:

交易数: 4775. 利润: 81,398. 这等于每年 40%,结果并不很震撼。

EURUSD 余额图, SL 40, TP 185:

交易数: 3625. 利润: 30,896 或每年 15%,结果也不是很好。

无反向交易的 EURUSD 余额图 (SL 60, TP 140):

交易数: 258. 利润: 296.

移动平均 (MA)

入场买入条件:

卖出入场条件和买入条件相反。

GBPUSD 余额图表 (SL 46, TP 174):

交易数: 2788. 利润: 73,020. 也就是每年 36%,这比不使用指标交易要差得多。

EURUSD 余额图表, SL 95, TP 175:

交易数: 829. 利润: 24,397 (每年 12% ). 这是个很差的结果。

与之前比较,不使用反向交易的 EURUSD 余额图表看起来更好 (SL 40, TP 145):

交易数: 610. 利润: 493.

移动平均聚合分离指标 (MACD)

如果 MACD 柱形图低于信号线,就进行买入交易,如果柱形图高于信号线,就进行卖出交易。

GBPUSD 余额图表, SL 45, TP 170:

交易数: 4394. 利润: 29,392 (每年 14%). 不使用指标交易则显示出好得多的结果。

EURUSD 余额图表, SL 50, TP 165:

交易数: 2895. 利润: 56,692. 这相当于每年 28% ,这也比不使用指标进行交易要差的多。

不使用反向交易的 EURUSD 余额图表 (SL 80, TP 175):

交易数: 1620. 利润: -255.

这是在不使用反向交易时造成亏损的唯一一个指标。

威廉姆斯的百分比范围 (WPR)

如果当前柱的 WPR 值大于在 EA 设置中的参数值,并且前一个柱的 WPR 比EA 设置中的参数值低,就开启一个买入仓位。

GBPUSD 余额图表, SL 45, TP 170:

交易数: 3577. 利润: 110,077. 这等于每年 55%,这是个很好的结果,至少它比不使用指标交易要更好。

EURUSD 余额图表 (SL 90, TP 185):

交易数: 1180. 利润: 72,469 (37% per year). 这并不是最好的结果,

不使用反向交易的 EURUSD 余额图表中显示,在 2008 年有上升趋势,而之后有一个持平的时间段 (SL 95, TP 195):

交易数: 626. 利润: 573.

现在,让我们在一个表格中显示出所有的结果,并且从中选择出适用于反向交易技术的最能获利的指标和交易系统,

这里是用于 GBPUSD 的表格:

| 策略 | 净利润 | 利润因子 | 交易数 | 最大回撤 | 获利交易百分比 | 止损 | 获利 |

|---|---|---|---|---|---|---|---|

| 不使用指标 | 115,115 | 1.24 | 2647 | 14,269 (47.61%) | 31.92 | 85 | 190 |

| 每天一次 | 215,834 | 1.68 | 1788 | 54,900 (53.64%) | 3.02 | 20 | 750 |

| 布林带 | 81,894 | 1.21 | 4158 | 26,170 (36.14%) | 20.9 | 44 | 167 |

| ADX | 120,043 | 1.28 | 5795 | 16,823 (62.52%) | 24.31 | 45 | 140 |

| CCI | 132,990 | 1.36 | 5285 | 15,171 (14.81%) | 23.77 | 40 | 135 |

| 动量指标 | 81,398 | 1.2 | 4775 | 23,996 (24.84%) | 21.97 | 45 | 170 |

| 移动平均 | 73,020 | 1.26 | 2788 | 17,261 (29.87%) | 20.48 | 46 | 174 |

| MACD | 29,392 | 1.14 | 4394 | 11,309 (77.69%) | 20.3 | 45 | 170 |

| WPR | 110,077 | 1.33 | 3577 | 17,923 (62.78%) | 21.44 | 45 | 170 |

关于 EURUSD 的汇总表格:

| 策略 | 净利润 | 利润因子 | 交易数 | 最大回撤 | 获利交易百分比 | 止损 | 获利 |

|---|---|---|---|---|---|---|---|

| 不使用指标 | 117,521 | 1.37 | 3693 | 13,063 (10.24%) | 21.04 | 45 | 175 |

| 每天一次 | 256,280 | 2.02 | 1379 | 39,447 (44.84%) | 3.92 | 20 | 680 |

| 布林带 | 77,090 | 1.25 | 3135 | 16,616 (20.88%) | 21.15 | 45 | 160 |

| ADX | 116,791 | 1.39 | 3903 | 18,356 (71.11%) | 24.49 | 45 | 140 |

| CCI | 78,913 | 1.26 | 2381 | 25,817 (22.97) | 17.01 | 45 | 230 |

| 动量指标 | 30,896 | 1.17 | 3625 | 10,663 (16.43%) | 18.23 | 40 | 185 |

| 移动平均 | 24,397 | 1.35 | 829 | 11,586 (76.72%) | 35.34 | 95 | 175 |

| MACD | 56,692 | 1.21 | 2895 | 14,388 (47.37%) | 23.11 | 50 | 165 |

| WPR | 72,469 | 1.75 | 1180 | 9,987 (23.57%) | 32.03 | 85 | 195 |

我们将不把每天一次策略与其它系统做比较,它比所有其它情况都好。

对于其它策略,不使用指标的系统的获利能力和使用指标信号相比没有明显变差。

甚至对于 EURUSD 不使用指标来交易显示出更好的获利能力。这种纯粹的策略有使用 ADX 指标的交易策略才能相比。但是它在最大回撤方面表现差得多,并且从利润和交易数量角度看与不使用指标来交易非常类似。

对于 GBPUSD 的交易,ADX 和 CCI 指标可以帮助提高结果,但是提高也不是很明显, 而利润图表上有更大的回撤,交易数量变成了双倍。让我们看看这些图表. ADX 指标:

CCI 指标:

CCI 图表看起来比 ADX 好很多,它的上升要平滑得多,而亏损期间更少,也有更大的利润。

最后,让我们看看不使用反向交易的 EURUSD 的结果:

| 策略 | 净利润 | 利润因子 | 交易数 | 最大回撤 | 获利交易百分比 | 止损 | 获利 |

|---|---|---|---|---|---|---|---|

| 每天一次 | 69 | 1.04 | 830 | 375 (3.75%) | 2.41 | 20 | 900 |

| 布林带 | 74 | 1.01 | 1358 | 385 (3.7%) | 31.96 | 80 | 180 |

| ADX | 283 | 1.02 | 3613 | 434.01 (4.11%) | 25.27 | 45 | 140 |

| CCI | 522 | 1.06 | 1687 | 307.43 (2.87%) | 45.29 | 90 | 120 |

| 动量指标 | 296 | 1.3 | 258 | 113.32 (1.12%) | 36.43 | 60 | 140 |

| 移动平均 | 493 | 1.27 | 610 | 86.99 (0.83%) | 26.56 | 40 | 145 |

| MACD | -255 | 0.97 | 1620 | 502.68 (4.93%) | 31.73 | 80 | 175 |

| WPR | 573 | 1.14 | 626 | 232.3 (2.21%) | 38.18 | 100 | 195 |

最有趣的结果是在使用简单移动平均的时候获得的,与其它指标相比,这个策略显示出更低的最大回撤和更多的利润,我们可以增加移动平均策略的手数大小,这样最大回撤就与反向交易策略类似了,而利润也几乎等于那些策略。使用最大回撤 16,000, 利润将大约是 90,000.

其它指标,除了动量指标之外,显示的获利能力都很差,也就表明在真实交易中它们可能会变得没有办法获利。

现在是时候下些结论了:

结论 1. 实际上没有技术指标能够在单独使用时提供稳定和持续的利润,至少在没有正确的资金管理时不能。唯一的例外是移动平均,虽然这是最古老的技术指标之一,但它生成了在20年中平滑上升的图表。

这个策略可以通过使用基于时间的入场过滤器来进一步提高。

结论 2. 反向交易可以用作一种自给自足的交易系统,使用额外的指标会影响它的效率使之走向负面。也许这样的结果是与大的止损水平和超大的获利水平相关的 - 指标无法预测这样大的变化。另一个造成这样的原因可能是指标的使用不正确,也许使用更小的止损或者更大的指标周期数会好一些。

结论 3. 有一种观点认为反向马丁格尔系统是一种风险很高而明显会亏损的策略,我希望这里提供的一系列测试可以证明这个观点、至少“明显亏损”的说法是错的。

只要正确使用反向交易,没有任何一个使用某指标的交易系统会亏损,另外,不使用反向交易会亏损的策略,在使用了反向交易技术后就变得获利了。而且,使用反向交易并没有使策略亏损得更多。

结论 4. 当然,反向交易技术不能在一个月内从一美元赚到一百万美元,取得的利润 (与初始存款比较) 不是很突出,但是,这样的策略可以让您享受亏损 — 之前亏损得越多,获得的利润就越大。

这句话看起来很奇怪,在理论上,最终获得的利润应当总是等于初始交易的值,其余的利润是用来抵消之前的亏损的。如果使用的获利和亏损值是相同的,这一点没错。而因为我们的获利比止损大2到5倍,利润中除了等于初始交易的部分,我们还会取得最终交易中全部交易量所得的利润,它等于止损和获利之间的差距。

当使用这样大的获利值时,不需要增加每次反向交易的交易量,或者,我们可以每两次或者每三次增加一次交易量。这可能可以减少回撤并增加反向交易的次数,尽管这种情况下利润可能会更低。

结论 5. 反向交易确实是高风险策略。查看一下最大回撤:在所有上面的结果中,回撤都超过初始存款。

结论 6. 所以反向交易是什么呢?

它是圣杯吗?很明显,它不是。反向马丁格尔不会使亏损消失,它可能只是把它们推迟一些时候。使用反向交易,我们不能期待巨额的利润。

那么它是错觉吗?不,它也不是。反向交易可以使您获利,虽然小,但是非常稳定。这里关键的一点是初始存款要多。

所以,反向交易是什么呢?很明显,它是一种普通的交易策略,

是否使用反向交易完全在于您自己的决定。一件绝对肯定的事: 反向交易需要大额的存款。为了保持住最大回撤,不会有一直亏损的系列反向交易 (即使您使用最小的初始手数) 您需要有不少于 $3,000 的存款,使用 3000 美元的风险来获得 100,000 不是件简单的事情,

然而,投资30到100美元,使用这些来冒险取得1000美元的利润就要简单多了。

但是所需的最小存款是 $3,000, 那么应该怎样使用 $30 来使用反向交易技术呢?当然,在分值账户中就可以了,这样,30美元就变成了3000。

文章到这里就结束了,用于测试上述策略的 EA 交易位于下面的附件中。把 EA 的 MQL5 和 EX5 文件保存到 Experts 文件夹,Strategies 文件夹应当保存到 Include。另外,档案中还包含 EA 交易对于不同交易品种和指标参数的 SET 文件,所有的 HTML 格式的策略测试器报告也在附件中提供。

本社区仅针对特定人员开放

查看需注册登录并通过风险意识测评

5秒后跳转登录页面...

移动端课程