期权的分类和使用

对于企业而言,规避原材料或产成品价格波动风险已经是市场共识。目前国内市场上规避风险的金融工具,主要包括远期交易、期货、期权、掉期等。企业主要使用期货,期权的使用范围正在扩大。

期权作为套保工具,使用范围在快速扩大,主要是本身的特点决定的。期权本质上是付出一定的资金,获得一种远期的选择权。从是否标准化的角度区分,期权可以分为场内期权和场外期权。

场内期权(traded options )也称为“交易所交易期权”或“交易所上市期权”,在集中性的金融期货市场或金融期权市场所进行标准化的金融期权合约交易。

Over th场外期权(e Counter Options,一般简称为OTC options,也可译作“店头市场期权”或“柜台式期权”),是指在非集中性的交易场所进行的非标准化金融期权合约的交易。

场内期权与场外期权的最主要区别就表现在期权合约是否标准化。场外期权的性质基本上与交易所内进行的期权交易无异,两者不同之处主要在于场外期权合约的条款没有任何限制或规范,例如,行使价及到期日均可由交易双方自由厘订,交易所内的期权合约是以标准化的条款来交易。场外期权市场的参与者可以因各自独特的需要,量身订做一份期权合约和拟定价格,然后通过场外期权经纪人寻找交易。交易所辖下的场内期权,均是通过交易所进行交易、清算,而且有严格的监管及规范,所以成交价、成交量、未平仓合约数量等数据比较透明。由于套保企业的需求各种各样,这就决定场外期权有着较为广阔的需求空间。

期权套保分析

套期保值,就是保证原材料或产成品价格在大幅波动时,公司的生产成本或产品利润空间已经锁定,生产经营不受影响。按照这种逻辑,期货套保完全可以实现这个目标。不过,采用期货套保,价格向着期货有利的方向进行,期货盈利,现货相对亏损,结果皆大欢喜;如果价格向着期货不利的方向发展,期货亏损,现货相对盈利,结果可能没有预期的乐观。

从套保的结果分析,企业对使用期货套保和使用期权套保的期望截然不同。在使用期货套保的时候,企业期望价格向有利于期货价格的方向运行,虽然结果是期货和现货的盈亏相冲抵,但期货是盈利的,企业乐于接受。在使用期权套保的时候,企业期望价格向期权不利的方向运行,运行的幅度越大越好,带来的结果是期权损失一定量的权利金,现货获得更大的盈利空间,现货的盈利远多于期权的权利金,套保的结果是增加的利润空间。

总之,采用期货进行套保,无论做对还是做错,结果都不会变化,只不过做对的结果更容易让企业所接受。采用期权进行套保,企业更希望套保是做错的,这样可以获得更多的利润空间,尤其是价格向套保相反的方向变化,幅度越大,结果越好。

企业运用场外期权的策略分析

无论是单纯的投机交易,还是套期保值操作,或者是套利交易,期权都有很多组合策略。由于交易的目的不同,在选择交易策略时的侧重点也不同。投机交易或套利交易,投资者的交易目的都是为了获取价差,从而盈利,在选择交易策略时,侧重于成本收益和盈利的概率,很多策略都带有止损设置或策略本身风险有限。套期保值者,其主体大多数是和套保品种相关的实体企业,其交易目的是为了规避价格波动风险。因此,在选择策略时,更注重策略的投入成本。这也是零成本期权组合备受套保者欢迎的主要原因。

企业套保者在选择期权套保组合策略时,在能够有效锁定成本或利润的情况下,期权组合策略的成本是关键因素。对于部分微利企业而言,利润很低,如果期权或期权组合的初始投入权利金偏高,套保结果是正确的,也达不到既定的套保效果,这就意味套保操作的失败。因此,策略的选择,是套保成败的重点。

1.场内期权组合

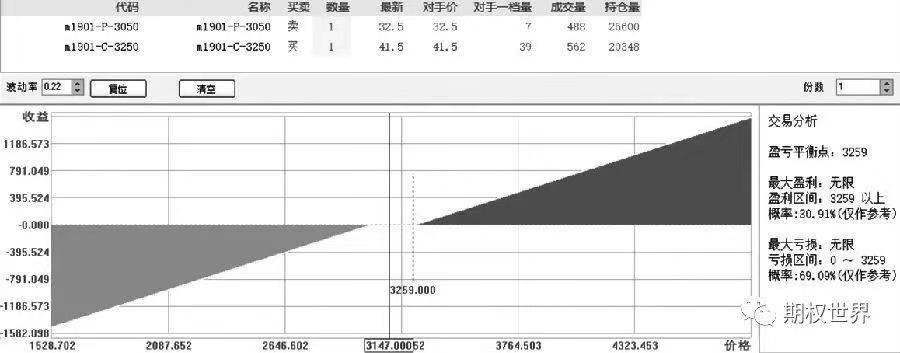

图为场内期权套保组合损益平衡

例如,某养殖企业认为中美贸易摩擦短期不会妥善解决,豆粕价格受此事件影响,价格或将进一步上升。为了锁定2019年1月份豆粕采购成本,该企业套保决策小组认为有必要对原料进行套保操作。比较期权和期货的套保结果:如果采用期货套保,目前M1901合约价格3150左右,锁定没有弹性空间。如果在期权上锁定,后期豆粕价格下跌还有一定的盈利空间。如果上涨,即使出现一定的损失,但风险有限。于是该企业选择期权组合套保,采取卖出看跌期权+买入看涨期权策略,用卖出看跌期权的权利金支付买入买涨期权的权利金,有效降低了套保成本。具体操作是买入100手执行价格为3250元/吨标的为M1901合约的看涨期权,每吨权利金为41.5元,共支付权利金4.15万元,同时卖出100手执行价格为3050元/吨标的为M1901合约的看跌期权,收取权利金32.5元/吨,共收取3.25万元,初始投入为0.9万元。

单纯从策略上分析,该期权组合风险无限,收益无限。但是结合企业需要购买现货进行分析,企业采购豆粕的最高成本为3259元/吨,最低成本为3059元/吨。当期权组合到期时,M1901合约价格为3050元/吨时,企业综合采购成本最低(期权全部放弃履约,净支出成本为9元/吨,现货采购价3050元/吨)。和期货套保相比,期权组合到期标的合约(M1901)价格低于3141元/吨,期权组合套保收益好于期货;期权组合到期标的合约(M1901)价格高于3141元/吨期货套保结果较好。

2.场外期权组合

和市场需求相比,场内期权合约不够灵活,不能满足企业的特色化需要。如果在企业期权组合持有中,豆粕价格涨到3350元/吨之上或跌倒2980元/吨之下,期权组合失效,场内交易就不能满足,这就需要场外期权进行补充。金融机构根据现货企业的需求,设计个性化场外期权组合产品,帮助企业规避价格波动风险。

例如,某线缆企业生产导线,需要采购大量的铝杆。目前铝价处于低位,下跌空间有限,也没有明显上涨迹象。经过分析,该线缆企业认为2019年之前铝价在13800—14200元/吨之间波动,不会有太大的波动幅度,于是对期货公司提出这样的需求:期望获取14000—14200元/吨之间的上涨收益,但又不愿意付出权利金,如果价格跌到13800元/吨之下,可以买入一定量的现货。根据该企业的需求,期货公司制定以下的策略供选择:

第一种策略:买入1份看涨执行价为14000元/吨的铝看涨期权,同时卖出1份执行价为13850元/吨的看跌期权,持有时间1个月,卖出看跌期权的权利金等于买入看涨期权的权利金,初始投入为0,标的同为AL902合约,该合约目前价格13900元/吨。如果价格涨到14200元/吨之上,期货公司只赔付给企业14000—14200元/吨之间的部分。如果价格跌到13850元/吨之下,企业赔付给期货公司一倍的价差。价格在13850—14000元/吨之间,双方都不用赔付。

第二种策略:买入1份看涨执行价为14000元/吨的铝看涨期权,同时卖出1.6份执行价为13800元/吨的看跌期权,持有时间1个月,卖出看跌期权的权利金等于买入看涨期权的权利金,初始投入为0,标的同为AL902合约,该合约目前价格13900元/吨。如果价格涨到14200元/吨之上,期货公司只赔付给企业14000—14200元/吨之间的部分。如果价格跌到13800元/吨之下,企业赔付给期货公司1.8倍的价差。价格在13850—14000元/吨之间,双方都不用赔付。

图为场外期权套保组合损益平衡

当然,企业套保可以先用期货进行套保,再用期权对期货头寸进行套保,第一步是精确套保(同比例涨跌),第二步是纠错套保(如果期货套保方向错了,期权可以对冲期货头寸产生的亏损)。另外,还有备兑策略、双限策略、保护性看涨(跌)策略、抛补策略等。无论选择或制定哪一种策略,都要从自己的需求出发,没有最好的策略,只有最合适的策略。

标签阅读:

技术分析

金融期货

商品期货

品种多空:

原油 看跌